分级基金套利策略及手续费率

一、分级基金简介

分级基金是指将基金的收益与风险进行不对称分割,分成低风险份额与高风险份额。其中低风险份额的目标投资者是风险收益偏好较低的投资者。而高风险级份额则定位于那些期望通过融资增加其投资资本额,进而获得超额收益,具有较高风险收益偏好的投资者。

国内市场上,分级基金可以分为两大类,第一类是封闭式基金,只能在场内交易,我们成为分级封闭基金;另一类既可在场内交易,也可以在场外申购赎回,我们可称为分级LOF基金。第一类分级基金是不存在场内外的套利机制。第二类分级基金既有场外交易的基本类型,也有场内交易的分级基金,具有套利操作的可能。

另外,国内股票类分级基金还可分为股票型和指数型基金两类。相较之下,指数型分级基金被动跟踪指数,受人为因素影响较少,投资者进行套利的可操作度更高。而且,指数型分级基金可在进行套利的同时使用股指期货降低套利风险。

数据显示,目前国内指数型分级基金主要6只,分别为国投瑞银瑞和沪深300指数分级基金、国联安双禧中证100分级基金、银华深证100分级基金、申万深成指分级基金、信诚中证500分级基金、银华中证90分级基金。

二、分级基金的套利机制

对于分级LOF基金而言,“配对转换”是其重要套利机制,投资者可以在短时间内实现场内市场和场外市场的转换交易,为套利提供了操作的可能性。

配对转换是指分级LOF基金的场内份额分拆及合并业务。场内份额的分拆,指场内份额持有人将其所持有的基金份额按照两类份额的比例约定,分拆成A类份额及B类份额的行为。场内份额的合并,指场内份额持有人将其所持有的A类份额与B类份额按照约定的比例合并成基础基金份额的行为。

下面以信诚中证500指数分级基金为例,详细介绍分级基金的套利机制的策略。

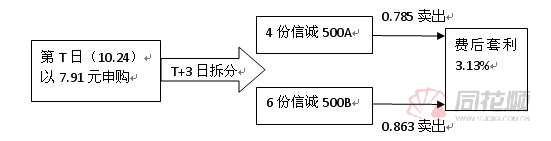

图表1、基金份额配对转换图

以信诚中证500指数分级基金为例,信诚500指数分级基金为例将场内认购的信诚中证500份额按4:6的比例分为信诚500 A和信诚500B两类份额,在推出配对转换功能后,投资者可利用信诚中证500基金上市交易价格和净值之间的溢价或折价,通过自由分拆或合并实现套利交易。

如果场内交易出现整体性溢价,基金持有人可卖出原持有的信诚500 A、信诚500 B,并在场外申购信诚500,再通过跨系统转换成场内份额并分拆成信诚500A、信诚500B,获取套利收益。如果场内交易出现整体性折价,基金持有人可在场外赎回信诚500,同时买入信诚500A、信诚500B,合并后再通过跨系统转换成场外份额,获取套利收益。

三、分级基金的套利模式

1.申购套利(溢价套利、分拆套利)

通过分级基金A和B两个子基金的二级市场交易价格,我们可以反推出母基金的虚拟交易价格。当然,实际上母基金是不能在二级市场进行交易的,公式如下所述:

母基金虚拟价格=A类子基价格×A份额占比%+B类子基价格×B份额占比%

当母基金虚拟价格超过母基金的净值时,可以进行申购套利,条件是母基金虚拟价格与母基金净值的差价大于交易费用。

当子基金加权价格超出母基金净值达到一定幅度时,则存在溢价套利的可能性。投资者可于T日在场内申购母基金,T+2日可确认申购结果并申请拆分,然后于T+3日在场内卖出,以获得溢价套取收益。注意由申购场外份额经跨系统转托管至场内后再申请拆分所需要的时间为T+5,因此溢价套利一般均是通过场内申购的方式来操作。

通常母基金的申购费率是1.2%,但资金量足够大时(例如有的基金公司规定大于1千万元),基金公司可提供1000元申购费封顶,二级市场卖出的佣金最低可以达到0.03%。

溢价套利的固定成本为1.4%,其中包括母基金申购费用1.2%(根据基金类型不同、申购金额不同申购费率也不同,这里采用最高申购费率)和场内交易费用0.2%(根据券商不同、交易金额不同,交易费用也不同,这里按0.2%计算)。

分级基金申购套利的操作方法如下所述:

1)T日:在股票账户中选择“场内基金申赎”,输入母基金代码,然后点击“申购”和购买金额后,完成基金申购。

2)T+2日:基金份额将到达账户,选择股票交易项目下的“基金盘后业务-基金分拆“,输入母基金代码,选择需要分拆的母基金数量,完成分级基金的拆分。

3)T+3日:拆分后的A类子基和B类子基将到达账户,投资者可在二级市场分别卖出A类和B类子基金,赚取套利的差价。

以信诚中证500指数分级基金为例,10月下半旬,大盘迎来一波反弹。10月24日起,信诚中证500指数基金的净值从0.791元开始不断上升,11月4日,净值涨至0.87。因此,其在在二级市场上,吸引了大量投资者购买,场内交易价格也开始飙升。如此一来,套利空间就产生了。

假设10月24日投资者场外申购信诚500基金10份,当日该基金净值为0.791元,10份即7.91元。T+2日后申购的基金便可以查到份额,当日申请拆分,拆成4份信诚500A和6份信诚500B;再过一个交易日即10月27日可在二级市场卖掉该基金。而10月27日,信诚500A的交易均价为0.863元,信诚500B的交易均价为0.785元,总计为8.162元。此时还要向交易券商付出0.05%(每个券商费率不同)的交易佣金,即0.004081元。用8.162元减去买入成本7.91元再减去费用成本,短短四个交易日,10份信诚500基金即可获得利润0.248元,利润率为3.13%。

图表2、信诚中证500指数分级基金分拆套利

值得注意的是,由于利用分级基金进行套利需要T+3个交易日,这期间如果分级基金溢价率小于费用率,那么套利者则面临亏损。特别是对于中小资金的客户而言,由于需要承担一定比例的申购费率,因而最终的套利空间要小于上述例子中所说的空间。

2.赎回套利(折价套利、合并套利)

当母基金虚拟价格(参考申购套利)低于母基金的净值时,可以进行赎回套利,条件是母基金虚拟价格与母基金净值的差价大于交易费用。

当子基金加权价格低于母基金净值达到一定幅度时,则存在折价套利的可能性。投资者可于T日在场内按份额配比购买优先份额和进取份额,于T+1提出配对合并申请,并于T+2日申请在场内赎回。此时折价套利的固定成本为0.7%,其中包括场内交易费用0.2%(根据券商不同、交易金额不同,交易费用也不同,这里按0.2%计算)和母基金赎回费用0.5%(根据基金类型不同、申购金额不同申购费率也不同,这里采用最高申购费率)。

通常母基金的赎回费率是0.5%,二级市场买入的佣金最低可以达到0.03%。

分级基金赎回套利的操作方法如下所述:

T日:按照A类子基和B类子基的对应比例,通过股票账户分别买入A类和B类基金。

例如投资者希望套利10万份母基金,该分级基金的A类与B类的比例是4:6,则投资者需要分别买入4万份A类和6万份B类。

您在二级市场买入的分级基金份额,当天是不能合并的,因为还没有清算。

2)T+1日:A类基金和B类基金到达您的账户,此时进入股东账户,选择“基金盘后业务-基金合并,输入基金代码以及需要合并的母基金数量,完成分级基金的合并。

3)T+2日:合并后的母基金到达您的账户,在股东账户中选择“场内基金申赎-基金赎回”,输入母基金代码和赎回金额,完成基金赎回。

4)T+4日(或者更久),基金的赎回款到帐,赎回到帐时间的快慢取决于基金公司和券商,最快也要T+2日。如果投资者想进行分级基金的赎回套利操作,建议选择赎回时间较快的券商。

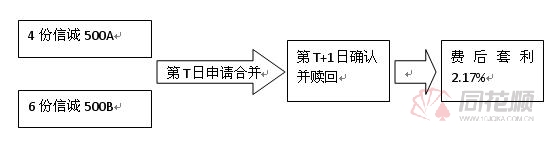

再以信诚中证500为例来分析一下合并套利的过程。

信诚500A份额和信诚500B份额开放基金份额的配对转换业务,即每4份信诚500A份额和6份信诚500B份额可以合并成10份信诚500份额。

由于前期大盘持续下跌,二级市场上投资者对于信诚中证500B的信心指数降到极低,套利空间就产生了。假设10月24日投资者场内购买并申请合并四份信诚500A和6份信诚500B,于T+1日即25日得以确认10份信诚500,并立即申请赎回,25日信诚500份额的净值为0.811元,而24日信诚500A的平均价格为0.853元,信诚500B的平均价格为0.747元,总成本为7.894元,而10份500份额的赎回价格为8.11元,扣去0.05%的佣金收入以及0.5%的赎回费用,有大约2.17%的套利。

图表3、信诚中证500指数分级基金合并套利

同样值得注意的是,合并套利也有风险存在。由于利用分级基金进行套利需要T+1个交易日,这期间如果分级基金整体折价率小于费用率,那么套利者则面临亏损。

3.低折套利

分级基金的低折套利,又被称为不定期低点折算,是分级基金为了保护A类子基持有人而设置的条款。分级基金的合同内会约定一个低折点,例如0.25元,当B类基金净值跌破0.25元时,将发生向下折算,此时会将B类基金重新折算为净值为1元的新B类基金,相当于B类基金进行了缩股,A类基金也按照B类相同的比例缩股为1元,余下的净值折算成母基金返还给A类持有人。

所以说,理论上折价的A类基金逼近低折点时,价格应该上涨,而溢价的A类基金逼近低折点时,价格应该下跌,而折价的B类基金逼近低折点时,折价也应该收窄。

以折价的A类基金为例,低折发生后的套利步骤如下所述。

T日:分级基金B类的净值低于低折点,触发低折,基金公司发布不定期折算的公告。

T+1日:不定期折算的基准日,假设收盘时A类的净值为X,B类的净值为Y,基金公司依此进行折算。

T+2日:停牌一天,晚上折算后的新A类和母基金到账

T+3日:投资者可以选择在二级市场卖出新A类,并赎回母基金

T+5日(或者更久):基金赎回款到账

目前A股市场上发生低折的分级基金A类,低折以前都是A类折价,包括2012年9月的银华金利,2013年12月的银华金瑞和资源A,下面以银华金瑞(150059)为例,说明其套利过程和收益。

比如,银华鑫瑞2013年12月19日破位大跌,折价率逼近1年内的高点,达到5.64%,而我们发现其净值只有0.271元,距离0.25元的低折线仅一步之遥。这一天是买入银华金瑞的最佳时间点,因为从银华金瑞本身的定位来看,即使不考虑低折,收益率在A类中也是靠前的,所以不存在低折落空导致价格下跌的风险。

2013年12月20日,股市继续大跌,按照母基金银华资源对照的内地资源指数,尾盘可以确定银华金瑞低折,这一天尾盘集合竞价买入,也是好的买入点。

2013年12月23日,是不定期折算的基准日,这一天尾盘最高价买入,依然能获得套利收益,下面分别进行计算。

2013年12月23日,银华鑫瑞的净值是0.243,银华金瑞的净值为1.063。假设投资者持有1万份银华金瑞,则经过折算后的银华金瑞数量为2430份,母基金数量8200份。

2013年12月23日至2013年12月25日,母基金银华资源的净值从1.000元上涨到1.003元,赎回费为0.5%,2013年12月25日,银华金瑞的平均价格为0.932元,则1万份银华金瑞折算后的卖出价格为P=2430×0.932+8200×1.003×0.995=10448元,折算成每份金瑞可以卖出1.0448的价格。

假设1:12月19日逼近下折点,以收盘价1.003买入银华金瑞,获利4.17%。

假设2:12月20日收盘计算跌破下折点,以收盘价1.025买入银华金瑞,获利1.93%。

假设3:12月21日不定期折算日,以收盘价1.035买入银华金瑞,获利0.95%。

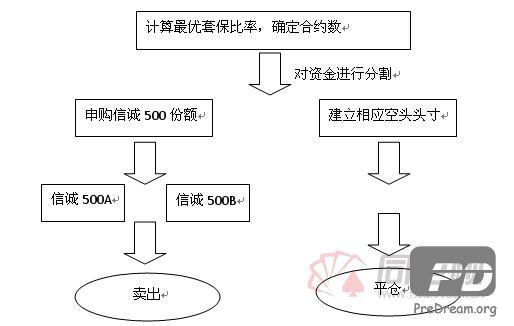

4.使用股指期货降低套利风险

我们已经知道,利用分级基金的配对转换机制可以实施套利,由于市场瞬息变换,也因此存在风险。比如由于利用分级基金进行分拆套利需要T+3个交易日,这期间如果分级基金溢价率小于套利过程的费用率甚至出现折价的话,那么套利者则面临亏损。为了降低套利风险,我们可以建立相应的空头头寸,以对冲市场风险。由于目前我国资本市场只有股指期货能做空,我们只能用股指期货替代。

需要指出一点的是,使用股指期货对冲风险,虽然降低了风险,但也摊薄了投资收益。

对于合并套利也可以使用股指期货做套保套利,但由于合并套利的空间一般都不大,再加上使用股指期货对冲后会进一步压缩套利空间,而合并套利的赎回费率也较高(一年内赎回费率为0.5%),所以其实际操作意义有限。

图表4、 分级基金基于套期保值的分拆套利流程

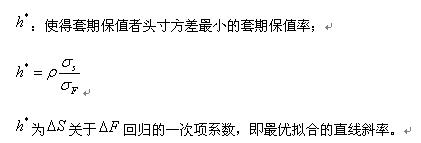

对于股指期货套期保值对冲风险,最重要的是计算最优套保比率,套期保值比率是持有期货合约的头寸大小与风险暴露资产大小之间的比率。

最优套期保值率的计算方法:

△S:在套期保值期限内,现货价格S的变化。

△F:在套期保值期限内,期货价格F的变化。

:△S的标准差;

:△S的标准差;

:△F的标准差;

:△F的标准差;

:△S和△F之间的相关系数;

:△S和△F之间的相关系数;

四、案例分析

通过国泰信用互利分级基金案例来分析分级基金套利过程。国泰信用互利分级基金是去年12月29日成立的一只分级债基,母基金跟踪中证全债指数,子基金A、B份额1月17日上市。该基金A、B份额比为7:3,即10份国泰信用互利分级基金分成7份国泰信用互利分级A和3份国泰信用互利分级B。下面是该分级基金上市以来的交易数据:

我们发现上市前三天存在明显的折价套利机会,2月14日-2月17日存在明显的溢价套利机会。我们就这两个时间段分别分析其折溢价套利过程。

1月17日发现有折价套利机会,1月18日可以在二级市场买入7000份国泰信用互利A和3000份国泰信用互利B,假设均按收盘价购买,1月19日申请合并母基金国泰信用互利,1月20日按照母基金净值1.002元在场内赎回10000份国泰信用互利,扣除交易费用,整个过程获利410.8元,套利收益率为4.3%。

再看溢价套利机会,2月14日发现有溢价套利机会,在2月15日场内申购10000份母基金国泰信用互利,2月17日确认并进行拆分,拆分成7000份国泰信用互利A和3000份国泰信用互利B,2月20日场内卖出7000份国泰信用互利A和3000份国泰信用互利B,假设均按照收盘价卖出,整个过程获利340元,套利收益率为3.38%。

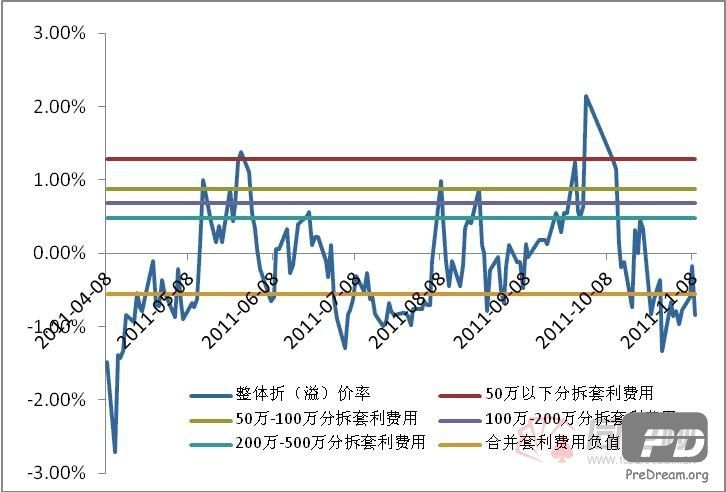

1、银华中证等权重90指数分级

对于中小散户而言,目前银华中证等权重90指数分级基金出现过一次分拆套利的机会,出现过三回合并套利的机会。

根据计算,目前其最佳套期保值比率为0.9724。

图表5 、分拆套利费用

|

申购金额M

|

申购费用

|

佣金

|

三天利率

|

合计

|

|

M<50万元

|

1.20%

|

0.05%

|

0.03%

|

1.28%

|

|

50万元≤M<100万元

|

0.80%

|

0.05%

|

0.03%

|

0.88%

|

|

100万元≤M<200万元

|

0.60%

|

0.05%

|

0.03%

|

0.68%

|

|

200万元≤M<500万元

|

0.40%

|

0.05%

|

0.03%

|

0.48%

|

|

M≥500万元

|

固定收取1,000元/笔

|

0.05%

|

0.03%

|

--

|

图表6、合并套利费用

|

赎回费用

|

佣金

|

一天利率

|

合计

|

|

0.50%

|

0.05%

|

0.01%

|

0.56%

|

图表7、银华中证等权重90指数分级基金整体折(溢)价率

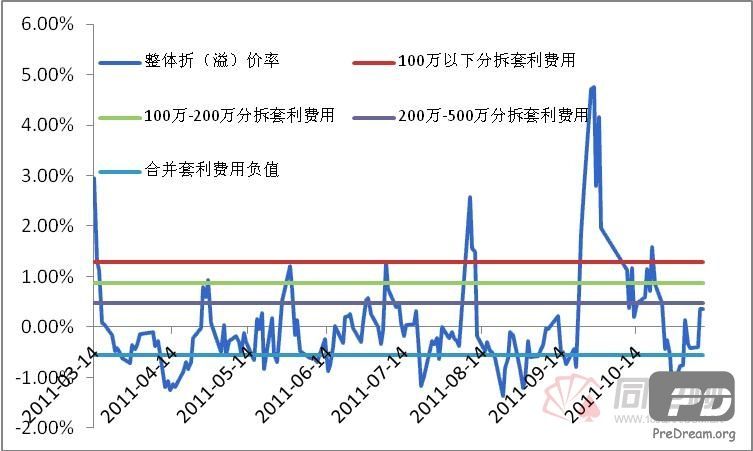

2、信诚中证500指数分级

数据显示,信诚中证500指数分级基金曾在9月26日到9月29日出现过较好的分拆套利机会。

根据计算,目前其最佳套期保值比率为0.773。

图表8、分拆套利费用

|

申购金额M

|

申购费用

|

佣金

|

三天利率

|

合计

|

|

M<100万元

|

1.20%

|

0.05%

|

0.03%

|

1.28%

|

|

100万元≤M<200万元

|

0.80%

|

0.05%

|

0.03%

|

0.88%

|

|

200万元≤M<500万元

|

0.40%

|

0.05%

|

0.03%

|

0.48%

|

|

M≥500万元

|

固定收取1,000元/笔

|

0.05%

|

0.03%

|

--

|

图表9、合并套利费用

|

赎回费用

|

佣金

|

一天利率

|

合计

|

|

0.50%

|

0.05%

|

0.01%

|

0.56%

|

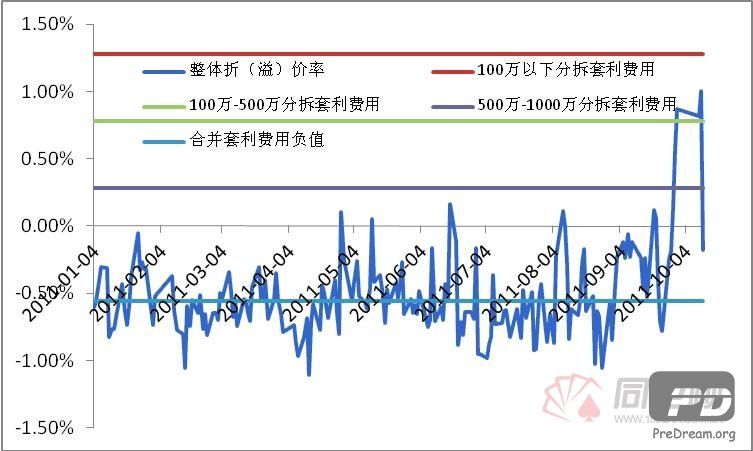

图表10、信诚中证500指数分级基金整体折(溢)价率

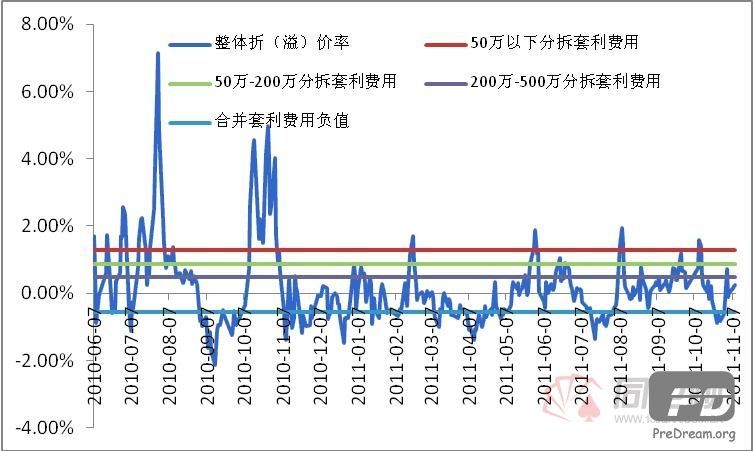

3、申万深证成分分级

对于中小散户而言,目前申万深证成分分级基金出现过三回分拆套利的机会,出现过三回合并套利的机会。

根据计算,目前其最佳套期保值比率为0.952。

图表11、分拆套利费用

|

申购金额M

|

申购费用

|

佣金

|

三天利率

|

合计

|

|

M<100万元

|

1.20%

|

0.05%

|

0.03%

|

1.28%

|

|

100万元≤M<500万元

|

0.70%

|

0.05%

|

0.03%

|

0.78%

|

|

500万元≤M<1000万元

|

0.20%

|

0.05%

|

0.03%

|

0.28%

|

|

M≥1000万元

|

固定收取1,000元/笔

|

0.05%

|

0.03%

|

--

|

图表12、合并套利费用

|

赎回费用

|

佣金

|

一天利率

|

合计

|

|

0.50%

|

0.05%

|

0.01%

|

0.56%

|

图表13、申万深证成分分级基金整体折(溢)价率

数据来源:ifind、基金招募说明书、同花顺信息咨询

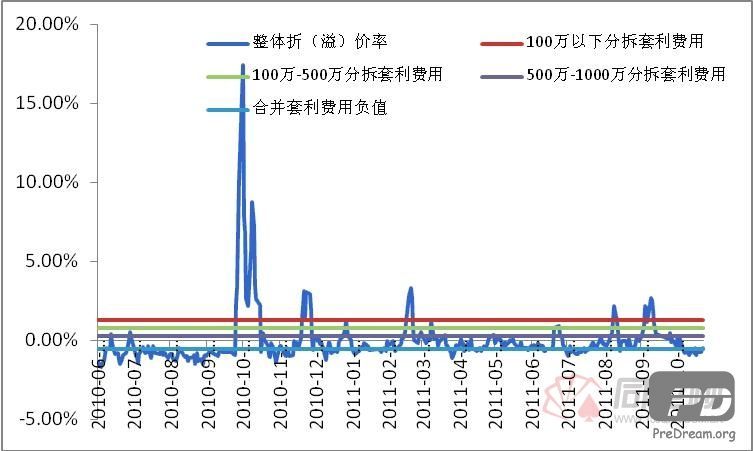

4、银华深证100分级

银华深证100分级基金曾在2010年7月和2010年10月出现过两回较好分拆套利的机会。

根据计算,目前其最佳套期保值比率为0.9574。

图表14、分拆套利费用:

|

申购金额M

|

申购费用

|

佣金

|

三天利率

|

合计

|

|

M<50万元

|

1.20%

|

0.05%

|

0.03%

|

1.28%

|

|

50万元≤M<200万元

|

0.80%

|

0.05%

|

0.03%

|

0.88%

|

|

200万元≤M<500万元

|

0.40%

|

0.05%

|

0.03%

|

0.48%

|

|

M≥500万元

|

固定收取1,000元/笔

|

0.05%

|

0.03%

|

--

|

图表15、合并套利费用:

|

赎回费用

|

佣金

|

一天利率

|

合计

|

|

0.50%

|

0.05%

|

0.01%

|

0.56%

|

图表16、银华深证100分级基金整体折(溢)价率

5、国联安双禧中证100指数分级

国联安双禧中证100指数分级基金曾在2010年10月出现过非常好分拆套利的机会。最高整体溢价率高达17.39%。

根据计算,目前其最佳套期保值比率为0.8906。

图表17、分拆套利费用:

|

申购金额M

|

申购费用

|

佣金

|

三天利率

|

合计

|

|

M<100万元

|

1.20%

|

0.05%

|

0.03%

|

1.28%

|

|

100万元≤M<500万元

|

0.70%

|

0.05%

|

0.03%

|

0.78%

|

|

500万元≤M<1000万元

|

0.20%

|

0.05%

|

0.03%

|

0.28%

|

|

M≥1000万元

|

固定收取1,000元/笔

|

0.05%

|

0.03%

|

--

|

图表18、合并套利费用:

|

赎回费用

|

佣金

|

一天利率

|

合计

|

|

0.50%

|

0.05%

|

0.01%

|

0.56%

|

图表19、国联安双禧中证100指数分级基金整体折(溢)价率

6、国投瑞银沪深300指数分级

国投瑞银沪深300指数分级基金今年以来尚上没什么较好的套利机会。

根据计算,目前其最佳套期保值比率为0.9294。

图表20、分拆套利费用:

|

申购金额M

|

申购费用

|

佣金

|

三天利率

|

合计

|

|

M<100万元

|

1.20%

|

0.05%

|

0.03%

|

1.28%

|

|

100万元≤M<500万元

|

0.70%

|

0.05%

|

0.03%

|

0.78%

|

|

500万元≤M<1000万元

|

0.20%

|

0.05%

|

0.03%

|

0.28%

|

|

M≥1000万元

|

固定收取1,000元/笔

|

0.05%

|

0.03%

|

--

|

图表21、合并套利费用:

|

赎回费用

|

佣金

|

一天利率

|

合计

|

|

0.50%

|

0.05%

|

0.01%

|

0.56%

|

图表22国投瑞银沪深300指数分级基金整体折(溢)价率

套利风险

当然,分级基金的折溢价套利并不是无风险的,存在折溢价率收敛风险、短期持有头寸的系统性风险、流动性风险。折溢价率收敛风险是指套利空间可能受大盘波动而收窄,导致套利亏损。短期持有头寸的系统性下跌风险是指由于大盘的下跌而使得套利过程中最初持有的多头头寸承受损失的风险。流动性风险是指在二级市场的交易过程中,由于各分级基金的交易不够活跃,价格可能会出现跳跃甚至涨跌停的情况,额外增加了交易成本和风险。另外,由于母基金的净值是每一交易日结束后公布,因此盘中的实时折溢价情况存在较大的不确定性,需要对其进行实时预估。

五、总结

一般而言,分级基金在产品设计上融合了一、二级市场,杠杆效应等多种套利机会,在当前国内基金同质化严重的背景下,为投资者提供了新的选择品种。

就套利而言,分拆套利比合并套利更常见,持有者在申购了母基金份额后,就可以申请拆分,转为持有场内份额,一旦遇到分拆套利的机会就可以实施套利,套利后可在收盘前申购同等份额的母基金,这样就既实现了套利又保持了基金份额数不变,等于变相获得一次分红机会。对于合并套利,其出现的机会不多,而且套利空间一般不大,但其能为没有固定到期日的分级基金的A类份额的持有者赎回本金创造机会。

投资者可以依据自身需求以及对于基金收益增长的不同预期,选择多重丰富的投资操作策略:首先,对于预期获得市场平均收益率的投资者可以构建长期“中性”持有的策略;其次,对于有能力把握市场趋势的投资者可以根据市场预期和折溢价的变化,对分级基金的两类份额采取不同的交易策略;第三,由于配对转换机制的存在,可以采取短期套利交易策略;最后,投资者可以构建“长期中性持有+短期套利交易”的复合投资策略。

[套利] 并购套利的前世今生

[策略] 分级基金套利策略及手续费率

[手续费] 境外汇款优惠门槛高 各银行手续费一览(表)

[分级基金] 分级A基金套利交易策略-对冲大盘下跌的投资工具

[套利] 金融扫盲,无风险套利的陷阱和机会

[策略] 沪港通测试今日开启:机构给出三大套利策略

[手续费] 各信用卡预借现金手续费一览,预借现金手续费对比

[分级基金] 上证180杠杆指数出世 助推多空分级基金成行

[策略] 格雷厄姆式“捡烟蒂”投资的三大策略