京东的招股说明书中有哪些有价值的信息?京东财报解读

【筑室的回答(76票)】:

@Stanley 和@李振扬 已经解读了基本信息和股权结构,我来从电商运营的角度解读一下京东的收支表。

以下分析试图回答三个问题:1,京东挣(赔)了多少钱;2,京东的钱是怎么挣到(赔掉)的;3,京东未来能挣多少钱。

首先我们来看京东的营收。文件显示,京东2009-2013年前三季度的营业收入分别为人民币29.19亿元、85.83亿元、211.29亿元、413.81亿元和492.16亿元,已经超过阿里集团,但在亚马逊面前仍然只是个零头。前三年打着滚儿往上翻,这两年增长速度虽然明显放缓,与亚马逊20%-40%的增速相比仍有很大发展空间。

图1 2009-2013第三季度营业收入及增长,京东vs 阿里 vs 亚马逊(单位:百万RMB,阿里及亚马逊数据根据当年汇率中间价换算)

顺便对比一下苏宁,几百亿的大盘子就是这么一口一口被啃掉的。所以实体零售商都在玩儿命朝线上跑,这也是京东面临的挑战之一。

图2 2009-2013第三季度营业收入及增长,京东vs 苏宁(单位:百万RMB)

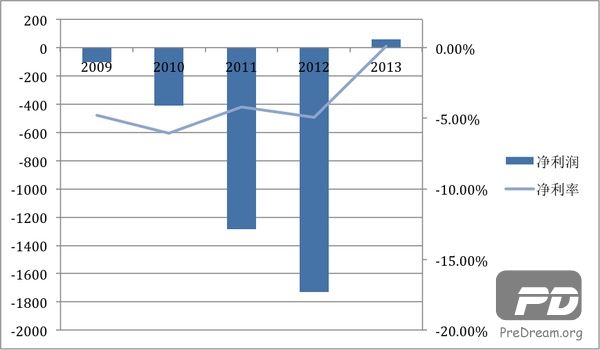

再来看净利润。咱东哥最不爱谈这个,俗。从2009年至2012年,京东分别亏损人民币1.03亿元、4.12亿元、12.84亿元和17.29亿元,净利率(或者叫净赔率)分别为-4.8%、-6.08%、-4.18%、-4.94%。画成图就是这个样子:

图3 京东2009-2013第三季度净利润及净利润率(单位:百万RMB)

图4 净利、毛利、营收、毛利率放在一起看一下:

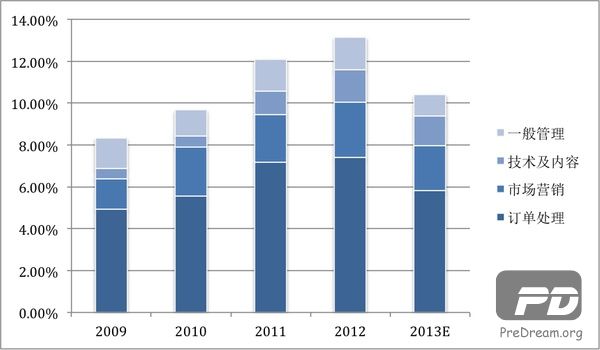

从图4可以看出,京东前三年大幅亏损主要由于毛利率太低,基本在4.8%-5.5%,而苏宁的毛利率一直在17%-18%左右。东哥曾宣称“京东商城节省了传统渠道店面、促销等费用,整体运营成本只有传统渠道的30%。如果将毛利率维持在5%的低比例,京东仍可微弱盈利。”但从IPO文件看来,京东的运营成本并不比实体店低。京东的运营支出包括订单处理(包装、物流、仓储etc.)、市场营销、技术及内容、一般管理费用四大项,在过去5年中这四项支出占营收比例如下图所示。

图5 京东2009-2013第三季度运营支出构成

从上图可以看出,2009-2012年京东的运营开支占比从8.32%上升到13.14%,并未随规模扩大而下降。作为对比,2008-2009年苏宁的线下运营成本占比分别为10.47%和11.15%,2012-2013年投身电商之后运营成本占比上升到14.4%左右,而亚马逊去年前三季度运营成本是26.97%。一句话,自营电商就是烧钱的命,京东在成本控制方面已经尽力了。

……东哥你别哭啊,咱还没说完呢。

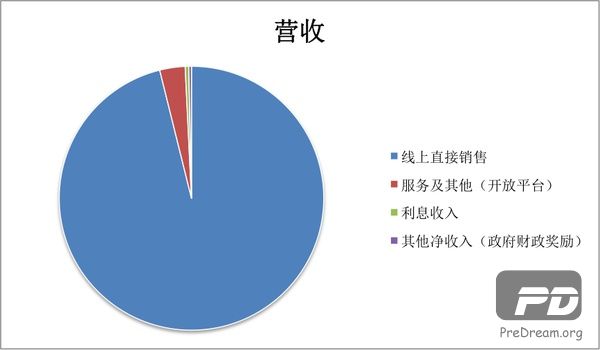

2013年是京东的转运年,订单处理、市场营销、一般管理费用占比分别降低1.59%、0.48%和0.52%。最重要的是,从2012年起京东毛利率出现明显增长,达到8.42%,去年更达到9.76%,成功把营业支出和营业收入的差距缩小到3.16亿元。2011和2012年两次融资及帐面上的大笔应付帐款又带来2.22亿元利息收入,进一步缩小缺口。最后,一笔1.64亿元的“政府财政奖励”(government financial incentives)雪中送炭,盈!利!了!!

图6 京东2013年前三季度收入构成(单位:百万RMB):

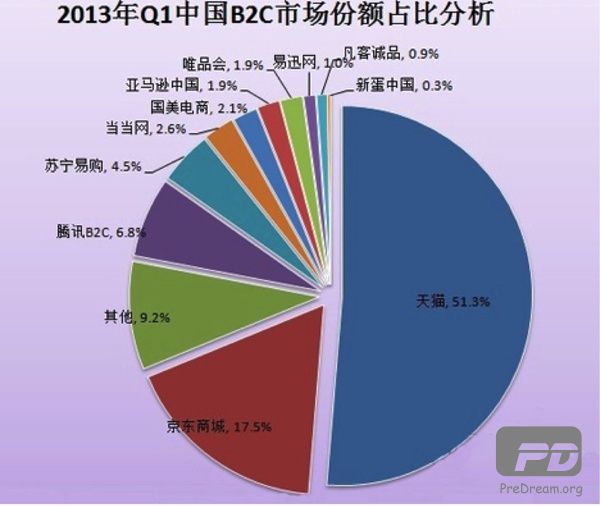

京东毛利率上升的主要原因是块头越来越大,对供货商的议价能力也越来越高。根据艾瑞咨询的数据,2013年Q1中国B2C市场天猫占了51.3%,京东17.5%,腾讯6.8%,苏宁易购4.5%,当当2.6%,国美2.1%,亚马逊中国1.9%……还要说下去吗?

借一张速途研究院的图:

图7

这还是整个电商市场,在数码家电领域京东早已成为当之无愧的老大,碾压供货商毫不手软。从文件中可以看到京东的应付帐款周转天数逐年上升,从2009年的48.2天延长到2013年的87.76天,牛逼如阿芙精油也被压榨到翻脸,一定程度上证明了京东的份量。京东去年的利息收入更充分表明,欠帐不还是电商必备技能之一。顺便一提,亚马逊的应付帐款周转天数是100天以上。

接下来的问题是,京东的利润上升空间究竟有多大。前有天猫,后有苏宁,旁边还有个打出最低价政策的亚马逊,东哥想继续提高毛利率恐怕得费不少力气。

压缩运营支出也很困难,IPO文件承认 “订单处理费用总额和占比在短期内均将出现上升”,因为京东要继续扩张就要雇佣更多快递员、建更多仓库和配送站,每一项都要烧钱。自建仓库落成并投入使用后可能会降低相应的仓储成本,但人力成本在不断上涨,你知道现在快递员工资有多高么?技术和内容费用也会持续上升,去年技术投入只有1.5%,好意思说自己是高科技企业么?人家亚马逊可是9.6%呢。宣传费用和管理费用就不说了,你当京东330个HR都是吃素的?

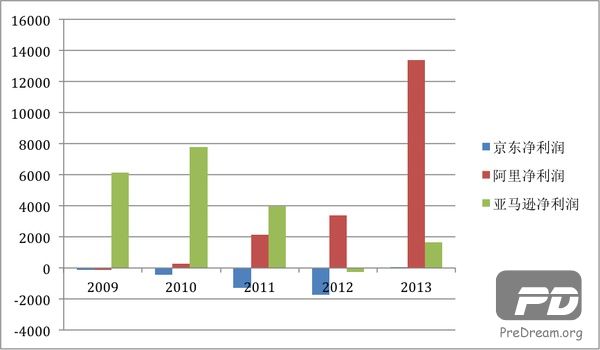

说到这里,估计各家电商中这个春节过得最开心的是马云。东哥为了一两个点的毛利率跟供货商急赤白脸,马爷连仓库都不用盖就能坐在家里数钱。拉个数据让你看看什么叫真土豪:

图8 2009-2013第三季度净利润,京东vs 阿里 vs 亚马逊

根据雅虎集团的财报,阿里过去五年的毛利率最低66.4%,最高75.96%。难怪这厮去年营业收入仅有亚马逊6%,净利润竟达亚马逊8倍。

雅虎财报中并未公布阿里收入的具体构成,因此我们无法判断天猫/淘宝/支付宝/余额宝哪头才是最肥的钱牛,但至少从目前看来做平台比做自营油水大得多。东哥2010年起力推POP开放平台,显然也看到了这一点。要知道POP抽成几乎是净利,卖家保证金和交易资金在平台驻留期间还可以沉淀孳利,卖广告、卖技术服务也能来钱,淘宝就是这么发起来的。

京东2011年到2013年的总成交额(GMV)分别为人民币327亿元、733亿元、864亿元,其中开放平台占比分别为8.87%、22.65%、23.26%,上升显著。

图9 京东2011-2013第三季度自主经营及开放平台份额对比(单位:百万RMB)

从开放平台抽取的佣金、广告等费用应该是京东服务收入的主要来源,过去三年间这一块收入分别是2.41亿、10.46亿、15.38亿,除以对应的GMV,可得出京东开放平台的平均佣金比例,分别是0.81%、1.84%、2.32%,上涨幅度分别为127%和26%。作为对比,天猫抽取服装、鞋包、家居、母婴类的佣金比例高达5%,而和京东构成直接竞争的3C、家电、图书类仅为2%。由此可见,京东POP开放平台的佣金比率已经达到一个比较高的位置,如果继续上升就会在和天猫的竞争中失去价格优势,而且人家天猫的系统公认比京东好用呢。

再来看看大亚马逊。去年亚马逊开放平台将佣金比例提高到8-15%,卖家叫苦连天,

(Amazon's Sellers Are Furious Over The Website's Fees),但还得乖乖交钱,谁让人亚马逊牛逼呢。除了巨无霸级的流量,亚马逊提供的仓储、配送和技术服务都是一流的,智能入库、全国库存动态平衡、低退货率(根据京东的总GMV和净GMV计算,京东退货率大概是18%)等等等等,而且不强制卖家打折,卖家多掏点佣金也甘心。东哥要想赚这个钱,还得提高自己的平台运营。

顺便一提,按理说自营商品的成交额应该等于销售收入,但京东online direct sales的成交额一直大于对应的revenue,去年这个差额高达186.22亿元,相当于成交额的28%。我琢磨了半天,觉得有两种解释:一种解释是京东的GMV是按商品标价算的,销售收入是按实际售价算的。如果这个解释成立,那就意味着京东所有自营商品的最终售价都要打72折。另一种解释是这个差额来自退货,那就意味着京东自营商品的退货率达到28%。

京东这份报表还有很多内容可挖,在下才疏学浅,只能到此为止。用我二老板、某财经大报前头版编辑的话说,读懂京东,就读懂了中国电商。

分

析了这么多,最后要强调一点:京东商城尚不满10岁,还是个朝气蓬勃的小伙子。高富帅贝索斯2007年作客央视《对话》时,东哥只是台下一名围观群众,好不容易露个脸还被剪掉了。短短6年做到中国自营B2C头把交椅,京东前途发展未可限量。

最后说明:本文已实名刊发在《商业周刊/中文版》微博,如有转载,请注明出处。

【Stanley的回答(71票)】:

得到 @Alan的提示,回头查看了招股说明书中PRINCIPAL [AND SELLING] SHAREHOLDERS 部分,发现刘强东获得的委托投票权不是来自Entities affiliated with Tiger Global Management,而是来自the DST Global funds, the Sequoia funds等其他股东。特此更正。文中京东数据皆来自招股说明书,市盈率数据来自google finance。如有差错,敬请指正。[2014.01.31]

京东的双层股权结构

京东采取了类似google, facebook的双层股权结构,即公开发行的股票为A类股票,一股只有一票投票权;刘强东等高管持有的是B类股票,一股有二十票投票权。这样即使发行规模为原有股票的100%,都可以保证刘强东拥有超过50%的投票权,避免控制权旁落。厉害!

刘强东的控制权

截至2013年三季度末,刘强东通过Max Smart Limited直接持有京东18.4%的股权(369,564,379股),通过Fortune Rising Holdings Limited直接持有京东5.3%的股权(106,850,910股),合并23.7%(476,415,289股)。另外,他还通过Max Smart Limited获得the DST Global funds, the Sequoia funds等其他股东 443,897,179股股票的委托投票权,合并拥有46.2%的投票权。上市后,刘强东通过Max Smart Limited和Fortune Rising Holdings Limited持有的476,415,289股股票将转换为B类股票,即有95.3亿股的投票权。其他股票将转换成A类股票,大概15.4亿股。

按照已有数据,2013京东EPS最少为0.005美元(前九个月利润1千万美金/20亿股)。如果按照Ebay的市盈率(24)算,每股发行价0.12元;如果按照Amazon 1426的市盈率的十分之一算,每股发行价为0.713元。那么京东的发行规模在21-125亿股之间,到时刘强东的持股比例虽然将大幅缩水,但投票权可以保持在40%-72%的高比例。刘强东还是拥有绝对的投票权。东哥你这么狠,投资者会买账吗?

京东不差钱

另外,从现金余额看,京东还真不差钱。2013年三季度末还有88亿现金,如果上市成功最多还可以筹集90亿人民币。京东最近几年每年烧钱十个亿现金左右,即使上市后烧钱速度翻倍,这么一大笔钱足够他烧个八九年的。这才是真的土豪啊。

其他信息

最后几点:这次京东计划最多筹资15亿美金,其中部分尚未有明确的投向;2013年前九个月首次扭亏,有6千万人民币的利润(怪不得今年不跟淘宝拼双十一了,原来是为了拼上市有好业绩);有较好增长前景,所以短期内不会发放现金股利;已实施多期高管股权激励。无论是双层股权结构,募集资金投向,近三年利润情况,股利发放还是股权激励问题,摆在国内都是铁定无法满足上市核准规定的问题。

【王晶的回答(21票)】:

总算知道了刘强东在京东的股份比例。

补充:

3580万活跃用户,2570万sku,(商品库存单位),2.11亿订单,34座城市共有仓库82间,460座城市共有发货站点1453个,18005名训练有素的快递员

【郭圳杰的回答(8票)】:

我做一些比较细碎的补充。

1.发行所得款依然会有很多钱烧在物流体系上。以为烧钱大战终于要落下帷幕的同学,很抱歉令你们失望了。在所得款用途说明上第一点就说了将会购买土地使用权并建立新仓库。从历年数据看,烧的钱搞不好还会翻倍。

2.京东打算在物流体系上再招聘10000名新员工,在研发方面再招聘1000名,需要求职的同学可以关注下。

3.在开头简略地谈竞争方面时京东提到了苏宁,但什么亚马逊、腾讯、国美、当当都没这待遇,真是对冤家。。。

4.原来2011年京东泄漏过用户账户信息!为什么我不知道!

5.感谢京东的招股说明书,让我知道了新修订的消费者权益保护法将在2014年3月生效,到时我们就可以无任何理由7天全额退款了!我之前可不知道啊!(这点他们列在潜在风险里= =)

6.对了,公司毫无意外地设立在开曼了。

7.京东成立周年纪念日是6.18,这天他们会搞促销。。。

7.后面财务方面的东西都挺直观的。直接看网上的新闻会有简洁明了的介绍,其他有价值的东西Stanley和筑秋的答案基本都涵盖了。感觉一不小心越写越歪了。。。总的来说,虽然一些数据看起来不太漂亮,但这是一份能让人看到“希望”的招股说明书。有钱的话,还真想买点。

【李振扬的回答(3票)】:

关于为何京东这时选择IPO请移步我的另一个回答

网易科技讯 1月30日晚间消息,京东商城今日递交IPO招股书,计划赴美上市,京东此次最多融资15亿美元,股票代码未定。美林和UBS为其承销商。

招股书显示,2013年前九个月,京东实现净利润人民币6000万元,首次扭亏。

股权结构

在京东今天提交的F1文件中,公司公布了内部股权结构。其中创始人刘强东代表高管团队持有公司18.1%股份。

同时,以HHGL 360Buy Holdings, Ltd.为名的公司持有15.8%股份。

机构投资者方面,老虎基金持有最多的22.1%股份,DST持有11.2%,Best Alliance International Holdings Limited持有9.5%,Fortune Rising Holdings Limited持有5.3%,Kingdom 5-KR-233, Ltd. managed funds持有5%,红杉资本持有2%。

公司业绩

京东招股书显示,其2011年、2012年净营收分别为211.3亿元、413.8亿元,净亏损分别为12.84亿元、17.29亿元。

2013年前三季度,京东商城净营收为492.16亿元,较上年度同期的288.07亿元上涨70%。前三季度,京东商城已实现盈利6000万元,去年同期为亏损14.24亿元。

京东的IPO招股书显示,截至2013年9月31日,京东一共有3580万活跃用户,快递员数量达到1.8万,有34个城市设有仓储中心,在460个城市有1453个快递站,订单总量达到2.117亿。另外,截至2013年12月31日,京东商城SKU数量达到2570万。

去年12月,京东预计全年销售额将首次突破人民币1000亿元。

京东于2010年10月上线第三方交易平台,到2013年12月31日,京东共拥有23500个第三方卖家,商品品类达2350万。2011年,2012年,2013年前九个月,京东第三方平台销售量分别为29亿元、166亿元和201亿元。

市场调研公司eMarketer预计,今年中国的B2C在线销售额将突破1800亿美元。

京东融资历程:

2007.08 获得今日资本首批融资千万美金。

2009.01 获得今日资本、雄牛资本及梁伯韬私人公司共计2100万美元的联合注资。

2011.04 获得俄罗斯DST、老虎基金等共6家基金和个人融资共计15亿美元。

2012.11 获得加拿大安大略教师退休基金、老虎基金共计4亿美元融资。

2013.02 获得加拿大安大略教师退休基金和Kingdom Holdings Company等共计7亿美元融资。

【袁源的回答(0票)】:

上面说的很好,京东大股东里有很多风投基金,这些投资升值和变现的最佳途径是股市上市;上市后可以更好的做大做强,资金上和知名度上有帮助。

【桂雏菊的回答(0票)】:

能够扭亏盈利,京东也是苦尽甘来了。前些年为了建设自己的物流体系,大把大把的烧钱,那时候多少人不看好京东,如今 算是翻了身,就看IPO能否顺利了。

[招股] 京东的招股说明书中有哪些有价值的信息?京东财报解读

[京东] 刘强东谈疯狂:估值两亿美金 仅交易两辆二手车

[京东] 只要刘强东股权不低于4.8%,就能确保京东控制权不旁落