只要刘强东股权不低于4.8%,就能确保京东控制权不旁落

文/新财富主笔 苏龙飞

一度宣称2015年之前不会上市的京东,却悄然在2014年新年除夕当天向美国SEC提交了IPO申请。随着其招股文件的披露,过去传得风风雨雨、真假难辨的运营、财务、募资等各种传闻,得以一窥究竟。这家IPO前私募融资额仅次于阿里集团的互联网明星企业,其资本账究竟如何呢?

9次融资18.77亿美元

京东招股文件显示,该公司自2007年3月以来共计进行了9次私募融资,先后引进了今日资本、美国老虎基金、DST全球基金、红杉资本、沙特王国投资公司等PE投资机构,募资额总计高达18.77亿美元。此IPO前的募资额,在国内互联网公司中,仅次于阿里集团。

京东IPO之前的9次股权融资中,单次募资额最高的为2011年6月募资6.47亿美元。2011年,刘强东曾高调对外宣布京东获得股权融资15亿美元,而其招股书披露的数据显示刘强东“注水”不少,其2011年全年募资额仅为9.61亿美元。

从其历次股权融资的价格来看,其估值也是一路上扬,从2007年3月第一次股权融资的0.032美元/股,一路上涨至2013年2月最后一次私募的3.961美元/股。2004年创立的京东,在此后的6年时间里估值都处于相当低廉的状态,直到2010年之后,其估值才规模效应而实现质的飞跃,其私募的价格从9美分/股一举跃升至0.77美元/股,并在此后一路走高。

从图上来看,2012年2月京东以0.774美元/股的价格进行了一次小额融资,此次融资价格较前一次3.505美元/股的价格大幅下跌。这实际上并不是私募价格的下跌,而是高瓴资本于2010年9月对京东进行了股权投资并获得了一项认股权,日后有权以等同价格认购一定数额的股票。2012年2月,高瓴资本出资6500万美元行权,认股价格与2010年9月相同,每股0.774美元。

京东曾于2011年对外透露消息,其私募融资的估值已超过100亿美元,实际上直到最近一次私募融资,京东的估值也未超过100亿美元。按照其最近一次私募融资的价格3.961美元/股,京东的已发行总股本20.127亿股,据此计算,其总估值也仅有79.72亿美元。刘强东的估值谎言再次被戳破。

刘强东失去控制权了吗?

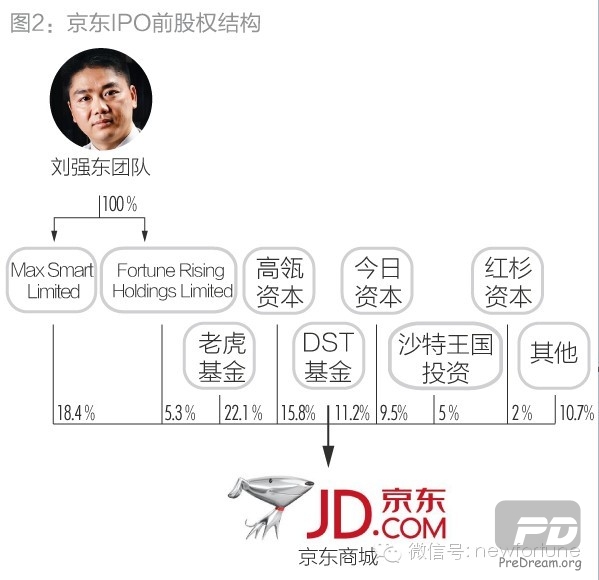

完成18.77亿美元私募融资之后,京东的股权结构呈现出分散、多元的格局,刘强东的持股比例也被大幅稀释。

经过数轮私募融资,截至IPO前,刘强东通过两家控股公司持有23.67%股权,虽然依然位列第一大股东,但其第一大股东地位已是岌岌可危,第二大股东环球老虎基金持股比例高达22.1%,五家主要PE合计的持股比例更是高达65.6%。

从持股比例来看,刘强东早已不具有绝对控股权,他是否已是个弱势第一大股东?如果几家PE联合起来罢免刘强东,似乎是轻而易举的事情。但是京东所实行的A/B股双层结构,令刘强东对京东拥有完全无法撼动的控制权。

根据京东招股书披露的数字,其法定总股本为30亿股,截至IPO前已发行股份为20.127亿股,刘强东通过两家控股公司持有其中的4.764亿股,其余股东共计持有剩余的15.363亿股。按照京东的A/B股规则,刘强东所持股票属于B类普通股,其1股拥有20票的投票权,而除刘强东之外的其他股东所持股票属于A类普通股,其1股只有1票的投票权。那么据此计算,刘强东虽然持股比例仅有23.67%,但其投票权比例却高达86.12%。

投票权设计成1:20的玄机

美股的上市公司,创始人持有的股票,其投票权通常为1股相当于10股,比如facebook的扎克伯格、百度的李彦宏等等,但刘强东却要求了1股相当于20股的投票权。此种罕见的股权设计,背后隐含着双重含义:其一,体现了刘强东对控制权的极度重视程度;其二,折射了刘强东对京东需要多次巨额融资的预估。

第一点好理解,在此就不赘言解释了。第二点,刘强东早就知道京东注定是个烧钱的活,没有多次巨额融资是绝对玩不转的,但是融资额越大刘的股权就会被稀释得越严重。按照京东多次数亿美元、甚至十亿美元数量级的融资额,刘强东做最坏的打算,其股权甚至可能被稀释至个位数。在这种情况下,将自己的投票权设计成1股等于20股,那么在极限情况下,只要其股权不被稀释至低于4.8%,其就能控制总投票权超过50%,确保企业控制权不旁落。

扩展阅读

[京东] 阿里“自营化”做轻,京东“平台化” 做重,刘强东与马云

[控制权] 只要刘强东股权不低于4.8%,就能确保京东控制权不旁落

[股权] 保时捷vs大众:追溯那场股权撕逼暗战

[京东] 刘强东谈疯狂:估值两亿美金 仅交易两辆二手车

[股权] 张朝阳在搜狐的持股股权比例以及腾讯入股搜狗的股权比例

[股权] 腾讯公司的股权结构以及股权比例变化

[京东] 京东的招股说明书中有哪些有价值的信息?京东财报解读

[股权] 马化腾家族股权财富跨越千亿 “中国企鹅”帝国新版图

[股权] 跟马化腾学学创业企业的股权分配

[控制权] 只要刘强东股权不低于4.8%,就能确保京东控制权不旁落

[股权] 保时捷vs大众:追溯那场股权撕逼暗战

[京东] 刘强东谈疯狂:估值两亿美金 仅交易两辆二手车

[股权] 张朝阳在搜狐的持股股权比例以及腾讯入股搜狗的股权比例

[股权] 腾讯公司的股权结构以及股权比例变化

[京东] 京东的招股说明书中有哪些有价值的信息?京东财报解读

[股权] 马化腾家族股权财富跨越千亿 “中国企鹅”帝国新版图

[股权] 跟马化腾学学创业企业的股权分配

相关阅读