中概股投资策略-中概股与美国股市中国A股创业板之间关系

2013年,伴随着美股整体牛市,中概股呈现单边上涨行情,进入2014年下半年以来,中概股走势呈现分化,尤其是阿里巴巴上市前夕,以电商为代表的一批中概股均出现大幅调整。往前看,投资中概股的风险和受益如何?影响中概股行情的因素都有哪些?这些因素正在产生或者将要产生什么样的变化?我们邀请到港股、美股中概股资深策略专家赵文利博士和他的团队分享关于中概股的投资策略。(文中观点代表个人看法,仅供参考。)

他们认为,2013年推动中概股单边行情的动力是:1、美股整体牛市;2、中概股从2011-2012年的信任危机中复苏;3、中概股所代表的行业迅速发展,但是这些因素在2014年不同程度的减弱,往前看,通过个股淘金获得超额收益的机会将越来越少,而市场系统性的风险不容忽视,因此我们更需要全局性的观点,注重择时与选股。

以下是来自赵文利博士的分享:

中概股:洗尽泥沙见真金

中概股单边上涨行情结束。2013年以来中概股的单边上涨行情背后有三大动力,首先是美股市场整体的大牛市,带动各个细分市场上涨;其次是中概股从2011-2012年的信任危机中复苏,经历了系统性的估值上升;第三是中概股所代表的行业本身的快速发展。进入2014 年下半年,以上三大动力都有不同程度的减弱。往前看,通过个股淘金获得超额收益的机会将越来越少,而市场系统性的风险不容忽视,因此我们更需要全局性的观点,注重择时与选股。

中概股的表现,流动性看美股,基本面看产业链及A股创业板。在流动性层面,中概股受美股市场影响极大。在2014年1月的新兴市场货币贬值风潮中,中概股随纳斯达克指数一起经历流动性引起的回调。在基本面层面,中概股走势则与A股创业板较为接近。在经历了3 月份大跌后,中概股企稳回升的时间点在5月,与A股创业板相似,受到中国公司1季度业绩的支持,而与纳斯达克指数背离。此外中概股中最热门的行业,例如互联网、新能源、生物医药等,也同样是美股乃至全球的热门行业,其行情具有全球性,总体而言美股对中概股的影响更大。

财务造假与VIE结构是中概股两大硬伤,相应的监管调查与做空是影响中概股股价的额外因素。2011-2012年的中概股危机,实质上包含两个问题。一是市场对财务造假的怀疑,二是市场对中概股普遍采用的VIE结构所带来的公司治理的风险的担忧。监管调查加上机构做空,导致中概股市值大幅蒸发,多家中概股退市。从后市表现看,基本面扎实的中概股,在2013年行情到来后经历大幅的估值修复。做空造成的误杀,是绝好的买入时点。

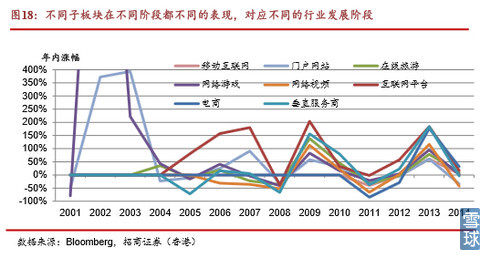

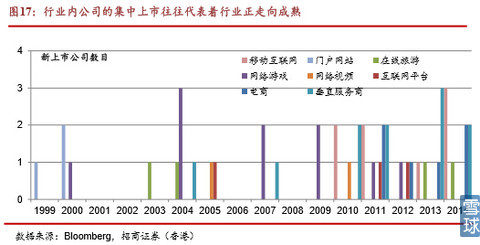

增长还是硬道理,中概股最佳投资方式是寻找增长最快的子行业。中概股不同子板块有着各自的行情。历史上看,某一类公司的集中上市,往往代表着其所处子行业正走向成熟。而上市公司股价的表现,也往往与所处子行业的增长密切相关,在行业增长高峰过去后,股价表现也将弱于高增长期。因此中概股最佳的投资方式,仍是寻找增长最快的子行业。

策略建议:我们从择时和选股两个角度来考虑中概股的投资策略。

从择时的角度考虑,推动2013年中概股行情的三大动力都在减弱。美股本身的估值正接近历史高点;中概股因为被错杀而导致系统性低估的状况已经不存在;中概股行业内部的增长也出现分化。此外美联储在9-10月份的议息会议将决定未来的加息路径,对美股和中概股都将造成负面影响。从目前到4季度之前市场将持续动荡,建议锁定盈利,精选个股,3 季报后(11月左右)再重新审视是否入场。

从选股的角度考虑,我们选择能够从增长最快的细分行业获益的公司。我们推荐从购物和营销两个货币化渠道受益的电商(京东 JD US);推荐在互联网行业大转型期能凭借其规模优势和完善生态圈保持用户粘性的互联网平台(百度 BIDU US,腾讯 700 HK,欢聚时代 YY US);推荐在移动互联网抢先布局的先行者(猎豹移动 CMCM US);推荐受益于消费升级和医疗支持增加的体检中心龙头(爱康国宾 KANG US)。

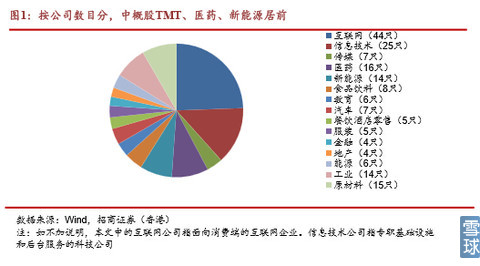

一、中概股行业与市值分布:集中在TMT、医药、新能源

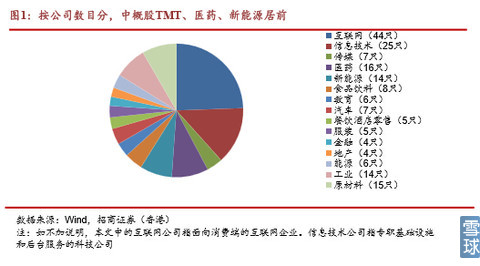

从2000年新浪(SINA US)、搜狐(SOHU US)、网易(NTES US)等门户网站 登录美股以来,在美国上市的中国公司(中概股)队伍逐渐扩大。根据Wind的资料, 截至2014年6月31日,美国上市的中概股有197只,其中17只为主要在香港上市的公 司的ADR。余下的180只中概股经过分析整理,可以分成五大类别:TMT(76只, 其中互联网44只,信息技术25只,传媒7只),医药(16只),新能源(14只), 消费(32只,包括教育(6只)、食品饮料(8只)、汽车(7只)、餐饮酒店零售 (5只)、服装(5只)还有周期股(44只,金融(4只)、地产(4只)、能源(6 只)、工业(14只)、原材料(15只))。

查看原图

查看原图

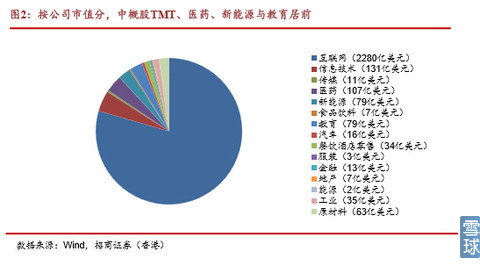

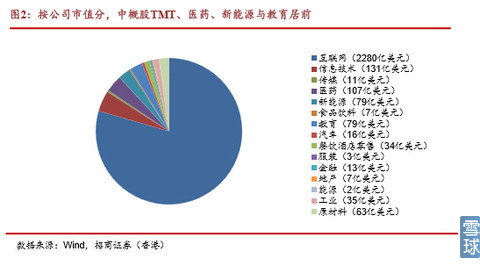

从市值来看,中概股市值较为集中,市值超过10亿美元的股票主要集中在TMT领域 (百度 BIDU US,京东 JD US等),此外医药(爱康国宾 KANG US,迈瑞 MR US,,药明康德 WX US,泰邦生物 CBPO US )、新能源(加拿大太阳能 CSIQ US, 晶科能源 JKS US,天合光能 TSL US,奇景光电 HIMX US)和教育(新东方 EDU US,好未来 XRS US),酒店(如家 HMIN US,华住 HTHT US)和个别工业原材 料股(塞斯潘航运 SSW US,埃尔多拉黄金 EGO US)也有市值过10亿的股票。

查看原图

查看原图

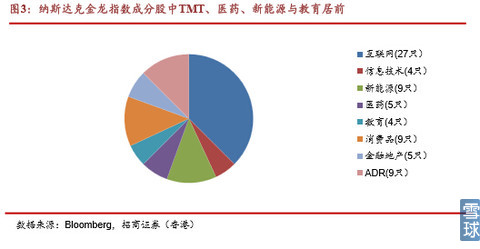

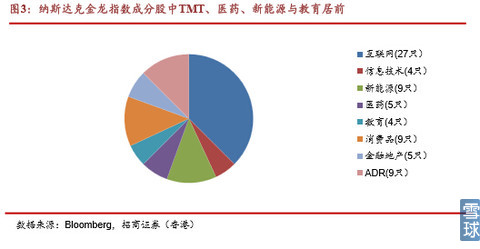

中概股的整体表现可以参照纳斯达克金龙指数(HXC)。纳斯达克金龙指数由中概 股及香港上市公司的美股ADR组成,在2014年9月1日,该指数有72只成分股,包括 互联网(27只),信息技术(4只),新能源(9只),医药(5只),教育(4只), 消费品(9只),金融地产(5只)和香港上市公司的美股ADR(9只)。

查看原图

查看原图

需要指出的是,很多新上市的热门股票并不在纳斯达克金龙指数成分股内,例如京 东(JD US),猎豹移动(CMCM US)等。因此纳斯达克金龙指数不能反映新上市 的中概股情况。

查看原图

查看原图

从历史上看,除了2008年金融危机期间,中概股都经历快速发展阶段。直到2010年 底,美国监管机构SEC对中概股造假问题进行调查,市场对中概股的财务造假情况 产生疑虑。2011年6月的支付宝股权纠纷和2012年新东方的VIE结构变动则引起市场 对中概股普遍采用的VIE结构的公司治理和政策法规方面的担忧。因此在2011-2012 年,在美国上市的中概股因为被市场遗弃而存在系统性的低估。

到了2013年,移动互联网的发展和全球的科技股行情使得以科技概念闻名的中概股 估值得到系统性的提升。互联网公司作为中概股的代表估值提升最为明显,但医药、新能源等公司也从关注度提升中收益,经历了估值扩张过程。中概股的持续上涨引 发了国内投资者投资美股的“淘金热”。在资金流入推动下,从2013年到2014年初, 中概股中出现了好几只翻倍股。但随着尚未发掘的处女地越来越少,“淘金热”步 入尾声,超额回报在缩小,而潜在风险在增加。2014年2月底至4月初的全球科技股 行情下挫,则给中概股热情泼了一盆冷水。到了5月份后,科技股行情转暖,同时猎 豹、京东、途牛等公司的上市和阿里巴巴的即将上市又将市场的关注焦点重新引向 中概股。

查看原图

查看原图

二、中概股表现,流动性看美股,基本面看产业链及A股创业板

中概股表现,流动性看美股,基本面看产业链及A股创业板

从历史表现来看,中概股是一个夹心层市场,既受到美国市场的影响,也同时受到 中国市场的影响。在2010年以前,A股创业板尚未开通,而早期在美股上市的中国 科技公司也往往以美股同行为参考,因此中概股的走势和纳斯达克相关度更大。后 来随着2010年A股创业板的开通,以及越来越多的小型中国公司在美股上市,中概 股的表现也开始呈现出于A股创业板的关联性。

查看原图

查看原图

总结起来,中概股的表现有两个特征。一是流动性的影响看美股,二是基本面的影 响看A股创业板。以2014年为例,在1月底的全球新兴市场货币贬值风波中,美股三 大股指都有回调,纳斯达克指数更是回调显著。相比之下,A股创业板指却并未受到 影响。中概股在这个时间节点上的表现脱离了A股创业板,而与纳斯达克指数吻合, 因为这次危机更多地是流动性和市场情绪危机。到了4-5月份,情况相反,4月10日, 纳斯达克指数见底回升,而中概股到了5月10日份才见底回升,与A股创业板5月14 日见底回升几乎是同一时间。因为5月份是1季度业绩发布期,中概股和A股创业板表 现都受到了业绩的一定支撑,因而中概股走势脱离纳斯达克,而接近A股创业板。

查看原图

查看原图

2013年中概股行情的背后是美股大牛市

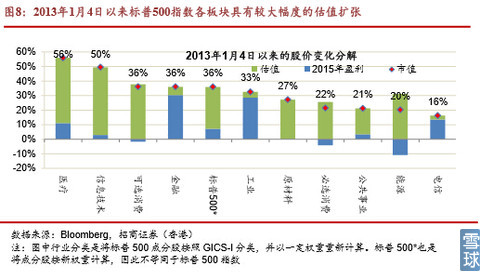

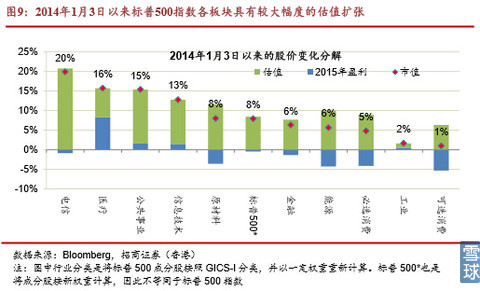

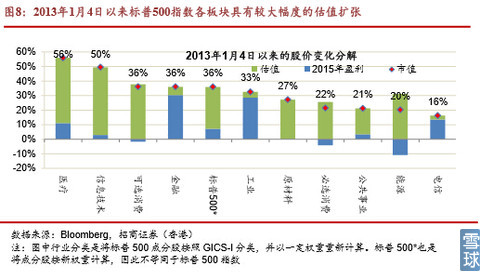

正因为中概股的表现与美股密切相关,因此对中概股的研究将绕不开对美股的研究。 2013年以来的中概股行情,首先根植于美国科技股行情,而美国科技股行情又根植 于美国股市整体的大牛市。从2013年年初以来,美国股市经历了大幅上涨,医药和 信息技术(包括互联网)等科技股涨幅居前。而上涨的动力,以估值扩张为主。

查看原图

查看原图

股市的牛市加上局部的炒作形成了动量股的局部泡沫。泡沫在2014年3月份左右破灭, 市场风格也有所调整,不再疯狂追捧动量。但总体来看,标普再创新高,而上涨的 动力仍来源于估值扩张。估值扩张是个全市场的现象,不局限于某一板块。

查看原图

查看原图

美股拐点还有多远?

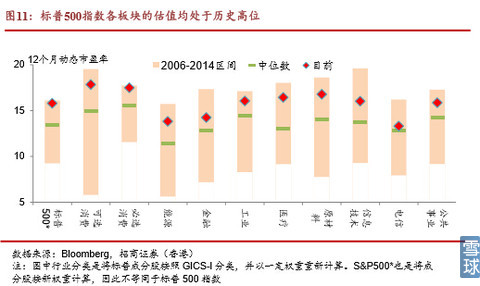

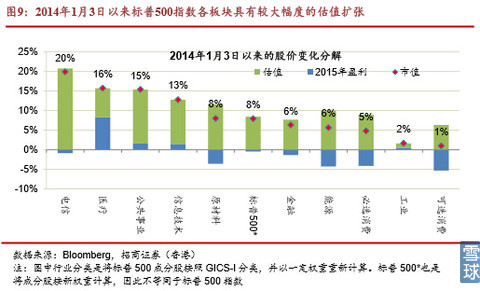

实际上,美股在2008年金融危机后,已经连续6年维持牛市。在复苏早期,标普500 指数的上涨有很强的盈利增长基础,主要来自于金融危机后经济从底部反弹复苏。 而从2012年中开始,盈利增长对指数的贡献在下降,而估值扩张的贡献在上升。

查看原图

查看原图

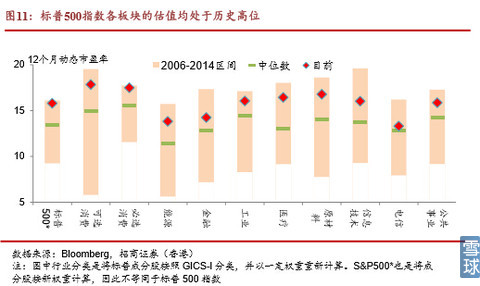

而目前,美股各板块的估值均处于历史高位。因为处于同一市场,中概股的估值也 跟着水涨船高。假如美股市场经历大调整,中概股将难以独善其身。这也是前文所 提的中概股系统性的风险在上升,而系统性风险的根源在于美股市场的系统性风险。

查看原图

查看原图

那么,美股的拐点还有多远呢?从数据来看,历史上美股拐点都是由盈利拐点引起。 我们选取了标普500自1980年以来的指数走势和每股盈利的走势(图12)。图中可 见,指数的大拐点,如2000年和2007年,都伴随着盈利的拐点。

查看原图

查看原图

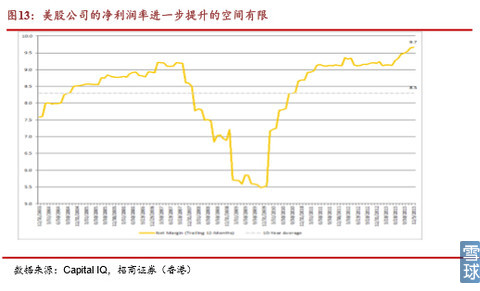

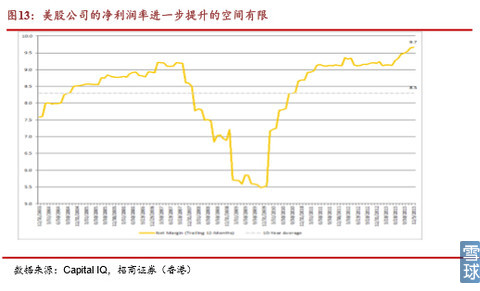

而美股的盈利拐点已经不远了。近年来美股公司的销售增速在放缓,但盈利仍有增 长,增长主要依靠成本压缩来实现。美股公司的净利润率因此也已经超过金融海啸 前的水平,达到历史新高(图12)。通过成本压缩带动的盈利增长空间有限,倘若 未来美股公司的销售未能显著提高,那么其利润增速将不可避免地放缓。

查看原图从另一个角度观察,美国公司税后利润占国民收入的比重也已经达到历史新高。公 司利润占比的上升意味着居民和政府所得占比的下降。从历史表现看,公司利润占 比在达到顶峰后都会向均值回归,相对应的其后几年内公司利润增速将显著放缓。 目前美国公司税后利率占国民收入的比重大约是10%,相比历史平均值5.9%要高出 70%。因此美国公司可能在不久的将来迎来盈利放缓的大拐点。

查看原图从另一个角度观察,美国公司税后利润占国民收入的比重也已经达到历史新高。公 司利润占比的上升意味着居民和政府所得占比的下降。从历史表现看,公司利润占 比在达到顶峰后都会向均值回归,相对应的其后几年内公司利润增速将显著放缓。 目前美国公司税后利率占国民收入的比重大约是10%,相比历史平均值5.9%要高出 70%。因此美国公司可能在不久的将来迎来盈利放缓的大拐点。

查看原图

查看原图

三、财务造假与VIE结构是中概股两大硬伤,相应的监管调查与做空是 影响中概股股价的额外因素

美股市场的牛市和全球科技股行情是2013中概股行情的首要原因,但不是全部原因。 从前图中可以发现中概股在2011-2012年明显跑输纳斯达克指数,因此在2013年中 概股有追落后的行情。而中概股在2011-2012年的明显跑输,源于中概股的两大硬伤, 即部分企业的财务造假和普遍VIE结构的脆弱性。当监管机构针对这两个问题进行调 查,且做空机构趁火打劫发布看空报告时,将对中概股估值造成额外的剧烈波动。

早在2010年4月,美国监管机构就已经开始留意中概股造假问题,并试图与中国政府 沟通协调调查问题。2010年6月28日,做空机构浑水(Muddy Water)发表报告称东 方纸业(ONP US)存在财务造假,给出“强力卖出”评级,东方纸业股价在一周内 暴跌50%。2010年11月10日,浑水质疑绿诺科技(RINO US)伪造客户关系、夸大 收入以及管理层挪用上市融到的资金等行为,绿诺科技股价应声大跌15.07%。第8 天,绿诺科技被停牌;第23天,被迫退市。到2010年12月21日,新闻媒体报道美国 证券交易委员会(SEC)正在大规模调查通过反向收购上市的中概股公司。进入 2011年,监管风暴愈演愈烈,22家中国公司被起诉,SEC就此事展开了针对中国公 司财务问题的专项调查。危机导致包括多元印刷(DYNP US),艾瑞泰克(CAGC US),中国高速传媒(CCME US),新华悦动传媒(XSELD US)等超过50家中 国公司因财务问题被停牌或退市。

就在财务造假调查轰轰烈烈之时,VIE结构带来的纠纷也浮出水面。2011年3月31日, 支付宝在2011年一季度财报截止之前终止了外资控股的阿里巴巴集团对其的协议控 制(即通过外资通过VIE结构获取支付宝的控制权和收益)。2011年5月12日,阿里 巴巴集团大股东雅虎在提交给SEC的经营业绩详细报告(10-Q)中指出,阿里巴巴 集团旗下子公司支付宝的所有权被转移到马云控股的第三方公司。受支付宝事件影 响,雅虎股价大跌。支付宝事件显示出VIE结构在外资股东权益保护方面的脆弱性。

到2012年,另一桩VIE风波出现。2012年7月11日,新东方(EDU US)将其国内运 营主体的股权从此前11为股东集中为俞敏洪100%持有。该项调整本身不影响运营主 体与新东方上市公司(EDU US)之间的VIE协议,市场最初也没有对此作出反应。 美东时间7月17日,SEC去函新东方调查VIE结构调整,恐慌情绪瞬时在投资者间蔓 延,股价当日暴跌34.32%。美东时间7月18日,浑水发表报告指新东方存在财务欺 诈行为,新东方股价再跌35%。

在这一系列风波之下,2011年8月至2012年3月,中国企业无一赴美IPO,直至2012 年3月,唯品会赴美上市突围。但尽管如此,唯品会上市初期并不顺利,上市首日遭 遇破发,发行价格6.5美元,上市首日报收于5.5美元。

查看原图

查看原图

直到2013年,全球科技股行情启动后,中概股才同时进行估值修复。科技股的估值 提升加上信任危机后的估值修复,两者叠加放大了上涨的幅度。此外,估值修复不 局限于中概股中的科技股,所以除了互联网、信息技术、医药等科技板块大幅上涨 外,新能源、教育、消费等板块亦有较大的涨幅。

查看原图

查看原图

2014年,中概股做空风波又起。美东时间9月9日,美国研究机构Trinity Research Group发布121页的报告,指控世纪互联(VNET US)存在财务造假、并购壳公司进 行庞氏骗局等问题。世纪互联当日下跌20%,并在其后三天内累计下跌超过40%。9 月10日,浑水发表报告,质疑500彩票网(WBAI)所从事的彩票业务在中国监管政 策不明确,属于灰色地带。500彩票网当日下跌8%。9月12日,大摩发表报告维持世 纪互联的增持评级,世纪互联当日股价反弹28%。

本轮多空交锋,与2011年浑水做空展讯通信(SPRD US)有相似之处。2011年6月 28日,浑水发表报告就销售情况等15个问题向展讯通信提出质疑,展讯通信当日股 价最多下跌逾30%,而后美国当地时间中午12点,投资机构Needham芯片分析师 Quinn Bolton力挺展讯,重申买入评级,股价当日反转,收盘跌3.54%。第二日公司 召开全球电话会澄清质疑,随后Needham和三星发表报告支持展讯,股价大涨10%。

从长远的角度看,被做空的公司假如基本面扎实,最后股价仍会回到合理水平。以 新东方为例,2012年被做空前股价22美元左右,做空后股价跌至11美元以下,在做 空一周年,即2013年7月份股价又重新回到22美元。若有其他研究机构支持被做空 公司,则股价可以较快反弹,如展讯通信和世纪互联。

在可见的未来,中概股的财务造假和VIE结构这两大硬伤仍然存在。监管风波和机构 做空将继续成为影响中概股股价的额外因素。对于基本面扎实的公司而言,做空后 的股价下跌,是绝好的入场机会。

四、增长还是硬道理:投资中概股应选择增长最快的子行业

上文提到,互联网公司数目占中概股的比重在1/4左右,而互联网公司的市值占中概 股比重则超过3/4,因此互联网公司的表现对中概股整体表现有着举足轻重的影响。 我们对互联网公司的历史表现做了梳理,将互联网公司分为8个子板块,分别是互联 网平台(3家),网络游戏(8家),门户网站(2家),电商(6家),网络视频(2 家),移动互联网(8家),在线旅游(4家),垂直服务商(11家)。总结过往14 年的表现,有以下几个特点:

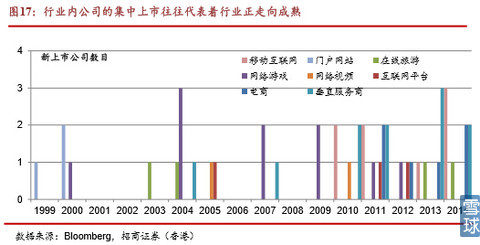

一,每个子行业都有对应的高速发展阶段,行业内公司的集中上市往往代表着行业 正走向成熟。2000年,新浪(SINA US)、搜狐(SOHU US)、网易(NTES US) 三大门户网站上市,代表着中国互联网时代的开始。2004年腾讯(700 HK)的上市, 和2005年百度(BIDU US)的上市则代表着社交、搜索等互联网应用开始普及并成 功货币化,中国互联网告别了在门户网站打广告的单一时代。网游公司的大规模上 市集中在2007年和2009年,以巨人(GA US)、完美(PWRD US)和盛大 (GAME US)、畅游(CYOU US)为代表。游戏公司的集中上市标志着继广告之 后,游戏作为互联网货币化手段的成熟。从2010年起,陆续有电商上市,包括2010 年的麦考林(MCOX US)和当当(DANG US),2012年的唯品会(VIPS), 2013年的兰亭集势(LITB US),2014年的聚美优品(JMEI US)和京东,以及即 将上市的阿里巴巴(BABA US)。事实上,2010年以来,也是电商收入高速增长, 盈利迅速改善的阶段(阿里巴巴是2010年开始盈利)。

查看原图

查看原图

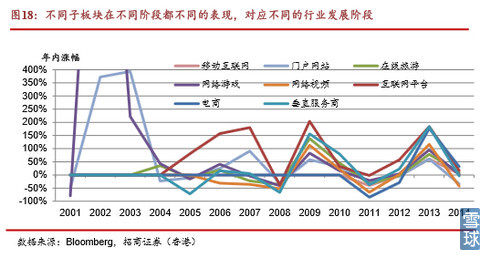

二,在行业高速发展阶段,股价表现良好,过了高速增长期,股价表现走向平 庸。从 2000 年到 2003 年,门户网站的股价一飞冲天,到了 2004 年则开始低 迷。网游公司股价在 2009-2010年表现仍然不错,但到 2011-2012年后端游 增长放缓,直到 2013 年才借手游的东风重新焕发活力。而早期上市的电商盈 利能力一直受到质疑,加上中概股危机,在 2010-2012 年表现不佳。直到 2013 年后,随着行业龙头上市,行业的盈利状况揭晓,股价表现开始起色。 值得一提的是,具有互联网平台属性的公司(腾讯、百度)在整个过程中表现 一直突出,究其原因是它们能始终从增长最快的子行业中获益。

查看原图

查看原图

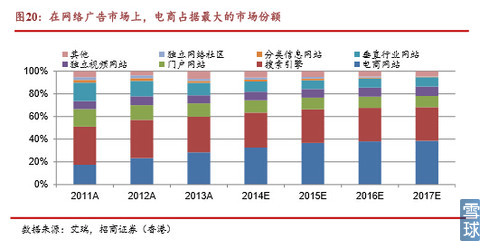

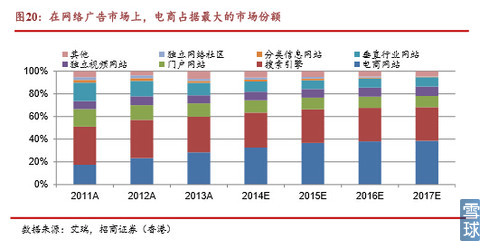

我们预计未来互联网行业的基本面仍然会较好地反映在各子板块公司的股价表现上。 因此最好的投资标的,可以从增长最快的子行业去寻找。根据艾瑞的研究,移动互 联网相比PC互联网将会是整个网络经济增长最快的部分。而在移动互联网市场中, 移动购物会是占比最大的部分,而移动营销则是增长最快的部分。

查看原图

查看原图

查看原图

查看原图

电商将从购物和营销两个渠道双重受益,因此我们认为电商在未来几年中相对其他 子板块货币化能力最强,其股价表现应该会最突出。

此外,互联网平台公司能凭借其规模优势和完善的生态圈保持用户的粘性,在行业 大转型(例如从PC端向移动端转型)的过程中能够维持自身的领先优势,其股价表 现也将十分突出。

最后,一些在移动互联网抢先布局的公司和垂直领域公司,也有希望凭借先发优势 或是在子领域精耕细作所形成的壁垒在移动互联网时代分得一杯羹。

策略建议

我们从择时和选股两个角度来考虑中概股的投资策略。

从择时的角度考虑,推动2013年中概股行情的三大动力都在减弱。美股本身的估值 正接近历史高点;中概股因为被错杀而导致系统性低估的状况已经不存在;中概股 行业内部的增长也出现分化。此外美联储在9-10月份的议息会议将决定未来的加息 路径,对美股和中概股都将造成负面影响。从目前到4季度之前市场将持续动荡,建 议锁定盈利,精选个股,3季报后(11月左右)再重新审视是否入场。

从选股的角度考虑,我们选择能够从增长最快的细分行业获益的公司。我们认为电 商将从购物和营销两个渠道双重受益,货币化能力强,推荐电商龙头(京东 JD US);互联网平台公司能凭借其规模优势和完善的生态圈保持用户的粘性,在行业 大转型(例如从PC端向移动端转型)的过程中能够维持自身的领先优势,推荐互联 网平台(百度 BIDU US,腾讯 700 HK,欢聚时代 YY US);在移动互联网抢先布 局的公司也有希望凭借先发优势在移动互联网时代分得一杯羹,推荐细分领域内的 佼佼者(猎豹移动 CMCM US)。我们同时也推荐受益于消费升级和医疗支持增加 的体检中心龙头(爱康国宾 KANG US)。

他们认为,2013年推动中概股单边行情的动力是:1、美股整体牛市;2、中概股从2011-2012年的信任危机中复苏;3、中概股所代表的行业迅速发展,但是这些因素在2014年不同程度的减弱,往前看,通过个股淘金获得超额收益的机会将越来越少,而市场系统性的风险不容忽视,因此我们更需要全局性的观点,注重择时与选股。

以下是来自赵文利博士的分享:

中概股:洗尽泥沙见真金

中概股单边上涨行情结束。2013年以来中概股的单边上涨行情背后有三大动力,首先是美股市场整体的大牛市,带动各个细分市场上涨;其次是中概股从2011-2012年的信任危机中复苏,经历了系统性的估值上升;第三是中概股所代表的行业本身的快速发展。进入2014 年下半年,以上三大动力都有不同程度的减弱。往前看,通过个股淘金获得超额收益的机会将越来越少,而市场系统性的风险不容忽视,因此我们更需要全局性的观点,注重择时与选股。

中概股的表现,流动性看美股,基本面看产业链及A股创业板。在流动性层面,中概股受美股市场影响极大。在2014年1月的新兴市场货币贬值风潮中,中概股随纳斯达克指数一起经历流动性引起的回调。在基本面层面,中概股走势则与A股创业板较为接近。在经历了3 月份大跌后,中概股企稳回升的时间点在5月,与A股创业板相似,受到中国公司1季度业绩的支持,而与纳斯达克指数背离。此外中概股中最热门的行业,例如互联网、新能源、生物医药等,也同样是美股乃至全球的热门行业,其行情具有全球性,总体而言美股对中概股的影响更大。

财务造假与VIE结构是中概股两大硬伤,相应的监管调查与做空是影响中概股股价的额外因素。2011-2012年的中概股危机,实质上包含两个问题。一是市场对财务造假的怀疑,二是市场对中概股普遍采用的VIE结构所带来的公司治理的风险的担忧。监管调查加上机构做空,导致中概股市值大幅蒸发,多家中概股退市。从后市表现看,基本面扎实的中概股,在2013年行情到来后经历大幅的估值修复。做空造成的误杀,是绝好的买入时点。

增长还是硬道理,中概股最佳投资方式是寻找增长最快的子行业。中概股不同子板块有着各自的行情。历史上看,某一类公司的集中上市,往往代表着其所处子行业正走向成熟。而上市公司股价的表现,也往往与所处子行业的增长密切相关,在行业增长高峰过去后,股价表现也将弱于高增长期。因此中概股最佳的投资方式,仍是寻找增长最快的子行业。

策略建议:我们从择时和选股两个角度来考虑中概股的投资策略。

从择时的角度考虑,推动2013年中概股行情的三大动力都在减弱。美股本身的估值正接近历史高点;中概股因为被错杀而导致系统性低估的状况已经不存在;中概股行业内部的增长也出现分化。此外美联储在9-10月份的议息会议将决定未来的加息路径,对美股和中概股都将造成负面影响。从目前到4季度之前市场将持续动荡,建议锁定盈利,精选个股,3 季报后(11月左右)再重新审视是否入场。

从选股的角度考虑,我们选择能够从增长最快的细分行业获益的公司。我们推荐从购物和营销两个货币化渠道受益的电商(京东 JD US);推荐在互联网行业大转型期能凭借其规模优势和完善生态圈保持用户粘性的互联网平台(百度 BIDU US,腾讯 700 HK,欢聚时代 YY US);推荐在移动互联网抢先布局的先行者(猎豹移动 CMCM US);推荐受益于消费升级和医疗支持增加的体检中心龙头(爱康国宾 KANG US)。

一、中概股行业与市值分布:集中在TMT、医药、新能源

从2000年新浪(SINA US)、搜狐(SOHU US)、网易(NTES US)等门户网站 登录美股以来,在美国上市的中国公司(中概股)队伍逐渐扩大。根据Wind的资料, 截至2014年6月31日,美国上市的中概股有197只,其中17只为主要在香港上市的公 司的ADR。余下的180只中概股经过分析整理,可以分成五大类别:TMT(76只, 其中互联网44只,信息技术25只,传媒7只),医药(16只),新能源(14只), 消费(32只,包括教育(6只)、食品饮料(8只)、汽车(7只)、餐饮酒店零售 (5只)、服装(5只)还有周期股(44只,金融(4只)、地产(4只)、能源(6 只)、工业(14只)、原材料(15只))。

查看原图

查看原图从市值来看,中概股市值较为集中,市值超过10亿美元的股票主要集中在TMT领域 (百度 BIDU US,京东 JD US等),此外医药(爱康国宾 KANG US,迈瑞 MR US,,药明康德 WX US,泰邦生物 CBPO US )、新能源(加拿大太阳能 CSIQ US, 晶科能源 JKS US,天合光能 TSL US,奇景光电 HIMX US)和教育(新东方 EDU US,好未来 XRS US),酒店(如家 HMIN US,华住 HTHT US)和个别工业原材 料股(塞斯潘航运 SSW US,埃尔多拉黄金 EGO US)也有市值过10亿的股票。

查看原图

查看原图中概股的整体表现可以参照纳斯达克金龙指数(HXC)。纳斯达克金龙指数由中概 股及香港上市公司的美股ADR组成,在2014年9月1日,该指数有72只成分股,包括 互联网(27只),信息技术(4只),新能源(9只),医药(5只),教育(4只), 消费品(9只),金融地产(5只)和香港上市公司的美股ADR(9只)。

查看原图

查看原图需要指出的是,很多新上市的热门股票并不在纳斯达克金龙指数成分股内,例如京 东(JD US),猎豹移动(CMCM US)等。因此纳斯达克金龙指数不能反映新上市 的中概股情况。

查看原图

查看原图从历史上看,除了2008年金融危机期间,中概股都经历快速发展阶段。直到2010年 底,美国监管机构SEC对中概股造假问题进行调查,市场对中概股的财务造假情况 产生疑虑。2011年6月的支付宝股权纠纷和2012年新东方的VIE结构变动则引起市场 对中概股普遍采用的VIE结构的公司治理和政策法规方面的担忧。因此在2011-2012 年,在美国上市的中概股因为被市场遗弃而存在系统性的低估。

到了2013年,移动互联网的发展和全球的科技股行情使得以科技概念闻名的中概股 估值得到系统性的提升。互联网公司作为中概股的代表估值提升最为明显,但医药、新能源等公司也从关注度提升中收益,经历了估值扩张过程。中概股的持续上涨引 发了国内投资者投资美股的“淘金热”。在资金流入推动下,从2013年到2014年初, 中概股中出现了好几只翻倍股。但随着尚未发掘的处女地越来越少,“淘金热”步 入尾声,超额回报在缩小,而潜在风险在增加。2014年2月底至4月初的全球科技股 行情下挫,则给中概股热情泼了一盆冷水。到了5月份后,科技股行情转暖,同时猎 豹、京东、途牛等公司的上市和阿里巴巴的即将上市又将市场的关注焦点重新引向 中概股。

查看原图

查看原图二、中概股表现,流动性看美股,基本面看产业链及A股创业板

中概股表现,流动性看美股,基本面看产业链及A股创业板

从历史表现来看,中概股是一个夹心层市场,既受到美国市场的影响,也同时受到 中国市场的影响。在2010年以前,A股创业板尚未开通,而早期在美股上市的中国 科技公司也往往以美股同行为参考,因此中概股的走势和纳斯达克相关度更大。后 来随着2010年A股创业板的开通,以及越来越多的小型中国公司在美股上市,中概 股的表现也开始呈现出于A股创业板的关联性。

查看原图

查看原图总结起来,中概股的表现有两个特征。一是流动性的影响看美股,二是基本面的影 响看A股创业板。以2014年为例,在1月底的全球新兴市场货币贬值风波中,美股三 大股指都有回调,纳斯达克指数更是回调显著。相比之下,A股创业板指却并未受到 影响。中概股在这个时间节点上的表现脱离了A股创业板,而与纳斯达克指数吻合, 因为这次危机更多地是流动性和市场情绪危机。到了4-5月份,情况相反,4月10日, 纳斯达克指数见底回升,而中概股到了5月10日份才见底回升,与A股创业板5月14 日见底回升几乎是同一时间。因为5月份是1季度业绩发布期,中概股和A股创业板表 现都受到了业绩的一定支撑,因而中概股走势脱离纳斯达克,而接近A股创业板。

查看原图

查看原图2013年中概股行情的背后是美股大牛市

正因为中概股的表现与美股密切相关,因此对中概股的研究将绕不开对美股的研究。 2013年以来的中概股行情,首先根植于美国科技股行情,而美国科技股行情又根植 于美国股市整体的大牛市。从2013年年初以来,美国股市经历了大幅上涨,医药和 信息技术(包括互联网)等科技股涨幅居前。而上涨的动力,以估值扩张为主。

查看原图

查看原图股市的牛市加上局部的炒作形成了动量股的局部泡沫。泡沫在2014年3月份左右破灭, 市场风格也有所调整,不再疯狂追捧动量。但总体来看,标普再创新高,而上涨的 动力仍来源于估值扩张。估值扩张是个全市场的现象,不局限于某一板块。

查看原图

查看原图美股拐点还有多远?

实际上,美股在2008年金融危机后,已经连续6年维持牛市。在复苏早期,标普500 指数的上涨有很强的盈利增长基础,主要来自于金融危机后经济从底部反弹复苏。 而从2012年中开始,盈利增长对指数的贡献在下降,而估值扩张的贡献在上升。

查看原图

查看原图而目前,美股各板块的估值均处于历史高位。因为处于同一市场,中概股的估值也 跟着水涨船高。假如美股市场经历大调整,中概股将难以独善其身。这也是前文所 提的中概股系统性的风险在上升,而系统性风险的根源在于美股市场的系统性风险。

查看原图

查看原图那么,美股的拐点还有多远呢?从数据来看,历史上美股拐点都是由盈利拐点引起。 我们选取了标普500自1980年以来的指数走势和每股盈利的走势(图12)。图中可 见,指数的大拐点,如2000年和2007年,都伴随着盈利的拐点。

查看原图

查看原图而美股的盈利拐点已经不远了。近年来美股公司的销售增速在放缓,但盈利仍有增 长,增长主要依靠成本压缩来实现。美股公司的净利润率因此也已经超过金融海啸 前的水平,达到历史新高(图12)。通过成本压缩带动的盈利增长空间有限,倘若 未来美股公司的销售未能显著提高,那么其利润增速将不可避免地放缓。

查看原图从另一个角度观察,美国公司税后利润占国民收入的比重也已经达到历史新高。公 司利润占比的上升意味着居民和政府所得占比的下降。从历史表现看,公司利润占 比在达到顶峰后都会向均值回归,相对应的其后几年内公司利润增速将显著放缓。 目前美国公司税后利率占国民收入的比重大约是10%,相比历史平均值5.9%要高出 70%。因此美国公司可能在不久的将来迎来盈利放缓的大拐点。

查看原图从另一个角度观察,美国公司税后利润占国民收入的比重也已经达到历史新高。公 司利润占比的上升意味着居民和政府所得占比的下降。从历史表现看,公司利润占 比在达到顶峰后都会向均值回归,相对应的其后几年内公司利润增速将显著放缓。 目前美国公司税后利率占国民收入的比重大约是10%,相比历史平均值5.9%要高出 70%。因此美国公司可能在不久的将来迎来盈利放缓的大拐点。 查看原图

查看原图三、财务造假与VIE结构是中概股两大硬伤,相应的监管调查与做空是 影响中概股股价的额外因素

美股市场的牛市和全球科技股行情是2013中概股行情的首要原因,但不是全部原因。 从前图中可以发现中概股在2011-2012年明显跑输纳斯达克指数,因此在2013年中 概股有追落后的行情。而中概股在2011-2012年的明显跑输,源于中概股的两大硬伤, 即部分企业的财务造假和普遍VIE结构的脆弱性。当监管机构针对这两个问题进行调 查,且做空机构趁火打劫发布看空报告时,将对中概股估值造成额外的剧烈波动。

早在2010年4月,美国监管机构就已经开始留意中概股造假问题,并试图与中国政府 沟通协调调查问题。2010年6月28日,做空机构浑水(Muddy Water)发表报告称东 方纸业(ONP US)存在财务造假,给出“强力卖出”评级,东方纸业股价在一周内 暴跌50%。2010年11月10日,浑水质疑绿诺科技(RINO US)伪造客户关系、夸大 收入以及管理层挪用上市融到的资金等行为,绿诺科技股价应声大跌15.07%。第8 天,绿诺科技被停牌;第23天,被迫退市。到2010年12月21日,新闻媒体报道美国 证券交易委员会(SEC)正在大规模调查通过反向收购上市的中概股公司。进入 2011年,监管风暴愈演愈烈,22家中国公司被起诉,SEC就此事展开了针对中国公 司财务问题的专项调查。危机导致包括多元印刷(DYNP US),艾瑞泰克(CAGC US),中国高速传媒(CCME US),新华悦动传媒(XSELD US)等超过50家中 国公司因财务问题被停牌或退市。

就在财务造假调查轰轰烈烈之时,VIE结构带来的纠纷也浮出水面。2011年3月31日, 支付宝在2011年一季度财报截止之前终止了外资控股的阿里巴巴集团对其的协议控 制(即通过外资通过VIE结构获取支付宝的控制权和收益)。2011年5月12日,阿里 巴巴集团大股东雅虎在提交给SEC的经营业绩详细报告(10-Q)中指出,阿里巴巴 集团旗下子公司支付宝的所有权被转移到马云控股的第三方公司。受支付宝事件影 响,雅虎股价大跌。支付宝事件显示出VIE结构在外资股东权益保护方面的脆弱性。

到2012年,另一桩VIE风波出现。2012年7月11日,新东方(EDU US)将其国内运 营主体的股权从此前11为股东集中为俞敏洪100%持有。该项调整本身不影响运营主 体与新东方上市公司(EDU US)之间的VIE协议,市场最初也没有对此作出反应。 美东时间7月17日,SEC去函新东方调查VIE结构调整,恐慌情绪瞬时在投资者间蔓 延,股价当日暴跌34.32%。美东时间7月18日,浑水发表报告指新东方存在财务欺 诈行为,新东方股价再跌35%。

在这一系列风波之下,2011年8月至2012年3月,中国企业无一赴美IPO,直至2012 年3月,唯品会赴美上市突围。但尽管如此,唯品会上市初期并不顺利,上市首日遭 遇破发,发行价格6.5美元,上市首日报收于5.5美元。

查看原图

查看原图直到2013年,全球科技股行情启动后,中概股才同时进行估值修复。科技股的估值 提升加上信任危机后的估值修复,两者叠加放大了上涨的幅度。此外,估值修复不 局限于中概股中的科技股,所以除了互联网、信息技术、医药等科技板块大幅上涨 外,新能源、教育、消费等板块亦有较大的涨幅。

查看原图

查看原图2014年,中概股做空风波又起。美东时间9月9日,美国研究机构Trinity Research Group发布121页的报告,指控世纪互联(VNET US)存在财务造假、并购壳公司进 行庞氏骗局等问题。世纪互联当日下跌20%,并在其后三天内累计下跌超过40%。9 月10日,浑水发表报告,质疑500彩票网(WBAI)所从事的彩票业务在中国监管政 策不明确,属于灰色地带。500彩票网当日下跌8%。9月12日,大摩发表报告维持世 纪互联的增持评级,世纪互联当日股价反弹28%。

本轮多空交锋,与2011年浑水做空展讯通信(SPRD US)有相似之处。2011年6月 28日,浑水发表报告就销售情况等15个问题向展讯通信提出质疑,展讯通信当日股 价最多下跌逾30%,而后美国当地时间中午12点,投资机构Needham芯片分析师 Quinn Bolton力挺展讯,重申买入评级,股价当日反转,收盘跌3.54%。第二日公司 召开全球电话会澄清质疑,随后Needham和三星发表报告支持展讯,股价大涨10%。

从长远的角度看,被做空的公司假如基本面扎实,最后股价仍会回到合理水平。以 新东方为例,2012年被做空前股价22美元左右,做空后股价跌至11美元以下,在做 空一周年,即2013年7月份股价又重新回到22美元。若有其他研究机构支持被做空 公司,则股价可以较快反弹,如展讯通信和世纪互联。

在可见的未来,中概股的财务造假和VIE结构这两大硬伤仍然存在。监管风波和机构 做空将继续成为影响中概股股价的额外因素。对于基本面扎实的公司而言,做空后 的股价下跌,是绝好的入场机会。

四、增长还是硬道理:投资中概股应选择增长最快的子行业

上文提到,互联网公司数目占中概股的比重在1/4左右,而互联网公司的市值占中概 股比重则超过3/4,因此互联网公司的表现对中概股整体表现有着举足轻重的影响。 我们对互联网公司的历史表现做了梳理,将互联网公司分为8个子板块,分别是互联 网平台(3家),网络游戏(8家),门户网站(2家),电商(6家),网络视频(2 家),移动互联网(8家),在线旅游(4家),垂直服务商(11家)。总结过往14 年的表现,有以下几个特点:

一,每个子行业都有对应的高速发展阶段,行业内公司的集中上市往往代表着行业 正走向成熟。2000年,新浪(SINA US)、搜狐(SOHU US)、网易(NTES US) 三大门户网站上市,代表着中国互联网时代的开始。2004年腾讯(700 HK)的上市, 和2005年百度(BIDU US)的上市则代表着社交、搜索等互联网应用开始普及并成 功货币化,中国互联网告别了在门户网站打广告的单一时代。网游公司的大规模上 市集中在2007年和2009年,以巨人(GA US)、完美(PWRD US)和盛大 (GAME US)、畅游(CYOU US)为代表。游戏公司的集中上市标志着继广告之 后,游戏作为互联网货币化手段的成熟。从2010年起,陆续有电商上市,包括2010 年的麦考林(MCOX US)和当当(DANG US),2012年的唯品会(VIPS), 2013年的兰亭集势(LITB US),2014年的聚美优品(JMEI US)和京东,以及即 将上市的阿里巴巴(BABA US)。事实上,2010年以来,也是电商收入高速增长, 盈利迅速改善的阶段(阿里巴巴是2010年开始盈利)。

查看原图

查看原图二,在行业高速发展阶段,股价表现良好,过了高速增长期,股价表现走向平 庸。从 2000 年到 2003 年,门户网站的股价一飞冲天,到了 2004 年则开始低 迷。网游公司股价在 2009-2010年表现仍然不错,但到 2011-2012年后端游 增长放缓,直到 2013 年才借手游的东风重新焕发活力。而早期上市的电商盈 利能力一直受到质疑,加上中概股危机,在 2010-2012 年表现不佳。直到 2013 年后,随着行业龙头上市,行业的盈利状况揭晓,股价表现开始起色。 值得一提的是,具有互联网平台属性的公司(腾讯、百度)在整个过程中表现 一直突出,究其原因是它们能始终从增长最快的子行业中获益。

查看原图

查看原图我们预计未来互联网行业的基本面仍然会较好地反映在各子板块公司的股价表现上。 因此最好的投资标的,可以从增长最快的子行业去寻找。根据艾瑞的研究,移动互 联网相比PC互联网将会是整个网络经济增长最快的部分。而在移动互联网市场中, 移动购物会是占比最大的部分,而移动营销则是增长最快的部分。

查看原图

查看原图 查看原图

查看原图电商将从购物和营销两个渠道双重受益,因此我们认为电商在未来几年中相对其他 子板块货币化能力最强,其股价表现应该会最突出。

此外,互联网平台公司能凭借其规模优势和完善的生态圈保持用户的粘性,在行业 大转型(例如从PC端向移动端转型)的过程中能够维持自身的领先优势,其股价表 现也将十分突出。

最后,一些在移动互联网抢先布局的公司和垂直领域公司,也有希望凭借先发优势 或是在子领域精耕细作所形成的壁垒在移动互联网时代分得一杯羹。

策略建议

我们从择时和选股两个角度来考虑中概股的投资策略。

从择时的角度考虑,推动2013年中概股行情的三大动力都在减弱。美股本身的估值 正接近历史高点;中概股因为被错杀而导致系统性低估的状况已经不存在;中概股 行业内部的增长也出现分化。此外美联储在9-10月份的议息会议将决定未来的加息 路径,对美股和中概股都将造成负面影响。从目前到4季度之前市场将持续动荡,建 议锁定盈利,精选个股,3季报后(11月左右)再重新审视是否入场。

从选股的角度考虑,我们选择能够从增长最快的细分行业获益的公司。我们认为电 商将从购物和营销两个渠道双重受益,货币化能力强,推荐电商龙头(京东 JD US);互联网平台公司能凭借其规模优势和完善的生态圈保持用户的粘性,在行业 大转型(例如从PC端向移动端转型)的过程中能够维持自身的领先优势,推荐互联 网平台(百度 BIDU US,腾讯 700 HK,欢聚时代 YY US);在移动互联网抢先布 局的公司也有希望凭借先发优势在移动互联网时代分得一杯羹,推荐细分领域内的 佼佼者(猎豹移动 CMCM US)。我们同时也推荐受益于消费升级和医疗支持增加 的体检中心龙头(爱康国宾 KANG US)。

扩展阅读

[中概股] 阿里巴巴实际已跌破IPO发行价格

[投资] 量化投资分析-回测框架BackTrader-基础教程

[美股] 申购美股IPO你有了新选择。中国投资者申购美股IPO新股

[A股] 直投A股ETF在美发展迅速,贝莱德等公司欲介入

[创业板] 中概股投资策略-中概股与美国股市中国A股创业板之间关系

[投资] 中国十大信托公司排名?信托投资公司实力排名?

[A股] 大陆A股集合竞价的规则和一些操作技巧

[投资] 房贷新政后投资者的可能选择,地产泡沫下的刀剑起舞

[美股] 美股做空兵器谱裸露卖空

[美股] 美股日内交易的伤感(比较现实)

[投资] 量化投资分析-回测框架BackTrader-基础教程

[美股] 申购美股IPO你有了新选择。中国投资者申购美股IPO新股

[A股] 直投A股ETF在美发展迅速,贝莱德等公司欲介入

[创业板] 中概股投资策略-中概股与美国股市中国A股创业板之间关系

[投资] 中国十大信托公司排名?信托投资公司实力排名?

[A股] 大陆A股集合竞价的规则和一些操作技巧

[投资] 房贷新政后投资者的可能选择,地产泡沫下的刀剑起舞

[美股] 美股做空兵器谱裸露卖空

[美股] 美股日内交易的伤感(比较现实)

相关阅读