低风险投资系列之二

我们从1995年1月1日至2013年6月30日,基于时间周期分析下上证指数的牛熊变化情况。

阶段一:1995年1月1日-1999年12月31日

上证指数从637点上涨到1366点,年平均上涨16.48%,同期企业ROE为9.44%,上证指数平均市盈率从1995年1月1日的20.53,上涨到1999年12月31日的46.86。

A股价格的年化涨幅,超过上市公司的平均ROE,PE不断升高。

阶段二:2000年1月1日-2004年12月31日

上证指数从1366点下跌到1266点,年平均上涨-1.51%,同期企业ROE为8.39%,上证指数平均市盈率从2000年1月1日的46.86, 下降到2004年12月31日的19.03。

A股价格的年化涨幅,低于上市公司的平均ROE,PE不断降低。

阶段三:2005年1月1日-2009年12月31日

上证指数从1266点上涨到3277点,年平均上涨20.95%,同期企业ROE为13.63%,上证指数平均市盈率从2005年1月1日的19.03, 上涨到2009年12月31日的26.06。

A股价格的年化涨幅,超过上市公司的平均ROE,PE不断升高。

阶段四:2010年1月1日-2013年6月30日

上证指数从3277点下跌到1979点,年平均上涨-13.42%,同期企业ROE大约为15%,上证指数平均市盈率从2010年1月1日的26.06, 下降到2013年6月30日的10.16。

A股价格的年化涨幅,低于上市公司的平均ROE,PE不断降低。

通过四个阶段周期,我们可以得出结论,当股市的年化涨幅超过企业ROE平均涨幅时,股市处于牛市阶段,股票整体估值从低估走向高估,市盈率不断升高,例如阶段一和阶段三。

当股市的年化涨幅低于企业ROE平均涨幅时,股市处于熊市阶段,股票整体估值从高估恢复低估,例如阶段二和阶段四。

不论从时间周期和价值周期看,目前A股市场都处于底部区域,当股市熊牛转折后,投资者将可以轻松获得超越市场平均ROE的投资回报率。

低风险投资(12):市盈率和市净率

市盈率指在一个考察期(通常为12个月的时间)内,股票的价格和每股收益的比率。投资者通常利用该比例值估量某股票的投资价值,或者用该指标在不同公司的股票之间进行比较。。“P/E”表示市盈率;“P:Price”表示每股的股价;“E:Earnings”表示每股收益。即股票的价格与该股上一年度每股税后利润之比,该指标为衡量股票投资价值的一种动态指标。

市净率指每股股价与每股净资产的比率。“P/B”表示市净率;“P:Price”表示每股的股价;“B:book value”表示每股净资产 。

P/E = (P/B)/(E/B):E/B是净资产收益率,又称为ROE。

也就是说,市盈率= 市净率/净资产收益率。

我们前面说过,股市长期上涨斜率由上市公司平均的净资产收益率决定,也就是股市的涨幅决定于企业的赚钱能力,由于市场经济供需调节,长期看上市公司平均净资产收益率变化不大,但是股市的波动却是巨大的,为什么当市盈率和市净率较高时,通常股市处于高位,而市盈率和市净率较低时,通常股市处于低位?下面进行详细分析。

对于成熟的市场经济,企业的规模不可能无限制的扩大,所以企业赚到的利润,必然会以分红的方式回报股东。通常当企业规模较小,处于快速扩张阶段时,分红率较低,企业将大部分利润用于再生产,当企业规模较大,处于慢速增长阶段时,分红率较高,企业将大部分利润通过分红回报给股东。

下面我们设计一个模型,假设上市公司平均ROE为10%,在不同的PE和分红率影响下,股东的长期收益模型。

一、我们假设上市公司的利润都不分红,全部用于再生产,则股东的长期收益模型如下表所示:

| ROE | 利润 | PE | PB | 每股净资产增速 | 分红率 | 分红再投净资产增速 |

| 分红率 | ||||||

| 10% | 0% | 50 | 5 | 10.00% | 0.00% | 10.00% |

| 10% | 0% | 20 | 2 | 10.00% | 0.00% | 10.00% |

| 10% | 0% | 10 | 1 | 10.00% | 0.00% | 10.00% |

| 10% | 0% | 5 | 0.5 | 10.00% | 0.00% | 10.00% |

从上表看,如果上市公司的利润不分红,PE高低对市场的影响不大,所以在中国股市发展初期,很长时期股票的市盈率处于高位。

二、我们假设上市公司的利润30%用于分红,70%用于企业再生产,则股东的长期收益模型如下表所示:

| ROE | 分红率 | PE | PB | 每股净资产增速 | 分红率 | 分红再投净资产增速 |

| 10% | 30% | 50 | 5 | 7.00% | 0.60% | 7.60% |

| 10% | 30% | 20 | 2 | 7.00% | 1.50% | 8.60% |

| 10% | 30% | 10 | 1 | 7.00% | 3.00% | 10.20% |

| 10% | 30% | 5 | 0.5 | 7.00% | 6.00% | 13.40% |

我们发现,考虑分红再投,5倍PE下股东长期资产增速是13.4%,50倍PE下股东长期资产增速是7.6%,相差了接近1倍。

三、我们假设上市公司的利润50%用于分红,50%用于企业再生产,则股东的长期收益模型如下表所示:

| ROE | 分红率 | PE | PB | 每股净资产增速 | 分红率 | 分红再投净 资产增速 |

| 10% | 50% | 50 | 5 | 5.00% | 1.00% | 6.10% |

| 10% | 50% | 20 | 2 | 5.00% | 2.50% | 7.60% |

| 10% | 50% | 10 | 1 | 5.00% | 5.00% | 10.30% |

| 10% | 50% | 5 | 0.5 | 5.00% | 10.00% | 15.50% |

我们发现,考虑分红再投,5倍PE下股东长期资产增速是15.5%,50倍PE下股东长期资产增速是6.1%,相差了接近1.5倍。

四、我们假设上市公司的利润70%用于分红,30%用于企业再生产,则股东的长期收益模型如下表所示:

| ROE | 分红率 | PE | PB | 每股净资产增速 | 分红率 | 分红再投净 资产增速 |

| 10% | 70% | 50 | 5 | 3.00% | 1.40% | 4.40% |

| 10% | 70% | 20 | 2 | 3.00% | 3.50% | 6.60% |

| 10% | 70% | 10 | 1 | 3.00% | 7.00% | 10.20% |

| 10% | 70% | 5 | 0.5 | 3.00% | 14.00% | 17.40% |

我们发现,考虑分红再投,5倍PE下股东长期资产增速是17.4%,50倍PE下股东长期资产增速是4.4%,相差了接近3倍。

五、我们假设上市公司的利润100%用于分红,则股东的长期收益模型如下表所示:

| ROE | 分红率 | PE | PB | 每股净资产增速 | 分红率 | 分红再投净 资产增速 |

| 10% | 100% | 50 | 5 | 0.00% | 2.00% | 2.00% |

| 10% | 100% | 20 | 2 | 0.00% | 5.00% | 5.00% |

| 10% | 100% | 10 | 1 | 0.00% | 10.00% | 10.00% |

| 10% | 100% | 5 | 0.5 | 0.00% | 20.00% | 20.00% |

我们发现,考虑分红再投,5倍PE下股东长期资产增速是20%,50倍PE下股东长期资产增速是2%,相差了接近9倍。

综上所述,当股市分红比例较高时,低PE有利于分红再投,能够吸引更多资金入市,此时买入通常会是市场底部,会有较大的收益,高PE不利于分红再投,导致资金离场,此时买入通常会遇到市场顶部。

但是对于低分红的成长型股票,维持长期高PE是可能的,并且高PE不会对投资者造成较大损失,但是如何找到好的成长型股票,需要投资者独具慧眼,并有很大的偶然性,不属于低风险投资的范畴,这里就不再做详细分析。

从上证综指的历史看,60倍PE处于市场顶部区域,而10倍PE处于市场的底部区域,20倍至30倍PE,处于市场的中值区域。

从上证综指的历史看,8倍PB处于市场顶部区域,2倍PB以下处于市场的底部区域,而市场的中值区域,大约是3倍PB上下。

从市盈率和市净率看,A股目前都处于10多年来的低估位置。

低风险投资(13):概率分析与沙盘演练

基于统计分析,我们能知道股市大致是高估还是低估,但对于低风险投资者而言,这是不够的,因为

l、股市低估而没有见底之前,或者有恐怖的最后一跳,或者出现长期阴跌,如果处理不好,仍然会带来收益率的巨大回撤,例如2004年-2005年的熊市,以及2009年-2013年的熊市。

2、股市高估而没有见顶以前,仍然可能出现巨幅上涨,例如2007年下半年股市的疯狂。

所以,对于短期变化无常的市场行为,我们需要通过概率分析来确定安全边际,实现短期内大概率盈利,小概率亏损。

如果把投资比喻成驾驶汽车从A点到B点,那么统计分析相当于确定合理的线路,保证不走弯路,而概率分析相当于开车途中每一次超车及驾驶员的操控,两者相互结合到一起,才能在最短的时间内驾驶汽车到达终点。

很多价值投资者,投资基于对目标上市公司的信仰,例如经过财务报表分析,他们认定贵州茅台是一家优秀的企业,那么他们将不在意股票价格短期的涨跌,因为他们相信迟早贵州茅台会涨到他们理想的价格。

但对于低风险投资者而言,一切皆有可能,短期股票价格可能下跌,长期目标上市公司经营面可能恶化,需要考虑到各种可能发生的情况,并做出合理的对策,来评估风险收益比,这就是沙盘演练。

沙盘演练的过程中,低风险投资者在买入一个投资品种时,需要问自己两个问题

1、短期,可能涨多少?可能跌多少?

2、长期,可能涨多少?可能跌多少?

下面举两个例子。

一、大盘封闭式基金(数据参考2005年底价格,当时折价率50%,上证指数1100点)

1、短期,跟踪指数,按70%仓位计算,涨跌大约都是指数的70%。

2、长期,大盘封闭基金多数2014年到期,9年跑赢大盘100%(50%的折价,恢复0折价,需要价格涨100%),如果大盘上涨,基金分红还能带来额外的收益率,另外从统计指标看,指数长期是不断上涨。风险,9年后净值跌幅超过50%,则长期持有大盘封闭式基金亏损,按70%仓位计算,相当于2014年指数下跌70%,上证指数330点。

所以,经常沙盘演练,50%折价的封闭式基金,长期持有风险小而收益极大。

二、中行转债(数据参考2013年7月26日)

1、短期,中国银行股票及债券市场会无序波动,进攻性可参照工行转债,转债价格110.96元,转股溢价0,而中行转债的价格是98.88元,转股溢价4.83%。如果中行转债价格涨到工行转债价格的水平,也就是上涨12.21%,则中国银行正股需要上涨17.04%,此后中国银行如继续上涨,则中行转债价格涨幅可保持与中国银行价格涨幅完全一致。下跌空间,按4%YTM贴现计算,价格为97.38元,下跌1.5%,按5%YTM贴现计算,价格为94.95元,下跌4%。

2、长期,中行转债存续期还有2.85年,假设未来中国银行正股上涨N%,扣除4.8%的转股溢价,加上2.48元的税后债券利息,中行转债能上涨N%-2.3%,从进攻性来讲,中行转债价格涨幅会比中国银行少2.3%。下跌空间,中行转债到期106元赎回(停牌前一天价格通常是105.7元),加上2.48元的可转债利息,所以说如果持有中行转债到期,投资者不可能亏损。以目前价格98.88元买入,至少盈利9.4%。

所以,经过沙盘演练,我们发现中行转债的价格,从短期内有波动的可能,但是长期看,2.85年后最少盈利9.4%,如果中国银行出现大行情,中行转债上涨30%到50%也是有可能的,所以可以放心长期持有。

低风险投资(14):单一持仓的风险

前面我们分析过,只要一个国家处于和平时期,通常股市都是上涨的,但如果把目光聚焦到某一个具体的股票,那么结果会有很大的差异。

长江后浪拍前浪,前浪死在沙滩上。大部分企业,都有自己的生命周期,百年老店常青树类的企业,都是可遇而不可求的,美国历史上的蓝筹股柯达,在2012年申请了破产保护,而通用汽车公司,雷曼兄弟,都破产了,这些股票的持有者,显然无法享受大盘指数的上涨。

假设一个交易所中,只有10只等权的股票,每过10年的周期,其中50%股票涨500%,还有50%的股票跌95%,那么从指数看,指数上涨了202.5%,应是很不错的收益率。但如果你满仓随机持有1支股票,那么50%的概率赚500%,50%概率赔95%。而同样的满仓再过10年,25%的概率赚35倍,50%的概率赔70%,还有25%的概率赔99.8%。这样随着时间推移,除非投资者每次都押对品种,否则任何一次闪失,整体的投资收益率就会从盈利变成了亏损。

所以,低风险投资者,永远不会满仓单一品种,因为总会有你失算的事件发生,只要你押错了一次,就会被指数远远抛在后面。

大部分散户跑不赢指数,也是这个原因,很多散户,不断卖出盈利的股票,买入亏损的股票,最后就演变成了某支巨亏股票单一持仓或者超重仓,并期待某一天大牛市来临的时候,手中套住的股票能解套,而这一天也许永远也无法来临,就好比十几年前在高点买入了蓝筹股四川长虹,即使拿到今天,虽然指数早已经超过当年的高点,但持有者仍然是巨亏的,因为行业和公司都已经过了最辉煌的时期。

低风险投资(15):动态再平衡

假设证券市场是一个波动剧烈的市场,每年大盘指数只有两种可能的走势,涨100%和跌50%,并且两者出现的概率都是50%,你能赚钱吗?

这种行情被称为坐电梯行情,经过几次波动后,指数又回到了原点,如果满仓ETF指数基金,那么经过几轮波段后,应该是不赚钱。

那我们换一种方式,持仓50%ETF指数基金,另外50%是现金,1年后,不论涨跌,强制将持仓平衡为50%ETF指数基金和50%的现金,结果会如何呢?

如下表所示。假设大盘指数2000点时,投资者A购买50%仓位的ETF基金,剩余50%的现金。

当大盘跌50%或者涨100%时,进行一次动态再平衡,假设4年内大盘的走势是2000-1000-2000-4000-2000点,经过一轮波动后再回到了起点,通过持仓的动态再平衡,居然实现了盈利,盈利为26.6%,而同期指数是持平的,这就是动态再平衡的奥秘之处,投资者采用合理的仓位管理技巧,通过股市的波动赚到了钱。

|

年份 |

事件 |

大盘指数 |

指数基金 |

现金 |

净值 |

|

0 |

建仓 |

2000 |

0.5 |

0.5 |

1 |

|

1 |

大盘跌50% |

1000 |

0.25 |

0.5 |

0.75 |

|

1' |

仓位再平衡 |

1000 |

0.375 |

0.375 |

0.75 |

|

2 |

大盘涨100% |

2000 |

0.75 |

0.375 |

1.125 |

|

2' |

仓位再平衡 |

2000 |

0.563 |

0.563 |

1.125 |

|

3 |

大盘涨100% |

4000 |

1.125 |

0.563 |

1.688 |

|

3' |

仓位再平衡 |

4000 |

0.844 |

0.844 |

1.688 |

|

4 |

大盘跌50% |

2000 |

0.422 |

0.844 |

1 |

图:动态再平衡的净值变化—指数与现金的动态再平衡

股票市场是由很多公司的股票组成的,上面的例子中,由于始终保持50%的现金,资金利用率并不高,那么是否可以通过构造一个合适的投资组合,来利用波动赚钱呢?

为了方便计算,我们假设市场中仅存在A、B两支股票,并且A和B存在负相关的关系,也就是当A涨100%的时候,B跌50%,而当B涨100%的时候,A跌50%,经过一轮周期后,A、B都回归最初的价格,那么是否可以利用动态再平衡来赚钱呢?

我们假设A和B各50%建仓, 投资品种A的变化规律是 涨100%-跌50%-跌50%-涨100%,投资品种B的变化规律是 跌50%-涨100%-涨100%-跌50%,A和B经过一轮波动后,都回到了起点,但通过组合投 资及仓位再平衡,净值从1元增加到了2.44元,盈利为144%。

|

年份 |

事件 |

品种A |

品种B |

净值 |

|

0 |

建仓 |

0.5 |

0.5 |

1 |

|

1 |

A涨100% |

1 |

0.25 |

1.25 |

|

1' |

仓位再平衡 |

0.625 |

0.625 |

1.25 |

|

2 |

A跌50% |

0.313 |

1.25 |

1.563 |

|

2' |

仓位再平衡 |

0.781 |

0.781 |

1.563 |

|

3 |

A跌50% |

0.391 |

1.563 |

1.953 |

|

3' |

仓位再平衡 |

0.977 |

0.977 |

1.953 |

|

4 |

A涨100% |

1.953 |

0.488 |

2.441 |

图:动态再平衡的净值变化—组合投资的动态再平衡对于组合投资的动态再平衡,A和B相关性越小越好。

如果A和B的相关性为1,也就是说A和B同涨同跌,那么则经过几轮动态再平衡后,净值仍然为1。很多人在做组合投资的时候,持有相似的持仓,例如都是银行股,或者都是煤炭股,则无法通过动态再平衡获取额外的收益。

如果A和B的相关性为0,则A的涨跌和B基本无关,例如3.1.1中股票和现金的组合,或者股票和债券的组合。

如果A和B的相关性为-1,则A涨的同时,B肯定跌,则动态再平衡可以极大的提高收益率,例如同时买入煤炭股和电力股,煤荒的时候,煤炭股强电力股弱,而煤炭过剩的时候,则煤炭股弱电力股强,如此反复操作,可以大大提高收益率。

低风险投资(16):控制风险让利润奔跑

“控制风险、让利润奔跑”,这是很多趋势交易者及炒股高手的感悟,那么在仓位管理中,是如何实现这一点的呢?

无论我们买股票还是买债券,都是对未来的一种预期,而未来是不确定的,所以投资的结果也是不确定的。我们通过安全边际的分析,可以将亏损的概率减小,盈利的概率变大,但不能保证一定盈利,这和天气预报是一个道理。

所以说证券投资其实也是一种赌博行为,很多亏钱的投资者,甚至认为“股市还不如赌场”,其实只要掌握合理的赌博方法,股市相比赌场有较大优势。

股市是正和游戏,因为从长周期看,指数都是上涨的,而赌场是负和游戏,这是股市值得投资的基本条件。

赌场游戏都是随机的,而股市存在一定的规律性,能够在正和的前提下,再提高获胜的概率。

对于正和游戏,凯利公式提供长期增长率最大化的公式, 具体描述如下:

F=(bp-q)/b

其中

F 为现有资金应进行下次投注的比例;

b 为投注可得的赔率;

p 为获胜率;

q 为落败率,即 1 - p;

按照凯利公式,总结几种常见投资品种的持仓建议

胜率99%,赔率0.02,计算出最佳仓位F=49%

胜率50%,赔率2,计算出最佳仓位F=25%

胜率10%,赔率20,计算出最佳仓位F=5.5%

第一种情况,属于大概率赢,但是赢不多的品种,例如企业债券的YTM比国债高2%,但是存在1%的违约风险。

第二种情况,属于风险和收益并存,但盈利大于亏损的品种,例如折价的基金,大盘涨能多赚折价,大盘跌能少亏折价。

第三种情况,属于高风险品种,例如权证,虽然大概率最终价格归0,但也存在很小的概率大赚。

对于股权型投资,由于短期波动是随机的,长期的发展又有很多不确定因素,可以参考第二种情况,建议单一股票的仓位不超过25%,这也是很多私募基金单一持仓的上限。而对于搏高收益的品种,类似于风险投资,则单一风险持仓不超过5%。

当进行组合持仓时,如果持仓之间没有相关性时,每个投资品种可以按照凯利公式计算最大投资仓位,但需要注意到是,当市场大幅波动时,很多不相关的投资品种,会突然变的正相关,例如大市场大幅下跌的时候,经常是股市、债券同时大幅下跌,而随着市场的下跌,原本高胜率的品种,失败率会大幅上升,小概率同时变成大概率,所要保持一定的高流动性资产,来预防黑天鹅的出现。

低风险投资(17):杠杆投资概述

投资上杠杆,其本质就是借钱炒股,借钱的方式有两种。

第一种方式,是将股市之外的资产做抵押,并投入股市,例如将自己的房子抵押,向银行借款炒股,但这种行为是不合法,因为银行严禁将贷款拿去炒股,当然,也有变通的方法,比如自己购买了一套房子,采用按揭贷款的房子,一边还银行的按揭贷款,一边做投资,变相等于拿银行的贷款在炒股。

对于第一种方式,如果银行的贷款利率足够低,并且贷款期限足够长,通常是划算的,例如公积金贷款的利率低于5%,而中国上市公司的ROE增长基本在10%左右,所以如果既买房并使用公积金贷款,同时也在做投资,那最好不要提前归还贷款,因为这部分钱即使投资指数基金,长期看也比提前还款合适。

第二种方式,是将股市内的资产做抵押,并投入股市,这是我们这一节讨论的重点,通常又包括如下三种方式。

债券正回购,是一方以一定规模债券作抵押融入资金,并承诺在日后再购回所抵押债券的交易行为,银行、机构和个人都可以参与,投资者将自己购买的债券抵押后,根据当日的市场交易利率,融入资金,平均下来,今年1天正回购的利率在3.5%左右。债券正回购业务通常仅面对专业投资者开放。

股票信用交易(融资融券),是指投资者向具有融资融券业务资格的证券公司提供担保物,并借入资金买入证券,绝大多数证券公司均提供信用交易,通常股票融资业务的利率是8.6%。

分级基金的B类,是指基金公司发行结构型产品,可以将基金收益和净资产进行分解,包括固定收益的A类和杠杆交易的B类,A类始终获得固定收益,B类支付A类固定收益,但获得整个基金的权益收益,相当于分级基金的B类持有者向分级基金的A类持有借钱,而借款利率,在基金发行合同中进行约定。

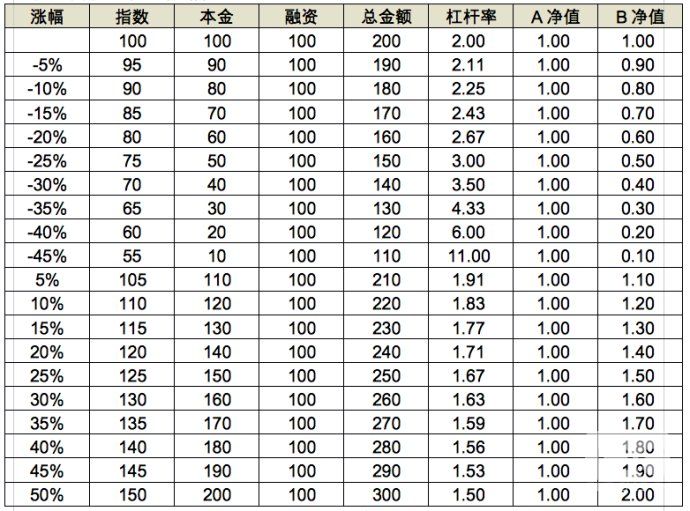

低风险投资(18):定额融资杠杆

定额融资杠杆,是指在进行杠杆交易时,始终保持恒定的借款金额,不会因为市场的波动,对借款的金额进行增加或者减少。

目前大多数分级基金的B类向分级基金的A类融资,采用的都是定额融资杠杆。

举一个分级基金的例子。假设1:1的分级基金,总计200份,B和A各100份,B向A融资,忽略B向A支付的融资利息,随着指数的不断下跌,A的本金保持不变,而B的本金会加倍减少,当指数下跌50%时,B投资者本金亏光;或者随着指数的不断上涨,A的本金保持不变,而B的本金会加倍增加,当指数上涨50%时,B投资者的本金翻倍。

我们发现当指数下跌时,B的本金越来越少,融资杠杆率(B资金/A资金)越来越大,为了防止B亏光影响A的收益率,通常会设置低折点,例如设置当B类净值低于0.1时,强行将基金恢复成1:1的杠杆。

对于定额融资,存在爆仓的问题,如果没有低折点,1:1的融资,当指数亏50%,融资者将血本无归。

即使设置了低折点,仍然存在爆仓的问题,假设指数跌45%,B类净值为0.1,低折后杠杆恢复为1:1,净值回到1.0,份额缩水90%。那么当指数再涨回去(涨80%),时,B类的净值是2.6,考虑因低折造成的份额缩水,实际净值是2.6*(1-90%)=0.26。

所以说,与动态再平衡相反,对于定额融资,当股市出现巨幅下跌并涨回原来的位置,会造成投资者巨额损失,这是因为定额融资杠杆有熔断效应,所以做定额融资的时候,一定要非常谨慎,避免出现前文中唐龙的结局,因为一次失手而再无翻身的能力,很多早期的股市投资大户,就因为融资造成的熔断效应,而造成资产清零。

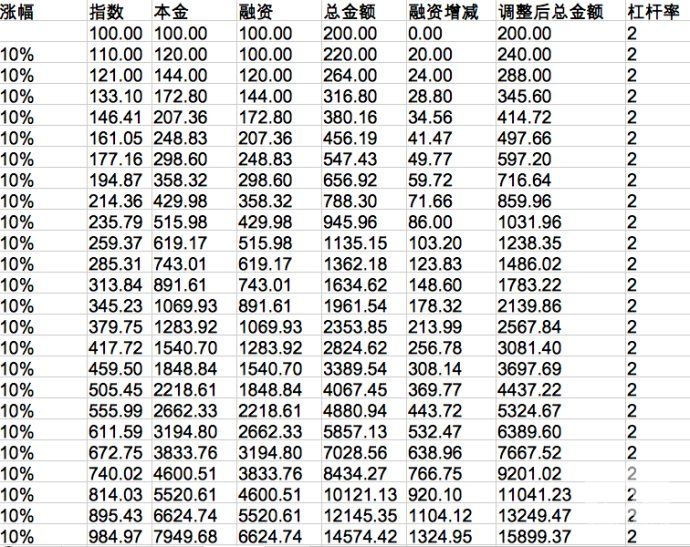

低风险投资(19):定杠杆融资

定杠杆融资,是指在进行杠杆交易时,始终保持恒定的借款杠杆比例,当市场上涨时,增加融资额,当市场下跌时,减少投资额 。

债券正回购及股票信用交易,可以实现定杠杆融资,少部分定杠杆分级基金,也能实现B类基金采用恒定杠杆向A类基金融资。

假设杠杆为2的分级基金,本金100元,初始融资额100元,忽略B向A支付的融资利息,由于需要保证恒定的杠杆比率,当股市上涨时,需要增加融资额,假设每涨10%,调整一次融资比例,那么当指数上涨9.85倍时,本金增加了79.5倍。本金增加额是指数的8倍左右,如果是定额融资,本金增加仅是指数的2倍,所以,在单边上涨的市场中,定杠杆融资的涨幅远大于定额融资。

当股市下跌时,需要减少融资额,假设每跌10%,调整一次融资比例,那么当指数下跌89%时,本金还剩下0.92%,还没有被熔断,所以,在单边下跌的市场中,定杠杆融资的跌幅远小于定额融资。

当指数波动时,定杠杆融资存在追涨杀跌的情况,所以存在路径依赖,当指数上涨100%后,又下跌50%回到原点,按10%加减仓的定杠杆分级基金,净值从100下跌到87.47,下跌了12.53%。

与定额融资做比较,当股市下跌幅度超过熔断点时,则定杠杆融资有利,因为定额融资杠杆出现熔断,就已经失去翻盘的机会,而定杠杆融资,能保证本金永远不归0。

当股市下跌幅度未超过熔断点,则定额融资有利,因为定杠杆融资本质上是在追涨杀跌,一轮波动下来,本金一定少于初始值,而定额融资只要不熔断,是不惧怕波动的。

所以单边市适合定杠杆融资,盈利多、亏损少、无熔断,但遇上长期震荡市,定杠杆融资会造成净值的不断磨损,并跑输指数。

低风险投资(20):杠杆投资案例

说到杠杆投资的经典案例,不得不说房产投资,下面我们来做个比较

不融资、定额融资、定杠杆融资三种方式下,在房价上涨10倍的前提下,房产投资的收益率,为了简化模型,不考虑贷款利息(或者假设买房出租能覆盖贷款利息),假设初始资金都是100万,而一套房子的初始价格也是100万,目前价格是1000万,上涨了9倍,融资的杠杆比率为1:4,也就是首付20%,向银行贷款80%。

1、不融资,这是大多数人买房的选择,因为中国人不愿意负债,即使初期使用银行按揭贷款,也会想尽一切办法提前还款。

不融资的投资结果是,房价涨10倍,资产从100万增值到1000万。

2、等额融资,100万买5套房,每套首付20万,贷款80万,共计贷款400万。房价涨10倍,总资产增值大至5000万,扣掉400万的贷款,净资产从100万增长到4600万。

3、等杠杆融资,100万买5套房,每套首付20万,贷款80万,共计贷款400万,房价每涨50%,卖出所有房子后,重新按1:5的杠杆比例买房,如此反复,下面是演算结果:

等杠杠融资在单边上涨市场中的回报非常惊人,房价上涨10倍,本金涨了1365倍,自有资金到达了13亿。

所以说过去的十年,是炒房者的黄金时期,中国很大一部分富人,其财富都是通过房产投资获得的,而胆大的炒房者,可以通过银行贷款,通过等杠杠融资,从10年前初始资金仅100万元的一个炒房者,变成10年后资产上10亿的巨富,这就是杠杆投资的巨大威力。

杠杠可以让你巨富,杠杠也可以让你破产,就看你能否驾驭的了它。