低风险投资系列之一

低风险投资(1):复利的威力

低风险投资,是指在安全边际可控的情况下,获取一定的收益率,这个收益率也许不是很高,但能在大多数情况下实现正的收益率,即使在极端情况下出现负收益率,也能将负收益率控制在一定范围内,实现资产的稳健增长。

大多数人认为,低风险低收益,高风险高收益,实际上低风险和高收益并不矛盾,因为大多数人忽略了复利的威力。

2000年以前,互联网还未普及,那个时候买卖股票都要去券商的营业大厅填单子才行,当时大家热衷于追涨杀跌,希望能抓住涨停板的股票,一个月或者一周时间赚取百分之几十的收益,而忽略了新股申购这种低风险投资品种。

1997年的时候,每周打新股的收益率大约是1%,但恰恰是这1%的收益率,如果持续每周都打新股,坚持一年,复利计算下来是68%,不逊色于当时做高风险股票投资的收益率。

2000年以后,打新股的收益率逐渐降低,但是通过可转债、封闭式基金等低风险投资品种,平均每年赚取20%的收益率并不困难。

2010年股指期货刚推出时,做期现套利,也能超过20%的年收益率。

我们按照10%,15%,20%,25%,30%五档年收益率计算,计算投资20年的总收益率。

年收益率 20年总收益率

10% 573%

15% 1537%

20% 3734%

25% 8574%

30% 18905%

假设投资10万元资金,年收益率10%,20年能赚取5.7倍收益,赚57万元;年收益率20%,20年能赚取37.3倍收益,赚373万元;年收益率30%,20年能赚取189倍的收益,赚1890万元。可见复利的回报相当可观。

年收益率10%的低风险投资模型,可以很容易实现,买信托基金就能实现;年收益20%的低风险模型,有一定的难度,需要对套利的技巧比较熟悉才行;年收益率30%的低风险投资模型,需要很强的投资技巧去实现,笔者过去9年的投资历史,实现了平均年收益率超过30%,本文最后一章也会探讨30%年收益率的可行性及投资模型。

低风险投资(2):低风险投资与高风险投资的PK

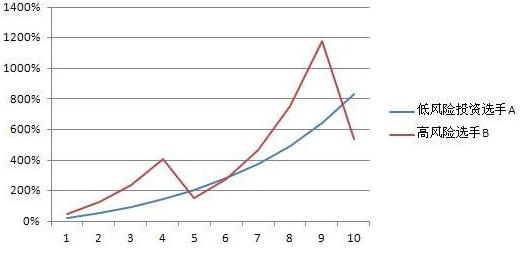

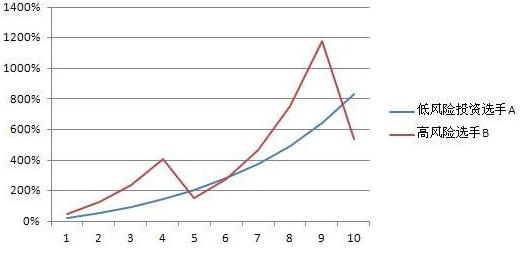

我们假设两位投资选手,A做低风险投资,每年稳定25%的收益率,B做高风险投资,预期每年50%的收益率,但既然是高风险投资,必然会有失手的时候,假设选手B每5年失手一次(A股历史每5年都会有一次大熊市),失手的那年假设亏损50%,我们对两种的收益率进行比较,如下图所示:

蓝线是低风险投资选手A,红线是高风险投资选手B,经过两次收益率回撤后,预期年收益50%的高风险选手B跑输预期年收益25%的低风险选手A。

对于高风险投资,每年50%收益率,并且每5年才有一次大的收益率回撤,已经是非常优秀了,但长期看还是跑输了低风险投资选手。所以说,大的投资收益回撤,是长期高收益率最大的杀手。

对于低风险投资选手A,更不能有闪失,假设低风险投资选手A保持9年25%的收益率,但是第十年没有控制好风险,导致一次-50%的收益率,则10年为周期计算的年化收益只有14%。

低风险投资(3):巴菲特历年收益率点评

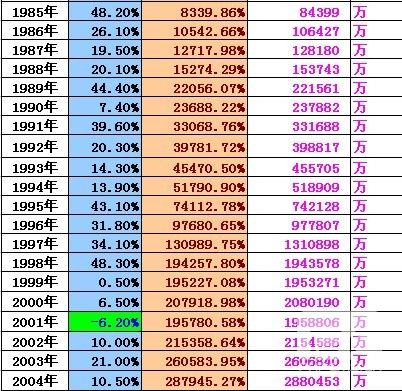

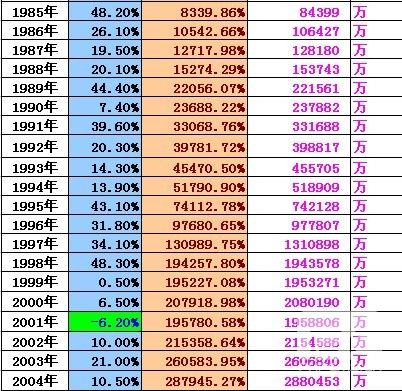

从1957年跟踪巴菲特合伙基金,到2010年共计53年。

第一阶段从1957年到1964年共8年,总收益率608%,年化收益率是28%,每年投资收益都是正的,但也没有任何一年收益率超过50%。

第二阶段从1965年到1984年共20年,总收益率5594%,年化收益率是22%,仍然每年投资收益都是正的,仅1976年收益率超过50%。

第三阶段从1985年到2004年共20年,总收益率5417%,40年总计收益率是287945.27%,增长了2879倍,年化收益率大约是22%,第三阶段仅2001年收益是负的,仍然没有哪一年的收益率超过50%。

第四阶段从2005年到2009年共5年,总收益53%,45年总收益率是440121.43%,增长了4401倍,累计45年年化收益率是20.5%。

我们可以看到,巴菲特53年的投资经历,仅有2001年和2008年收益率为负,剩余51年都是正收益率,并且仅有1976年收益率超过50%,可见通过低风险的投资,并通过足够的时间周期,股神从最初的小资本,通过神奇的复利,成为了世界首富。

低风险投资(4):黑市拳王唐龙的启示

2012年的秋天,我们一家人到泰国普吉岛旅游度假,在晚上去餐厅吃饭的路上,经常有人给我们发黑市拳比赛的传单,由于我并不喜欢血腥的场面,所以也没有去看。

传说中的黑市拳是一种“无限制的格斗”,除了不能使用武器,参赛者可以采用任何方式打击对手,并且参赛的选手也没有任何防护措施。

有一位传说中的中国人,在美国黑市拳赛场上风靡一时,他就是‘唐龙’,“唐龙”真名叫弗兰克陈,中国名字叫陈进生,出生在台湾新竹。尽管他喜欢叫自己“唐龙”,但拳手们都叫他“鲨鱼”,因为唐龙在拳击台上异常凶狠,经常在几个回个内击毙对手。 唐龙在自己的格斗之路上走的非常顺利,他的战绩是97战96胜,其中95次击毙对手。

按理说97战96胜,相当好的成绩了,胜率接近99%,那唐龙的结局是什么呢?在连续胜利96场后,他在和被称为“推土机”的克里斯蒂保利的一战中,遭遇了致命的一次失败,而这次失败,让唐龙永远倒在了拳击台上,再也没有能力站起来。

大多数黑市拳中的顶尖高手,最终都是唐龙这样的解局,也就是前N场比赛中收获胜利、荣耀和巨额奖金后,在第N+1场比赛中最终倒在了赛场上。

俗话说的好,被淹死的都是会游泳的,很多职业投资者,把每一次投资机会,都当成黑市拳选手的格斗比赛,他们胜利了1次,2次,5次,10次,20次,有的时候是快速盈利,有的时候有惊无险,先浮亏再盈利,他们每一次都将杠杆做到极致,就好像不带任何防护措施的拳手们走向赛场一样,他们品尝着一次又一次的胜利,他们的收益率非常的亮丽,他们的资产也不断的膨胀,一切都那么的美好,资本市场变成了他们的提款机。

但终于有一次他们遇到了麻烦,市场不按照他们预测的方向前进,由于没有防护措施,这一次失败给他们带来了致命的损失,有些人将前面的所有盈利全部亏光,还有些人因此背上了巨额的债务,甚至有人因此走向了监狱,或者不堪重负结束了自己的生命。

对于低风险投资而言,首先要避免的就是“唐龙”式的结局,因为一次致命的失误,导致资金爆仓,这就需要选择合理的投资组合与合理的仓位。

低风险投资者即使上赛场格斗,也要穿上足够厚的铠甲,只要对手有可能将自己置于死地,那么即使有再高的奖金,也要放弃比赛,只有这样,才能在长跑中坚持下来。

记住,永远不要和“唐龙”们比收益率,这会扰乱你的投资心态,当有一天你为了追求“唐龙”的高收益率而不带任何防护措施走向角斗场时,那么“唐龙”的结局就会在不远的将来静静的等你走来。

低风险投资(5):你为什么会被套住

2007年的中国股市,是疯狂的一年,当时公司办公室里面谈论最多的话题,就是谁的股票又涨了多少?当时有一首歌,叫做“死了都不卖,不给我翻倍不痛快”。

2007年11月,上证指数上涨到了6000点以上,中石油上市了,由于我申购中石油新股并中签,于是准备在开盘首日卖出。

办公室有一个同事,听说我中签了中石油新股,问我为什么要卖出?“中国石油多好的企业啊,我每次都是去他们家加油,你为什么要卖出,我还想买进呢”。

“那我来告诉你我为什么卖出”,我对这个同事说,“你看,现在市场上都认为中国石油开盘能涨到40元以上,你认为贵不贵”

“不贵啊,那么多股票价格都上100元了,40元有啥贵的,也许中石油股价以后上100元呢?”,同事说。

“那好,中国石油的总股本是1830亿,按每股股价40元计算,总市值7.32万亿,2006年中国GDP是20.94万亿,中石油一家上市公司的总市值,居然占到了全国GDP总量的35%,你说贵不贵?”我问道。

很多人做投资的时候,没有一个基本的概念,不知道股票的价格是高估还是低估,他们在40元以上买入中石油,在50元以上买入中国远洋和中国铝业,他们买的股票被套在最高点,也许10年甚至20年都无法解套,因为他们在价格高估的时候选择了买入。

另一个同事,在6000点的时候没有买入股票,看到其他同事被套在最高点,心里非常高兴,常常挂在嘴边的话就是,“ 看,套住了吧,等着我来抄底救你们”

2008年股市跌破4000点,这个同事觉得机会来了,9元多买入中国中铁,并和我们说“这下子可抄到底了,我就是要等你们亏损了才动手”,可惜这个同事还没高兴几天,才发现自己抄底抄到了山腰上,而且还是很高的山腰,然后这个同事再也不提自己抄底的故事了。

证券投资,大部分人不是套在最高点,而是在下跌中不断抄底不断被套,因为他们还是不知道手上的股票到底值多少钱,就好象商场卖衣服,先涨价100%,再打8折促销,结果吸引到很多人的抢购。

所以当我们决定投资一个品种之前,需要了解到这个品种的安全边际,尤其是向下的安全边际,在最极端的情况出现时,会跌多少?可能性有多大?需要等多久才能解套?如果无法回答这三个问题,那么就不应该买入。

低风险投资(6):少赚也是亏

很多人认为,低风险投资就是固定收益投资,例如当前的1年期存款利息是3.3%,那么将钱存1年定期,可以保证每年3.3%的正收益。如果你认为1年定期流动性太差,也可以买入货币基金,大多数的收益率在2.X左右,保证每天都有利息拿。

1983年,有1万元存款将是巨额数字,当时有一个称呼,叫做万元户,而当时大部分人的月收入不足50元,假设在1983年在银行存入1万元,30年的利息假设是年5%,那么到2013年,这1万元变成了5.12万元。

可是到了2013年,5万元只能买的起北京1平米的房子,而对于绝大多数人来说,靠工资攒够5万元也会是很容易的事情,虽然说投资30年获得了400%的收益率,但是不得不说这是一个非常失败的投资,因为收益率跑输了通货膨胀,跑输了社会平均工资涨幅。

也许你会说,中国改革开放前30年是计划经济转型到市场经济的30年,中国经济高速发展的30年,当经济减速后,存银行的收益率就能跑赢CPI了。

可惜这也是一个美好的愿望,因为当经济减速后,你在银行就拿不到5%的利息,美国、欧洲、日本、香港,基本都在实施0利率政策,而这些国家的CPI增速大多在2%左右。

所以靠存银行,是无法跑赢通货膨胀的,因为目前各国央行都不是以黄金为本位币的发行制度,可以通过增发货币,来弥补财政赤字及社保亏空,这样的话,所有现金持有者或者银行存款持有者,相当于被征收了铸币税,购买力会随着时间的推移不断下降。

低风险投资(7):当机会来临时

第一个例子,封闭式基金

2005年的时候,我满仓封闭式基金,当时的股市很低迷,大盘跌到1000点附近,而那时的封闭式基金,折价率不断上升,最高到达50%,也就是说,净值1元钱基金,价格只有0.5元。我向很多人推荐过封闭式基金,并说明我看好的理由,大多数人也都认为投资价值不错,并准备投入资金买入。

2006年和2007年股市大涨,大多数封闭式基金上涨5-10倍,一次和朋友聚会,聊天中又谈起封闭式基金,我说,“我推荐的品种不错吧,你小子买入应该赚大了“,但很诧异的是,朋友不是赚大钱喜悦的表情,而是非常懊悔的说,“DAVID,我后悔死了,2005年我怎么就只买2万块钱的封闭式基金呢,要我把所有的钱都拿来买封闭式基金,我现在也发财了。”后来我发现,听我推荐买封闭式基金的,没有一个人投入重仓去买,一次大的投资机遇,就这样擦肩而过。

第二个例子,房子

2004年,北京房价还处于底部区域,此时长三角的房价已经火热过一轮,上海外环的房子已经达到7000元,而北京二环内,也能买到7000元左右价格的房产。

当时大多数人都预计,北京的房子会涨上去,而口袋里有钱的人,也都在纷纷买房,但是很多人只愿意全款买房,而不去银行贷款,因为不想让银行从自己身上把利息赚走,当时的银行贷款利息是5.04%。

2004年的时候,如果有100万,在北京二环内买入1套房产自住,到了2013年,部分地段已经涨了10倍,很了不起的财富增值。

但如果换一种方式,100万买入4套房子,都是20万做首付,80万贷款,其中1套自住,另外3套出租,当时的房租,是可以支付住房抵押贷款的(2004年北京的租售比到过7%),而剩下的20万做为流动资金。那么到2013年,同样的房价涨10倍,100万的资产已经升值到4000万,资产增值40倍!也许仅靠这样一笔投资,就已经足够你实现财务自由。

大部分时候,盈利的关键不是你买了什么,而是你买了多少!这就是仓位管理,在高确定性盈利的时候,敢上大仓位,是低风险高收益的关键!

不过要注意的是,仓位管理不是赌博,盈利的确定性很高的时候,才能上大仓位,而确定保底的时候,才能上杠杆,否则,很可能遭遇唐龙式的结局,那就是在一次黑天鹅事件中,将前面赚的钱全部亏光。

低风险投资(8):寻找便宜货

去超市购物的时候,大家可能都会遇到这样的经历,在一个货架上,一瓶大可乐卖10元钱,有些人直接就会拿上好几瓶可乐去结帐。但是另一个货架上,正在做着买两瓶送一瓶的促销。

对于一个精明的购物者,应该选择多转几个货架,甚至多去几家超市,对比了商品的单价及促销方案后,再选择在哪里买。当然,购物也存在时间成本,如果为了节约10元钱而多花费好几个小时,那反而得不偿失,因为时间也是有成本的。

当今社会,一个聪明的购物者,当有自己钟爱的商品的时候,不是冲向离家最近的商场,而是利用互联网,找到最便宜的卖家,也就是说相同的产品,寻找最低的价格。

做投资也是同样的道理,也需要去寻找便宜货。2005年的时候,你如果看好股市,预计未来上涨,可以买入一只或者多只股票,但如果你的视野放宽一些的话,你会发现有人将多只股票和债券打包一起卖,而价格相比单独买这些品种,居然打了5折,这就是封闭式基金。

封闭式基金就好比是买一送一的大可乐,如果你在逛证券市场这个大超市的时候,只是看到了A股这个货架而没关注封闭式基金这个货架,那么你已经输在了起跑线上。

当然,更厉害的投资者,会仔细分析不同封闭式基金之间的差异,在封闭式基金之间再做优选,找到性价比最高的封闭式基金,这就好比超市在搞大促销,我们对促销的商品也货比三家,看那个促销方案性价比最高买哪家的。

寻找便宜货并不是一件容易的事情。

其一,你需要多去超市走走,因为促销不是什么时候都有的,你不能等人家的促销活动都结束了,才知道人家搞过促销。

其二,你要对什么时候打折幅度大有基本的了解,比如商场通常是在节假日打折幅度较大,而证券市场则在熊市中会出现促销的机会。

其三,你要能辨别是真打折还是假打折,有一些经验不足的购物者,看到三折、四折就以为捡到宝贝,其实人家是先把目录价抬高了再打的折,你贪图便宜买入反而会上当。

做投资,也需要不断关注市场转瞬而逝的打折机会,并且做到不被假打折消息所蒙蔽。

这个领域往深里做,靠人工分析已经不够,就好比我们个人不可能了解所有商场的打折信息,但通过数学建模,利用计算机自动收集大量交易数据并分析,来寻找折价和价格扭曲的机会,能够极大的提高投资效率,并战胜市场,这就是量化投资。

低风险投资(9):统计分析与安全边际

在一个和平的环境下,绝大多数证券市场总是向上增长的,美国道琼斯指数从1896年的40点起步,到目前的14000点,117年时间上涨了350倍。虽然指数长期是上涨的,但中间经历过多次波折。

理论上,任何时间买入美国道琼斯指数,只要你肯等待足够长的时间,你总能够盈利,但是如果你选择不恰当的时间节点买入,有可能需要等待足够长的时间才能解套。例如在1929年高点买入道琼斯指数,大约20年以后才能盈利。

所以,我们需要有个常识性的判断,那就是当前的股市是出于低估还是高估,例如在2005年股市极端低估时选择重仓,就能够迅速分享到股市上涨的盈利,而在2007年5000点以上杀入股市的投资者,也许要十年以上的等待,才能够回到原点。

所以对安全边界进行合理的分析,做到价值高估区域仓位较轻,价值低估区域仓位较重,则能够在获得市场平均收益的基础上,再获得额外的超额收益。

通过历史,我们能够预测未来,所以需要对股市的历史轨迹进行统计,这样才能了解,什么情况下,股市会运行在价值低估的区域内,什么情况下,股市会运行在高估的价值区域内。

股市的统计分析包括多种类型,例如短线历史数据统计或长线历史数据统计,并且因此衍生出股市中的短线趋势交易者和长线趋势交易者。

短线趋势交易者,通常会在指数上穿10日均线或者20日均线时,买入股票,而在指数下穿10日均线或者20日均线时,卖出股票。短线历史数据统计反应短期资金流动的情况,当市场完全被资金所驱动时,短线趋势交易者通常也有较好的收益率。

长线趋势交易者,通常会在指数上穿120日均线或者250日均线时,买入股票,而在指数下穿120日均线或者250日均线时,卖出股票。长线历史数据统计反应长期资金流动的情况,经常被用来判断股市牛熊之间的转换。

中国股市创立初期,股市涨跌完全被资金所推动,短线趋势交易者的收益率可以很高,但随着市场的效率提升,大部分短线趋势交易者反而是亏损的,而长线趋势交易者能获得更好的收益率。

由于我们要基于股市统计数据分析安全边际,需要剔除短期资金流入流出对股票估值造成的影响,所以会从超长线趋势的角度来进行分析,因为股市短期是资金的投票器,而长期是企业经营业绩的称重器。

考虑企业的运行周期都是以年为单位,那么我们对股市历史数据的统计,也将以年为单位,从而找到股市估值的变化区间及安全边际。

低风险投资(10):股市长期上涨斜率

查看多个国家股票的历史,无论发达国家还是发展中国家,只要处于和平时期,投资股市最终总能够盈利呢?那股市上涨的斜率到底是对少?这需要回到股票的本质中来。

每一支股票,都有一个具体的企业与之对应,例如当我们购买工商银行的股票,实质上我们就间接拥有了工商银行一部分的权益,当工商银行盈利时,我们的权益会提升,当工商银行亏损时,我们的权益就会下降。和平时期,虽然也有很多倒闭和亏损的企业,但是总体而言,只要国家还在发展,人民收入在提高,那么将所有上市公司作为一个整体看待,大多数时期还是盈利的,这也是和平时期股票长期上涨的实业支撑点。

既然买股票本质上就是买企业,那我们如何对一个企业进行评估呢?通常我们用净资产来评估企业规模。净资产是属企业所有,并可以自由支配的资产,即所有者权益。企业的净资产,是指企业的资产总额减去负债以后的净额。

股票价格和净资产有正相关性,通常而言,每股净资产越高,股票的价格也会越高,但是净资产是会变化的,企业经营恶化,净资产会不断减少,而企业经营良好,则净资产会不断增加,为了描述企业的赚钱能力,用净资产收益率来评估企业的运行效率。

净资产收益率又称ROE(Rate of Return on Common Stockholders’ Equity),是衡量上市公司盈利能力的重要指标。是指利润额与净资产的比值,净资产收益率越高,说明企业所有者权益的获利能力越强;净资产收益率越低,说明企业所有者权益的获利能力越弱。该指标体现了自有资本获得净收益的能力。

长期看,上市公司的净资产总和,以上市公司平均ROE为斜率在上涨,而股票的价格与上市公司的净资产保持正相关性,所以股票长期上涨的斜率,与上市公司加权平均的ROE保持正相关性。

由于股票每年会将一部分净资产以分红的形式返回给投资者,所以我们可以得到下面的公式。

N年净资产=(N-1)年净资产×(1+ROE-(N-1)年分红/(N-1)年净资产)

也就是说,N年净资产/(N-1)年净资产-1 = ROE-分红率

也就是说,股市或者企业的资产增长斜率,等于“净资产收益率-分红率”

举个例子,某公司A,2012年每股净资产是1元,2012年的净资产收益率是15%,分红0.05元,则

A公司2013年的净资产 = 1×(1+15%-0.05/1)=1.1,净资产增长率为10%。

为了验证我们的结论,截取上证指数1990年到2013年的K线图,前5年样本股较少,进行剔除,从1995年1月1日开始计算,上证指数股指从637点上涨到1979点,年平均涨幅6.32%。

我们再回头计算,上证指数企业从1995年1月1日至2013年6月30日,平均ROE大约是11%,假如20%的利润被分红,那么净资产增速=11%×80%=8.8%

我们发现,上证指数18.5年的平均涨幅6.32%,小于企业净资产的增速,这主要和中国证券市场新股炒作有关系,也就是说相当一部分的利润,被一级市场的新股申购者拿到,举个例子,2007年中石油上市后,当日爆炒到48元,涨幅200%,并于第二天计入指数,然后一路下跌到10元以下,类似的新股还有很多。另一方面,IPO的高峰通常在股市较高的时期,而股市低点,通常会停止IPO发行,这两方面因素叠加在一起,造成了指数走势偏弱,股指涨幅低于平均企业的净资产增速。

为了进一步验证企业ROE与股指平均涨幅的关系,我们选取IPO较少,且分红不影响指数的板块,那就是深圳综合指数。

统计1996年6月30日至2013年6月30日的深圳综合指数涨幅,从191点上涨到887点,年平均涨幅9.45%,该数字与同期企业平均ROE增速11%较为接近,当然中国股市总体上从高估值不断回落,导致深圳综合指数平均涨幅,仍然低于企业平均ROE增速。1996年6月30日,上证平均P/E为28.5,而2013年6月30日,上证平均P/E将为10.14。

根据中国股市的历史数据,我们可以得出结论,股票长期上涨趋势与企业ROE保持一致,只要中国企业的ROE能稳定在10%,则中国股市未来的长期上涨斜率也会保持在10%左右。

低风险投资,是指在安全边际可控的情况下,获取一定的收益率,这个收益率也许不是很高,但能在大多数情况下实现正的收益率,即使在极端情况下出现负收益率,也能将负收益率控制在一定范围内,实现资产的稳健增长。

大多数人认为,低风险低收益,高风险高收益,实际上低风险和高收益并不矛盾,因为大多数人忽略了复利的威力。

2000年以前,互联网还未普及,那个时候买卖股票都要去券商的营业大厅填单子才行,当时大家热衷于追涨杀跌,希望能抓住涨停板的股票,一个月或者一周时间赚取百分之几十的收益,而忽略了新股申购这种低风险投资品种。

1997年的时候,每周打新股的收益率大约是1%,但恰恰是这1%的收益率,如果持续每周都打新股,坚持一年,复利计算下来是68%,不逊色于当时做高风险股票投资的收益率。

2000年以后,打新股的收益率逐渐降低,但是通过可转债、封闭式基金等低风险投资品种,平均每年赚取20%的收益率并不困难。

2010年股指期货刚推出时,做期现套利,也能超过20%的年收益率。

我们按照10%,15%,20%,25%,30%五档年收益率计算,计算投资20年的总收益率。

年收益率 20年总收益率

10% 573%

15% 1537%

20% 3734%

25% 8574%

30% 18905%

假设投资10万元资金,年收益率10%,20年能赚取5.7倍收益,赚57万元;年收益率20%,20年能赚取37.3倍收益,赚373万元;年收益率30%,20年能赚取189倍的收益,赚1890万元。可见复利的回报相当可观。

年收益率10%的低风险投资模型,可以很容易实现,买信托基金就能实现;年收益20%的低风险模型,有一定的难度,需要对套利的技巧比较熟悉才行;年收益率30%的低风险投资模型,需要很强的投资技巧去实现,笔者过去9年的投资历史,实现了平均年收益率超过30%,本文最后一章也会探讨30%年收益率的可行性及投资模型。

低风险投资(2):低风险投资与高风险投资的PK

我们假设两位投资选手,A做低风险投资,每年稳定25%的收益率,B做高风险投资,预期每年50%的收益率,但既然是高风险投资,必然会有失手的时候,假设选手B每5年失手一次(A股历史每5年都会有一次大熊市),失手的那年假设亏损50%,我们对两种的收益率进行比较,如下图所示:

蓝线是低风险投资选手A,红线是高风险投资选手B,经过两次收益率回撤后,预期年收益50%的高风险选手B跑输预期年收益25%的低风险选手A。

对于高风险投资,每年50%收益率,并且每5年才有一次大的收益率回撤,已经是非常优秀了,但长期看还是跑输了低风险投资选手。所以说,大的投资收益回撤,是长期高收益率最大的杀手。

对于低风险投资选手A,更不能有闪失,假设低风险投资选手A保持9年25%的收益率,但是第十年没有控制好风险,导致一次-50%的收益率,则10年为周期计算的年化收益只有14%。

低风险投资(3):巴菲特历年收益率点评

从1957年跟踪巴菲特合伙基金,到2010年共计53年。

第一阶段从1957年到1964年共8年,总收益率608%,年化收益率是28%,每年投资收益都是正的,但也没有任何一年收益率超过50%。

第二阶段从1965年到1984年共20年,总收益率5594%,年化收益率是22%,仍然每年投资收益都是正的,仅1976年收益率超过50%。

第三阶段从1985年到2004年共20年,总收益率5417%,40年总计收益率是287945.27%,增长了2879倍,年化收益率大约是22%,第三阶段仅2001年收益是负的,仍然没有哪一年的收益率超过50%。

第四阶段从2005年到2009年共5年,总收益53%,45年总收益率是440121.43%,增长了4401倍,累计45年年化收益率是20.5%。

我们可以看到,巴菲特53年的投资经历,仅有2001年和2008年收益率为负,剩余51年都是正收益率,并且仅有1976年收益率超过50%,可见通过低风险的投资,并通过足够的时间周期,股神从最初的小资本,通过神奇的复利,成为了世界首富。

低风险投资(4):黑市拳王唐龙的启示

2012年的秋天,我们一家人到泰国普吉岛旅游度假,在晚上去餐厅吃饭的路上,经常有人给我们发黑市拳比赛的传单,由于我并不喜欢血腥的场面,所以也没有去看。

传说中的黑市拳是一种“无限制的格斗”,除了不能使用武器,参赛者可以采用任何方式打击对手,并且参赛的选手也没有任何防护措施。

有一位传说中的中国人,在美国黑市拳赛场上风靡一时,他就是‘唐龙’,“唐龙”真名叫弗兰克陈,中国名字叫陈进生,出生在台湾新竹。尽管他喜欢叫自己“唐龙”,但拳手们都叫他“鲨鱼”,因为唐龙在拳击台上异常凶狠,经常在几个回个内击毙对手。 唐龙在自己的格斗之路上走的非常顺利,他的战绩是97战96胜,其中95次击毙对手。

按理说97战96胜,相当好的成绩了,胜率接近99%,那唐龙的结局是什么呢?在连续胜利96场后,他在和被称为“推土机”的克里斯蒂保利的一战中,遭遇了致命的一次失败,而这次失败,让唐龙永远倒在了拳击台上,再也没有能力站起来。

大多数黑市拳中的顶尖高手,最终都是唐龙这样的解局,也就是前N场比赛中收获胜利、荣耀和巨额奖金后,在第N+1场比赛中最终倒在了赛场上。

俗话说的好,被淹死的都是会游泳的,很多职业投资者,把每一次投资机会,都当成黑市拳选手的格斗比赛,他们胜利了1次,2次,5次,10次,20次,有的时候是快速盈利,有的时候有惊无险,先浮亏再盈利,他们每一次都将杠杆做到极致,就好像不带任何防护措施的拳手们走向赛场一样,他们品尝着一次又一次的胜利,他们的收益率非常的亮丽,他们的资产也不断的膨胀,一切都那么的美好,资本市场变成了他们的提款机。

但终于有一次他们遇到了麻烦,市场不按照他们预测的方向前进,由于没有防护措施,这一次失败给他们带来了致命的损失,有些人将前面的所有盈利全部亏光,还有些人因此背上了巨额的债务,甚至有人因此走向了监狱,或者不堪重负结束了自己的生命。

对于低风险投资而言,首先要避免的就是“唐龙”式的结局,因为一次致命的失误,导致资金爆仓,这就需要选择合理的投资组合与合理的仓位。

低风险投资者即使上赛场格斗,也要穿上足够厚的铠甲,只要对手有可能将自己置于死地,那么即使有再高的奖金,也要放弃比赛,只有这样,才能在长跑中坚持下来。

记住,永远不要和“唐龙”们比收益率,这会扰乱你的投资心态,当有一天你为了追求“唐龙”的高收益率而不带任何防护措施走向角斗场时,那么“唐龙”的结局就会在不远的将来静静的等你走来。

低风险投资(5):你为什么会被套住

2007年的中国股市,是疯狂的一年,当时公司办公室里面谈论最多的话题,就是谁的股票又涨了多少?当时有一首歌,叫做“死了都不卖,不给我翻倍不痛快”。

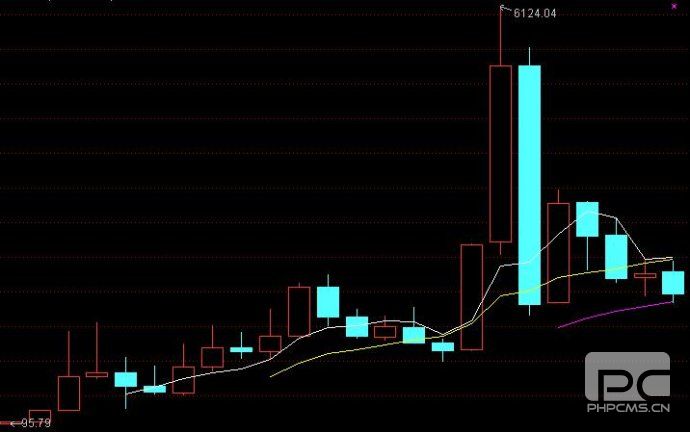

2007年11月,上证指数上涨到了6000点以上,中石油上市了,由于我申购中石油新股并中签,于是准备在开盘首日卖出。

办公室有一个同事,听说我中签了中石油新股,问我为什么要卖出?“中国石油多好的企业啊,我每次都是去他们家加油,你为什么要卖出,我还想买进呢”。

“那我来告诉你我为什么卖出”,我对这个同事说,“你看,现在市场上都认为中国石油开盘能涨到40元以上,你认为贵不贵”

“不贵啊,那么多股票价格都上100元了,40元有啥贵的,也许中石油股价以后上100元呢?”,同事说。

“那好,中国石油的总股本是1830亿,按每股股价40元计算,总市值7.32万亿,2006年中国GDP是20.94万亿,中石油一家上市公司的总市值,居然占到了全国GDP总量的35%,你说贵不贵?”我问道。

很多人做投资的时候,没有一个基本的概念,不知道股票的价格是高估还是低估,他们在40元以上买入中石油,在50元以上买入中国远洋和中国铝业,他们买的股票被套在最高点,也许10年甚至20年都无法解套,因为他们在价格高估的时候选择了买入。

另一个同事,在6000点的时候没有买入股票,看到其他同事被套在最高点,心里非常高兴,常常挂在嘴边的话就是,“ 看,套住了吧,等着我来抄底救你们”

2008年股市跌破4000点,这个同事觉得机会来了,9元多买入中国中铁,并和我们说“这下子可抄到底了,我就是要等你们亏损了才动手”,可惜这个同事还没高兴几天,才发现自己抄底抄到了山腰上,而且还是很高的山腰,然后这个同事再也不提自己抄底的故事了。

证券投资,大部分人不是套在最高点,而是在下跌中不断抄底不断被套,因为他们还是不知道手上的股票到底值多少钱,就好象商场卖衣服,先涨价100%,再打8折促销,结果吸引到很多人的抢购。

所以当我们决定投资一个品种之前,需要了解到这个品种的安全边际,尤其是向下的安全边际,在最极端的情况出现时,会跌多少?可能性有多大?需要等多久才能解套?如果无法回答这三个问题,那么就不应该买入。

低风险投资(6):少赚也是亏

很多人认为,低风险投资就是固定收益投资,例如当前的1年期存款利息是3.3%,那么将钱存1年定期,可以保证每年3.3%的正收益。如果你认为1年定期流动性太差,也可以买入货币基金,大多数的收益率在2.X左右,保证每天都有利息拿。

1983年,有1万元存款将是巨额数字,当时有一个称呼,叫做万元户,而当时大部分人的月收入不足50元,假设在1983年在银行存入1万元,30年的利息假设是年5%,那么到2013年,这1万元变成了5.12万元。

可是到了2013年,5万元只能买的起北京1平米的房子,而对于绝大多数人来说,靠工资攒够5万元也会是很容易的事情,虽然说投资30年获得了400%的收益率,但是不得不说这是一个非常失败的投资,因为收益率跑输了通货膨胀,跑输了社会平均工资涨幅。

也许你会说,中国改革开放前30年是计划经济转型到市场经济的30年,中国经济高速发展的30年,当经济减速后,存银行的收益率就能跑赢CPI了。

可惜这也是一个美好的愿望,因为当经济减速后,你在银行就拿不到5%的利息,美国、欧洲、日本、香港,基本都在实施0利率政策,而这些国家的CPI增速大多在2%左右。

所以靠存银行,是无法跑赢通货膨胀的,因为目前各国央行都不是以黄金为本位币的发行制度,可以通过增发货币,来弥补财政赤字及社保亏空,这样的话,所有现金持有者或者银行存款持有者,相当于被征收了铸币税,购买力会随着时间的推移不断下降。

低风险投资(7):当机会来临时

第一个例子,封闭式基金

2005年的时候,我满仓封闭式基金,当时的股市很低迷,大盘跌到1000点附近,而那时的封闭式基金,折价率不断上升,最高到达50%,也就是说,净值1元钱基金,价格只有0.5元。我向很多人推荐过封闭式基金,并说明我看好的理由,大多数人也都认为投资价值不错,并准备投入资金买入。

2006年和2007年股市大涨,大多数封闭式基金上涨5-10倍,一次和朋友聚会,聊天中又谈起封闭式基金,我说,“我推荐的品种不错吧,你小子买入应该赚大了“,但很诧异的是,朋友不是赚大钱喜悦的表情,而是非常懊悔的说,“DAVID,我后悔死了,2005年我怎么就只买2万块钱的封闭式基金呢,要我把所有的钱都拿来买封闭式基金,我现在也发财了。”后来我发现,听我推荐买封闭式基金的,没有一个人投入重仓去买,一次大的投资机遇,就这样擦肩而过。

第二个例子,房子

2004年,北京房价还处于底部区域,此时长三角的房价已经火热过一轮,上海外环的房子已经达到7000元,而北京二环内,也能买到7000元左右价格的房产。

当时大多数人都预计,北京的房子会涨上去,而口袋里有钱的人,也都在纷纷买房,但是很多人只愿意全款买房,而不去银行贷款,因为不想让银行从自己身上把利息赚走,当时的银行贷款利息是5.04%。

2004年的时候,如果有100万,在北京二环内买入1套房产自住,到了2013年,部分地段已经涨了10倍,很了不起的财富增值。

但如果换一种方式,100万买入4套房子,都是20万做首付,80万贷款,其中1套自住,另外3套出租,当时的房租,是可以支付住房抵押贷款的(2004年北京的租售比到过7%),而剩下的20万做为流动资金。那么到2013年,同样的房价涨10倍,100万的资产已经升值到4000万,资产增值40倍!也许仅靠这样一笔投资,就已经足够你实现财务自由。

大部分时候,盈利的关键不是你买了什么,而是你买了多少!这就是仓位管理,在高确定性盈利的时候,敢上大仓位,是低风险高收益的关键!

不过要注意的是,仓位管理不是赌博,盈利的确定性很高的时候,才能上大仓位,而确定保底的时候,才能上杠杆,否则,很可能遭遇唐龙式的结局,那就是在一次黑天鹅事件中,将前面赚的钱全部亏光。

低风险投资(8):寻找便宜货

去超市购物的时候,大家可能都会遇到这样的经历,在一个货架上,一瓶大可乐卖10元钱,有些人直接就会拿上好几瓶可乐去结帐。但是另一个货架上,正在做着买两瓶送一瓶的促销。

对于一个精明的购物者,应该选择多转几个货架,甚至多去几家超市,对比了商品的单价及促销方案后,再选择在哪里买。当然,购物也存在时间成本,如果为了节约10元钱而多花费好几个小时,那反而得不偿失,因为时间也是有成本的。

当今社会,一个聪明的购物者,当有自己钟爱的商品的时候,不是冲向离家最近的商场,而是利用互联网,找到最便宜的卖家,也就是说相同的产品,寻找最低的价格。

做投资也是同样的道理,也需要去寻找便宜货。2005年的时候,你如果看好股市,预计未来上涨,可以买入一只或者多只股票,但如果你的视野放宽一些的话,你会发现有人将多只股票和债券打包一起卖,而价格相比单独买这些品种,居然打了5折,这就是封闭式基金。

封闭式基金就好比是买一送一的大可乐,如果你在逛证券市场这个大超市的时候,只是看到了A股这个货架而没关注封闭式基金这个货架,那么你已经输在了起跑线上。

当然,更厉害的投资者,会仔细分析不同封闭式基金之间的差异,在封闭式基金之间再做优选,找到性价比最高的封闭式基金,这就好比超市在搞大促销,我们对促销的商品也货比三家,看那个促销方案性价比最高买哪家的。

寻找便宜货并不是一件容易的事情。

其一,你需要多去超市走走,因为促销不是什么时候都有的,你不能等人家的促销活动都结束了,才知道人家搞过促销。

其二,你要对什么时候打折幅度大有基本的了解,比如商场通常是在节假日打折幅度较大,而证券市场则在熊市中会出现促销的机会。

其三,你要能辨别是真打折还是假打折,有一些经验不足的购物者,看到三折、四折就以为捡到宝贝,其实人家是先把目录价抬高了再打的折,你贪图便宜买入反而会上当。

做投资,也需要不断关注市场转瞬而逝的打折机会,并且做到不被假打折消息所蒙蔽。

这个领域往深里做,靠人工分析已经不够,就好比我们个人不可能了解所有商场的打折信息,但通过数学建模,利用计算机自动收集大量交易数据并分析,来寻找折价和价格扭曲的机会,能够极大的提高投资效率,并战胜市场,这就是量化投资。

低风险投资(9):统计分析与安全边际

在一个和平的环境下,绝大多数证券市场总是向上增长的,美国道琼斯指数从1896年的40点起步,到目前的14000点,117年时间上涨了350倍。虽然指数长期是上涨的,但中间经历过多次波折。

理论上,任何时间买入美国道琼斯指数,只要你肯等待足够长的时间,你总能够盈利,但是如果你选择不恰当的时间节点买入,有可能需要等待足够长的时间才能解套。例如在1929年高点买入道琼斯指数,大约20年以后才能盈利。

所以,我们需要有个常识性的判断,那就是当前的股市是出于低估还是高估,例如在2005年股市极端低估时选择重仓,就能够迅速分享到股市上涨的盈利,而在2007年5000点以上杀入股市的投资者,也许要十年以上的等待,才能够回到原点。

所以对安全边界进行合理的分析,做到价值高估区域仓位较轻,价值低估区域仓位较重,则能够在获得市场平均收益的基础上,再获得额外的超额收益。

通过历史,我们能够预测未来,所以需要对股市的历史轨迹进行统计,这样才能了解,什么情况下,股市会运行在价值低估的区域内,什么情况下,股市会运行在高估的价值区域内。

股市的统计分析包括多种类型,例如短线历史数据统计或长线历史数据统计,并且因此衍生出股市中的短线趋势交易者和长线趋势交易者。

短线趋势交易者,通常会在指数上穿10日均线或者20日均线时,买入股票,而在指数下穿10日均线或者20日均线时,卖出股票。短线历史数据统计反应短期资金流动的情况,当市场完全被资金所驱动时,短线趋势交易者通常也有较好的收益率。

长线趋势交易者,通常会在指数上穿120日均线或者250日均线时,买入股票,而在指数下穿120日均线或者250日均线时,卖出股票。长线历史数据统计反应长期资金流动的情况,经常被用来判断股市牛熊之间的转换。

中国股市创立初期,股市涨跌完全被资金所推动,短线趋势交易者的收益率可以很高,但随着市场的效率提升,大部分短线趋势交易者反而是亏损的,而长线趋势交易者能获得更好的收益率。

由于我们要基于股市统计数据分析安全边际,需要剔除短期资金流入流出对股票估值造成的影响,所以会从超长线趋势的角度来进行分析,因为股市短期是资金的投票器,而长期是企业经营业绩的称重器。

考虑企业的运行周期都是以年为单位,那么我们对股市历史数据的统计,也将以年为单位,从而找到股市估值的变化区间及安全边际。

低风险投资(10):股市长期上涨斜率

查看多个国家股票的历史,无论发达国家还是发展中国家,只要处于和平时期,投资股市最终总能够盈利呢?那股市上涨的斜率到底是对少?这需要回到股票的本质中来。

每一支股票,都有一个具体的企业与之对应,例如当我们购买工商银行的股票,实质上我们就间接拥有了工商银行一部分的权益,当工商银行盈利时,我们的权益会提升,当工商银行亏损时,我们的权益就会下降。和平时期,虽然也有很多倒闭和亏损的企业,但是总体而言,只要国家还在发展,人民收入在提高,那么将所有上市公司作为一个整体看待,大多数时期还是盈利的,这也是和平时期股票长期上涨的实业支撑点。

既然买股票本质上就是买企业,那我们如何对一个企业进行评估呢?通常我们用净资产来评估企业规模。净资产是属企业所有,并可以自由支配的资产,即所有者权益。企业的净资产,是指企业的资产总额减去负债以后的净额。

股票价格和净资产有正相关性,通常而言,每股净资产越高,股票的价格也会越高,但是净资产是会变化的,企业经营恶化,净资产会不断减少,而企业经营良好,则净资产会不断增加,为了描述企业的赚钱能力,用净资产收益率来评估企业的运行效率。

净资产收益率又称ROE(Rate of Return on Common Stockholders’ Equity),是衡量上市公司盈利能力的重要指标。是指利润额与净资产的比值,净资产收益率越高,说明企业所有者权益的获利能力越强;净资产收益率越低,说明企业所有者权益的获利能力越弱。该指标体现了自有资本获得净收益的能力。

长期看,上市公司的净资产总和,以上市公司平均ROE为斜率在上涨,而股票的价格与上市公司的净资产保持正相关性,所以股票长期上涨的斜率,与上市公司加权平均的ROE保持正相关性。

由于股票每年会将一部分净资产以分红的形式返回给投资者,所以我们可以得到下面的公式。

N年净资产=(N-1)年净资产×(1+ROE-(N-1)年分红/(N-1)年净资产)

也就是说,N年净资产/(N-1)年净资产-1 = ROE-分红率

也就是说,股市或者企业的资产增长斜率,等于“净资产收益率-分红率”

举个例子,某公司A,2012年每股净资产是1元,2012年的净资产收益率是15%,分红0.05元,则

A公司2013年的净资产 = 1×(1+15%-0.05/1)=1.1,净资产增长率为10%。

为了验证我们的结论,截取上证指数1990年到2013年的K线图,前5年样本股较少,进行剔除,从1995年1月1日开始计算,上证指数股指从637点上涨到1979点,年平均涨幅6.32%。

我们再回头计算,上证指数企业从1995年1月1日至2013年6月30日,平均ROE大约是11%,假如20%的利润被分红,那么净资产增速=11%×80%=8.8%

我们发现,上证指数18.5年的平均涨幅6.32%,小于企业净资产的增速,这主要和中国证券市场新股炒作有关系,也就是说相当一部分的利润,被一级市场的新股申购者拿到,举个例子,2007年中石油上市后,当日爆炒到48元,涨幅200%,并于第二天计入指数,然后一路下跌到10元以下,类似的新股还有很多。另一方面,IPO的高峰通常在股市较高的时期,而股市低点,通常会停止IPO发行,这两方面因素叠加在一起,造成了指数走势偏弱,股指涨幅低于平均企业的净资产增速。

为了进一步验证企业ROE与股指平均涨幅的关系,我们选取IPO较少,且分红不影响指数的板块,那就是深圳综合指数。

统计1996年6月30日至2013年6月30日的深圳综合指数涨幅,从191点上涨到887点,年平均涨幅9.45%,该数字与同期企业平均ROE增速11%较为接近,当然中国股市总体上从高估值不断回落,导致深圳综合指数平均涨幅,仍然低于企业平均ROE增速。1996年6月30日,上证平均P/E为28.5,而2013年6月30日,上证平均P/E将为10.14。

根据中国股市的历史数据,我们可以得出结论,股票长期上涨趋势与企业ROE保持一致,只要中国企业的ROE能稳定在10%,则中国股市未来的长期上涨斜率也会保持在10%左右。

扩展阅读

相关阅读