并购套利的前世今生

一、引言

二、并购套利策略

并购套利策略以合并和收购公告期股票价格上升的非有效性为前提。为了理解这类非有效性和相关策略,对基于收购者三种不同支付手段的同一企业并购案例进行分析:(1)现金交易;(2)固定比例股票交换;(3)可变比例股票交换。

1、现金交易

在现金交易中,收购方以固定价格的现金购买目标公司的股份。为了说服目标公司股东接受这一收购要约,收购价通常高于目标企业收购公告前的市场价格。并购前股票市场价格和收购价之差被称做并购溢价。

通常,随着收购报价公告和提交相关申请的进行,目标公司股票的市场价格会向上调整。然而即使在股价调整后,目标公司的股价一般仍以低于交易成功完成后的股票期望价值交易。这种股价和期望值之间的差值或“意外之财”被称为套利价差。

理论上,套利者可以通过在收购公告后立即购买目标公司的股票,持有该股票直到收购完成后再将其卖出获得套利价差。然而,这隐含着收购将以要约价格获得成功和套利者买人的所有股份将被成功收购的假设。实际上,这蕴含了几类风险。例如,股东投票未通过或监管方面的原因,可能导致收购失败,例如后文将详细介绍的通用电气(GE)未能成功收购霍尼韦尔(Honeywell)的案例。此种情况下,目标公司的股价甚至将降至要约前的价格以下,给套利者带来巨大损失。此外,在收购完成前,套利者资金将被冻结数月之久。并购时间越长,利率越高,资金占用成本越高,交易的营利性就越差。

因此,并购套利交易的结果包括两种:如果并购成功完成,套利者能获得一个基于净价差的利润;如果并购失败,套利者一般不得不承受远高于并购成功获得的潜在收益的损失。套利者需要慎重权衡并购的所有正负面因素,而并购的成功概率可能是其中非常关键而又最难以评估的因素(如表1所示)。

表1并购套利投资机会需要考虑的因素

套利者通常会推断并购交易成功的市场隐含概率,并与他们自己估计的概率相比较。例如,假设某并购套利者预计某项交易将产生G美元的利润或L美元的损失。我们可以计算期望收益为零时的市场隐含概率π:

因此

收益G美元和损失L美元都是正确识别套利风险和估计市场隐含概率的关键因素,收益G可以比较容易地从套利价差中得到,而损失L的估计可能更带有主观性,包括基本面和技术面估计的结合以及公告前目标和收购企业的股票价格与交易传闻等。对交易参数持续不断的更新和评估也十分必要。

从这个角度来看,在某种意义上,并购套利似乎成为对股价未来走势的一场赌注。并购套利者认为用于得出当前市场价格的市场“隐含”分布是有偏或不正确的。他们认为通过自身经验、分析、信息获取及对公司、股东和监管者的了解等,能够比市场更准确地预测到这一分布。

2、现金交易案例

现在我们将通过一个现实中的现金交易案例来说明这一过程。我们选择的案例涉及第一资讯(FirstDataCorp.)和PaymentechInc.,这是两家从事电子商务支付解决方案的公司。1999年3月22日,第一资讯发出以每股25.5美元收购Paymentech所有对外公开发行的股票的收购要约。尽管该交易没有得到监管部门的批准,但由于BancOne同时是Paymentech的大股东和第一资讯的商户处理商,该交易立即被认为风险相对较低。

图1显示了Paymentech在1999年的股价走势和成交情况。3月22日Paymentech的收盘价为24美元,3月23日每股收于23.25美元。套利者可以在交易公告后以低于收购价的价格即以每股24美元购买该股。事实上,如图1所示,在公告日3月22日至3月24日期间,这只股票出现了交易高峰。

图11999年1-8月Paymentech公司股票价格的成交量变化

司法部在5月13日批准了该项并购交易,随后Paymentech的股价立即上升到每股25.5美元。该交易于7月27日完成,第一资讯收购了Paymentech所有公开发行的股票,Paymentech成为一家有限责任公司。Paymentech与BancOne支付服务公司、第一资讯的商业银行联盟与BancOne公司进行了合并。以24美元买进、25.5美元卖出该股的套利者,在4个月内获得了6.25%的收益。

3、固定比例股票互换交易

让我们继续分析最普通的股票交易的一个案例——收购者以qA数量的本企业普通股交换目标公司qT数量的普通股。qA和qT的数量一般固定,并于收购要约公告时对外公布。为了计算简便,固定qT=1。

并购公告后,目标企业的股价一般会低于要约收购价,即qA股收购企业股票的价值。这一折价被称为套利价差。需要注意套利价差由变动着的两种股票的股价所决定。

我们可以通过买入1股目标企业的股票(相对于要约价折价交易)再卖出qA股的收购企业的股票来获得价差。这种操作用来把期望价差分离出来,从而消除其他波动性来源特别是市场风险对期望价差的影响。需要注意的是,由于这是个多/空头交易,套利者不再关心目标企业和收购企业股价的绝对变化,他们仅仅关注两者股价的相对发展趋势以及未来是否会趋同。

不考虑交易成本,投机者的损益由套利价差、股利价差、套利者的经纪人支付的由于卖空股票所得现金的利息这三部分构成。

在股票互换要约中,并购套利者的行为给相关企业的股票带来的影响并非是中性的。卖空收购企业的股票可能导致其股价出现大的跌幅,对那些小公司而言更是如此。对一家收购公司而言,研究发现其股价平均跌幅的一半是由于对其股票的卖空行为。在公告当日,卖空可能使股价下跌1到2个百分点。

4、股票互换交易的成功案例

1999年微软收购Visio公司提供了一个股票互换交易中具有启迪性的成功的案例。1999年9月15日,微软宣布将收购技术绘图软件提供商Visio,以0.45股股票换取对方1股股票。剩余的零散股份根据包括1999年12月31日前20日微软的平均股价的一个公式计算,采用现金支付。这项并购需要获得监管部门和Visio股东的同意。

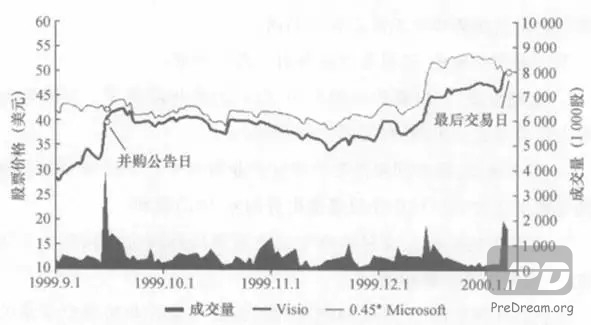

图2描绘了1999年9月到2000年1月期间Visio股价的变化。9月15日,Visio以39.875美元收盘,微软以92.625美元收盘。根据并购条款,一股Visio价值41.681美元,存在1.806美元的并购价差。当然,这一并购价差可能与Visio股东的关系不大,对他们而言,交易完成后微软的股价可能更值得关注。但是,对于并购套利者来说,对冲掉微软股票的风险同时获得这一价差显得比较关键。因此,套利者应该买入1股Visio股票而卖空0.45股微软股票。他们的关注点集中在这一价差的扩大或缩小以及持有的多头和空头之间的价格差异上。

图21999年9月-2000年1月微软和Visio股票价格以及成交量变化

这项价值达15亿美元的交易于2000年1月10日完成。股票交易量在公告期前后和股票互换前远高于正常水平。

5、更复杂的交易形式

不论是固定的还是浮动的上下限要约(collaroffer)都比现金或股票互换要约复杂得多。在上下限要约中,目标公司的股东依据某个特定期间内(通常在并购完成期前后)收购者股价波动的范围来确定获得的股票数。股份数可能是固定的或变动的。

在固定上下限要约中,收购企业股价在预先确定的区间内波动时,目标公司股东以1股换取收购企业一定数量的股份。当收购企业的股价低于确定的波动区间的下限时,收购企业则以固定价格换取目标企业1股股票。此外,在某些案例中,当收购企业的股价波动超过既定区间时,收购和目标企业股东拥有放弃或重新协商交易的权利。

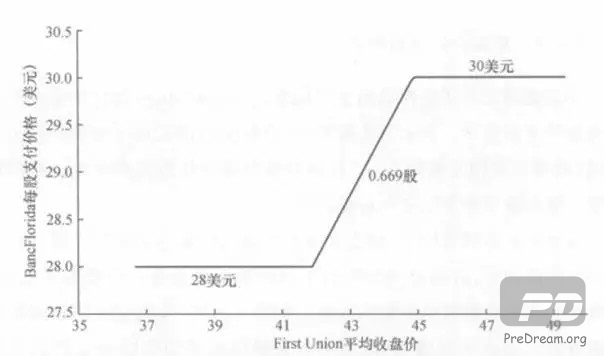

为了便于说明,我们来分析FirstUnion和BancFloridaFinancial之间的并购(如图3所示)。交易条款如下:

当FirstUnion普通股股价在41.875美元到44.875美元之间时,BancFlorida的股东每股可以换取FirstUnion0.699股的普通股。如果FirstUnion的股价低于41.875美元,BancFlorida的股东以每股普通股可以收到28美元或相于28美元的FirstUnion的普通股。如果FirstUnion的股价高于44.875美元,BancFlorida的股东以每股普通股可以收到相当于30美元的FirstUnion的普通股。

图3FirstUnion和BancFlorida之间的固定上下限要约

浮动上下限要约有效地减少了收购企业失去并购后公司较多股份或目标企业获得较少股份的几率。在浮动上下限要约中,收购企业股价在预先确定的区间内波动时,目标企业股东每股收到一个固定的价格。当收购企业的股价低于确定的波动区间的下限时,则目标企业每股股份可以获得固定数量的收购企业的股份。同样,当收购企业的股价上升至波动区间的上限时,则目标企业每股股份可以获得另一个固定数量的收购企业的股份。

我们以BioShieldTechnologiesInc.和AHTCorp.之间的银行并购为例来分析浮动上下限要约(如图4所示)。交易条款如下:

如果BioShield每股的平均收盘价格位于6美元和18美元之间,AHT股东将获得价值1.75美元的BioShield的普通股。

如果BioShield的股价低于6美元,AHT股东可以用1股AHT股票换取0.2917股BioShield股票。如果BioShield股价高于18美元,AHT股东将收到0.09722股BioShield股票。

固定比例的股票互换和上下限要约的套利的主要区别在于,进行上下限要约并购期间它的互换比率在不断波动。因此,为了遵循要约条款和确保恰当的对冲比例,套利者必须随时准备调整他的多/空头头寸。调整类似于对期权进行△对冲(如图3和图4所示)。事实上,上下限类似于收购企业的一个期权组合,到期日预计等于交易期限。为了恰当地对冲,套利者每购买1股目标企业的股票必须同时卖空△股的收购企业的股票(△是期权组合等价物)。

一方面,固定上下限要约可以看做是牛市价差,即买人一个较低执行价的买入期权,卖出一个较高执行价的买人期权。考虑到1股BancFlorida的股票约等于0.669份执行价格为41.875美元的FirstUnion的买人期权的多头和执行价格为44.875美元的0.669份FirstUnion的买入期权的空头。期权组合的△为买人期权△的0.669倍减去卖出期权△的0.669倍。同样,浮动上下限要约相当于收购企业的买入期权的多头和卖出期权的空头的组合。

另一方面,正如在第二个例子中,1股AHT股票约等于执行价格为18美元的0.09722份BioShield的买入期权的多头和执行价格为6美元的0.29167份卖出期权的空头。期权组合的△简单地为买人期权△的0.09722倍减去卖出期权△的0.29167倍。如果交易一方拥有取消交易的权利,上下限要约可能更加复杂。理论上,只要收购企业的股价波动不超过浮动上下限就没有问题。如果企业的股价波动超过浮动上下限,交易可能被取消或是重新协商,价差将可能扩大。然而,实际上相关股票的流动性和买卖价差需要时刻密切关注,它们将剧烈影响到对冲的调整,因此对套利的最终利润有巨大的影响。

三、并购套利风险的主要来源

并购套利中的内在风险主要包括两种:一种是交易风险,即交易不能够被执行;另一种是日历风险,即并购完成的持续时间将使部分并购条款对交易一方或双方变得不切实际。然而,潜在收益的大小并不是并购套利的重要风险之一。事实上,许多套利者在并购条款公告后开始建仓,所以初始价差被确定,这些套利者可以确保这个价差相当于他们的最大收益。

1、交易风险

公告后的并购成功完成的可能性较大,但是有许多因素可能会影响这一结果。根据经验,交易成功取决于以下因素:收购者的态度、交易类型、接管溢价目标企业所有权结构、参与套利者的数量、反垄断问题、经济情况。

2、日历风险

日历风险是指交易的正式公告至完成所需要的时间的不确定性。这种风险很难预测。但是研究发现公告并购溢价较高的交易可能使并购公告至并购完成经历的时间较长。此外,较高溢价的并购通常在有较多难题需要解决的交易中出现,这有可能增加不确定性。

3、套利交易的失败案例

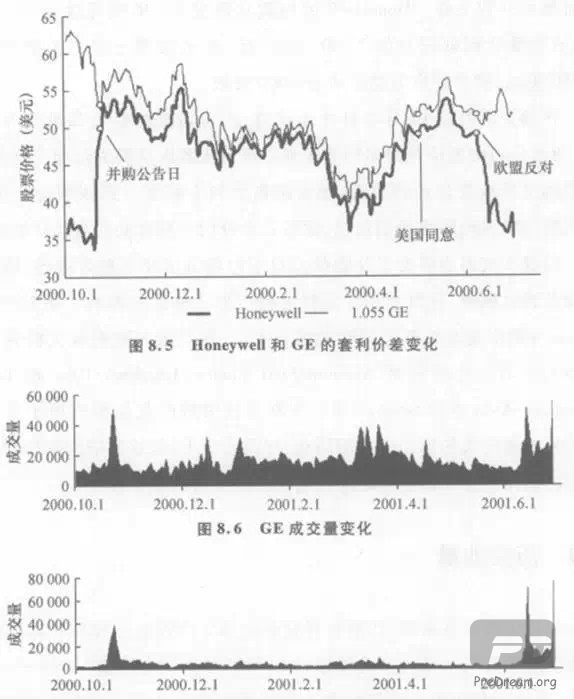

通用电气(GE)和霍尼韦尔(Honeywell)为我们提供了一个失败的套利案例。2000年10月通用电气宣布它有意以股票互换的形式收购霍尼韦尔国际。该项价值450亿美元的交易立即进人并购套利者的视野。

GE的出价是以1.055股股票换取Honeywell的1股股票,在被AlliedSignal收购后(使用了Honeywell的名称),Honeywell的股价曾大幅下跌。此外,仅在几天前,UnitedTechnologies为收购Honeywell而与GE竞争。

从图5中我们可以看到两家公司的股票表现,10月初,Honeywell股票的交易价格位于35-37美元之间,13成交量为300-400万股之间(如图6所示)。10月2013即公告前两日,Honeywell股价涨至46美元,日成交量为2200万股。10月2313,股价升至49.9375美元,成交量达3930万股。10月初,GE的股价在58-59美元之间波动,日成交量为900-1000万股之间(如图7所示)。10月20日,股价降至52.25美元,日成交量为1460万股。10月23日,股价继续降至49.75美元,日成交量上升为5020万股。

由于对喷气发动机、自动控制和工业传感器制造等领域的垄断担忧,美国司法部仔细审查了这次交易。但在2001年5月213,他们批准了该项交易。5月1813,Honeywell股价达到每股53.25美元的新高,GE为52.99美元,每股有2.65美元的套利价差。投资者卖空了1.3亿美元的GE股票,比交易公告前高5倍。预计风险套利者持有约10亿股Honeywell的股票。

图7Honeywell成交量变化

虽然套利者最初认为交易将成功实现,但是对于能否获得监管部门的批准还是存在一些担忧。2001年6月初报告中出现了欧盟审查中提出的问题。6月14日,尽管GE剥离22亿美元资产表示让步,欧盟竞争委员会还是宣布将否决这项拟意中的交易。欧盟声明对于交易将导致喷气发动机、航空电子领域的过度垄断表示担忧。

GE/Honeywell的交易破灭标志着欧盟首次否决了一项美国已经初步批准的并购交易。Honeywell的股票从每股42.26美元跌至37.10美元,成交量达到创纪录的7100万股,而GE的股票上涨了1美元达到48.86美元,成交量也为创纪录的5000万股。

该项交易直到10月2日才正式终止,但造成的损失却没有办法挽回,两家公司的股价开始回归基本面。所有人都因交易失败而受到损失,考虑到交易涉及公司的规模,绝大多数套利者都参与到该项交易中来。其失败引起风险厌恶氛围加强,此后几个月内并购套利的活动开始减少。

但这次交易也引发了并购价差对于市场流言变得更为敏感,特别是涉及监管议题时,这对套利者经营活动产生了深远的影响。在GE/Honeywell并购申请监管部门批准的过程中,一些其他的规模较大的并购交易也停止了,这些包括Airtours/FirstChoice,Interbrew/Bass和Tesco/sainsbury/Asda竞标Safeway等。所有这些失败的交易都经历了第一阶段的检查和漫长的第二阶段的调查,以及几次上诉,这些措施都特别强调全面评估相互竞争的公司之间任何反垄断交易的重要性。

四、历史业绩

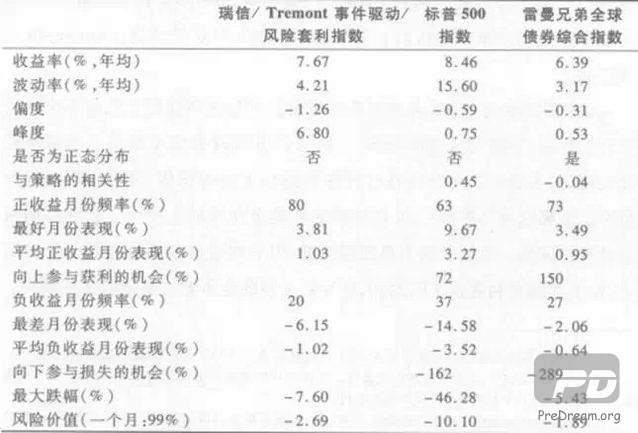

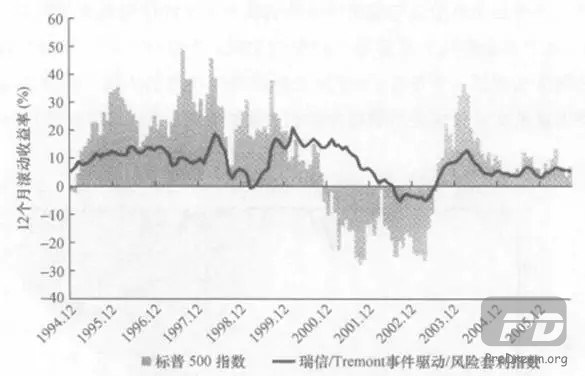

从历史的角度来看,并购套利是获得稳定回报的一种相对低风险的对冲基金的投资策略。为说明这一点,我们可以参考瑞信/Tremont事件驱动/风险套利指数。从1994年1月到2006年8月,该指数剔除费用后获得了7.67%的年收益率,波动率为4.21%。与之对比,同一时期,标普500指数获得了平均8.46%的收益率,波动率为15.6%;雷曼兄弟全球债券综合指数获得了平均6.39%的收益率,波动率为3.17%(如图8所示)。

并购套利的成功依赖于:(1)市场中并购、接管活动有足够的规模,从而有条件构建多元化的并购套利组合;(2)每一笔成功交易所获得的价差足够抵补失败并购所带来的损失。因此传媒、电信、高科技行业繁荣发展的1994-2000年问,是并购套利发展的黄金时期一点也不偶然。唯一例外的是1998年,在那一年并购套利受到了长期资本管理公司(LTCM)崩溃的影响。

图81994年1月每100美元投资于瑞信/Tremont并购套利指数的历史业绩

2001年和2002年市场表现相对平淡,主要受并购活动锐减和并购套利价差缩小的影响。随着Enron、WorldCom、Adelphia和GlobalCrossing一连串企业的崩溃和多次收益重估公告,2002年夏仍然受市场信心流失的影响。

值得庆幸的是,2003年情况开始好转。估值推高促使了犹豫不决的买家开始行动,并购交易规模逐步上升,借出方以较低成本提供了大量流动性支持,私人股权公司开始在杠杆并购操作上变得积极。除美国外,这种情况扩展到欧洲和亚洲,很多并购套利基金在国际上扩张。乐观的同时也要保持谨慎。虽然并购交易规模上升,但平均溢价水平还是处于历史低位,加上并购套利者在不断增加,这导致太多的竞争者在追逐较少的利润。

瑞信/Tremont事件驱动/风险套利指数的收益率并没有呈现正态分布(如图9所示),主要是因为存在较大的超额峰度(6.8)。这基本上是1998年8月经历的严重损失的结果(如表2所示)。

图9瑞信/Tremont并购套利指数的收益分布

表2瑞信/Tremont并购套利指数与标普500指数、雷曼兄弟全球债券综合指数的主要统计特征

该投资策略的跌幅有限,但趋势与股票市场一致(如图10所示)。需要注意的是交易数量与股票市场的表现尤其是经济增长密切相关。事实上,由于并购套利交易需要一段时间完成,其套利收入比公司活动滞后一个季度,下降的股票市场和经济的不确定前景因此可能使大量的交易特别是与股票并购相关的交易夭折。

图10瑞信/Tremont并购套利指数相对于标普500指数的最大跌幅

股票市场上升和下降期,并购套利指数的不对称表现显示了该策略与通常作为业绩基准的标准市场指数的非线性关系(如图11所示)。相反,并购套利基金表现出期权的形态。

图11瑞信/Tremont并购套利指数相对于标普500指数的12个月滚动收益率

五、结论

近年来,并购套利作为创纪录的并购交易数量的合理的副效应再度兴起。该策略自产生以来,没有出现大的变化,并购套利者的赌注依然是宣告的并购能够成功完成。在套利过程中,套利者购买那些将要被其他公司收购的企业的股票,但却以低于并购交易价格的价格交易。当并购完成后,套利者通过获得收购企业支付的该股价格和购买价格的差价来获利。

正如我们所论述的,该策略能带来诱人的收益,但也蕴藏着不小的风险。当一项并购对外宣布时,套利者因此需要评估潜在收益。总之,套利投资并不是魔术,而是购买宣布并购企业的一种规范性和研究性都很强的投资方法。严谨的分析、明智的判断构成了成功的并购套利投资的科学和艺术。在未来记住这一点更为重要,因为将会有越来越多的玩家竞争同样的美元。(完)